発生主義・現金主義・実現主義 理解のポイントは計上タイミング

損益計算の基本

会計の目的は、正しい期間損益を計算することにあります。期間損益は特定の会計期間における利益のことで、収益から費用を差し引いた額です。そうすると、この収益と費用をそれぞれいつのタイミングで計上するかが、期間損益を左右する重要なポイントとなります。「発生主義」「現金主義」「実現主義」は、収益や費用を「いつ」計上するかを決める考え方となるのです。

発生主義・現金主義・実現主義の変遷

発生主義・現金主義・実現主義の3つは、会計が使われ始めてからの長い歴史の中で、時代の要請を受けて変遷してきたものです。変遷の要点は、企業の活動が当座のものから継続のもの(ゴーイングコンサーン)に変わり、投資家保護の視点が生まれたというところにあります。流れとしては、まず現金主義が生まれ、その後に発生主義、さらにその弱点を補うために実現主義が導入されたというものになります。

歴史的解釈については諸説あると思いますが、ここでは発生主義・現金主義・実現主義をスムーズに理解するため、変遷の要点をたどったシンプルな流れで解説します。

現金主義とは

現金主義とは、現金の収支によって収益と費用、そして利益を認識するという会計の方法です。

現金主義が生まれた背景には、当座企業の利益計算があります。昔の企業には継続という考えがなく、当座による商売が中心でした。イメージとしては、商品を仕入れて店を出し、売り上げたら店じまいするようなもの。バザーの出品者に例えられることもあります。

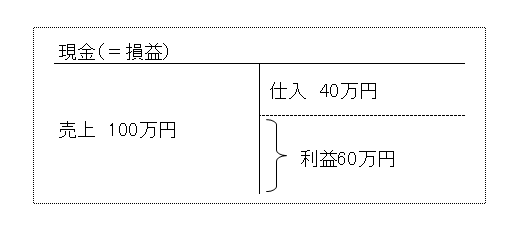

当座企業ではこの一度の出品期間が会計期間となり、この期間の利益は売上金から商品の仕入れ値を差し引いた額です。たとえば売上金が100万円、仕入れ値が40万円であれば、利益は60万円という非常にシンプルなもの。T字勘定で見ると、次のようになります。

現金主義では、現金の収支の差額が損益になります。会計期間を翌期に継続させるという考えがないので、実際に自分が手にする現金がそのまま利益になるという考え方で十分だったというわけです。

現金主義の特徴

現金主義の特徴は、収益と費用が確定しているものしか計上していない点にあります。将来実現するかどうかわからない不確定なものを計算していません。したがって、処分可能な利益を最も正確に計上できる会計の考え方です。

現在の会計では次項の発生主義・実現主義を基本としていますが、現金主義の使用が禁止されているわけではありません。たとえば個人事業主の確定申告について国税庁では、現金主義でも一定の要件を満たせば青色申告特別控除額を10万円まで認めています。

発生主義とは

現金主義には処分可能な利益を最も正確に計上できる一方で、企業に継続性がある場合はその企業の価値を十分に評価できないという弱点があります。

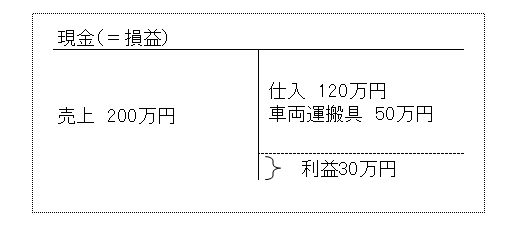

たとえば売上げ規模を拡大するため、商品を運搬するための車両を購入したとしましょう。現金主義の場合、車両運搬具の購入代金のうち全額を、購入時の会計期間の利益から差し引かなければなりません。売上げが200万円、仕入れが120万円、車両運搬具の購入費が50万円だとしたら、現金主義の場合の利益は30万円になります。

しかし車両運搬具は、その会計期間が終わった次の期間も売上げに貢献してくれるものです。その企業の力を正しく評価するなら、車両運搬具が利益に貢献してくれる限り、複数の会計期間に費用を分配すべきと考えられます。

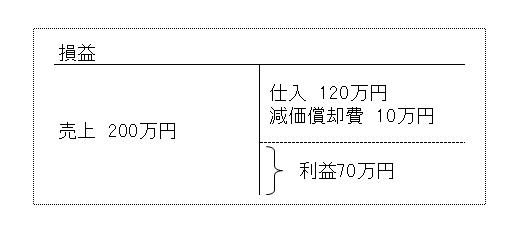

このように、継続企業における1つの会計期間の損益を正しく計算するために生まれた考え方が発生主義です。発生主義では、経済的な価値が発生したタイミングを基準に収益と費用を認識します。車両運搬具は、現金の支出があったときではなく、その使用可能期間に応じた額を減価償却して費用化します。

発生主義の損益は現金収支の差ではなく、収益と費用の差で損益を計算します。車両運搬具は減価償却(ここでは仮に10万円)で費用とし、その簿価は貸借対照表に表示して損益とは別に管理します。

発生主義の特徴

発生主義の特徴は、その会計期間の企業活動の成績を評価できるという点です。現金主義では資金の回収が遅れたり複数年に効果を及ぼす設備投資をしたりすると、本当は十分な売上げがあるにもかかわらず利益が低く計上されます。これに対し、発生主義では収益や費用の発生時にそれぞれを計上するため、企業の業績を正当に評価することが可能になるわけです。

また、企業会計基準「損益計算書原則(前半部分)」も原則的には発生主義の立場をとっています。

すべての費用及び収益は、その支出及び収入に基づいて計上し、その発生した期間に正しく割当てられるように処理しなければならない。

(引用)企業会計原則「損益計算書原則」より

収益は実現主義

発生主義で経理処理をすれば、一見問題なさそうに思えるかもしれません。ところがすべてに発生主義を適用すると、企業会計の原則にひっかかってしまう部分があります。それが、先の「損益計算書原則」の後半部分です。

すべての費用及び収益は・・・(中略) ただし、未実現収益は、原則として、当期の損益計算に計上してはならない。

(引用)企業会計原則「損益計算書原則」より(下線は筆者によるもの)

つまり、収益のうち未実現のものは計上することができません。このことから、収益の計上日は商品の販売やサービスの提供を実現した日(※)となります。具体的には「販売した日」や「提供した日」です。

たとえば住宅の販売なら、実務では鍵の引き渡し日を基準にしています。売買契約を結んだ日ではない点がポイントです。

(※)長期の契約(例:長期の工事契約など)では独自の基準があります

また、その会計期間で実現していない収益があれば、それを控除するという作業も必要になります。たとえば連結会計や本支店会計の決算で、未実現の内部利益の控除を行う理由がこれにあたります。本支店会計の内部利益の控除については、以下の記事で少し触れていますので、参考にご覧ください。

経理プラス:支店がある企業必見! 本支店会計から学ぶ仕訳方法の肝

現行の会計制度は、実現主義と発生主義

現行の会計基準では、収益については「実現主義」、費用については「発生主義」の考えを採用しています。上場企業では投資家に公平に情報を与えなければならないため、言うまでもなく会計基準のとおりに財務諸表を作成しなければなりません。中小企業や個人事業でも、法人税・所得税における損益の認識基準が会計基準とほぼ同じですので、基本的には発生主義と実現主義の組み合わせで会計を行うことになります。

もし現金主義で計算すると、損益の計上時期がずれてしまいます。そのため、それが過少申告に該当すると、修正申告や過少申告加算税等の納付といった税務における不都合が生じるでしょう。

まとめ

現金主義、発生主義、実現主義の違いや特徴についてまとめました。普段と異なる取引を行い、「これは今、損益計上していいのか」と悩んだときに振り返りましょう。

この内容は更新日時点の情報となります。掲載の情報は法改正などにより変更になっている可能性があります。