雇用調整助成金で雇用を守る! 申請方法と会計処理の注意点を解説

企業は従業員に一時的な休業を要請する際、休業中の生活の安定、保護をするために休業手当を支給します。自社の負担で休業手当を支給することは企業にとって大変負担になりますが、国の制度である「雇用調整助成金」を活用することにより、負担の軽減を図ることが可能です。新型コロナウイルス感染症の拡大によって多くの企業が雇用調整助成金を活用しています。今回は、助成金の申請方法や会計処理の注意点、新型コロナウイルス感染症の影響に伴う特例措置の期間延長などについて解説していきます。

雇用調整助成金とは

雇用調整助成金とは、企業が業績の悪化などの事情により事業を縮小せざるを得なくなった場合に、従業員の雇用を維持するために行う休業手当の一部を国が補助する制度です。

企業の業績が何らかの理由で落ちてしまったとき、経営を維持するために経費の見直し策として、人件費を削減することは少なくありません。しかし、一時の業績悪化を乗り越えた後に、再び人材が必要になる可能性もあり、企業としてもできれば優秀な人材を失いたくないと考えているところもあります。しかし、一時的にでも仕事を休んでほしいと考えても、雇用されている側としては、1ヶ月分の収入が途絶えることで生活に大きな影響を及ぼしてしまうわけです。そのため、企業は休業手当を支払い雇用の維持をしなければなりません。

一方で、業績が苦しい中での休業手当は、企業側にとって負担になります。このようなケースのとき、雇用調整助成金は、企業の休業手当の負担を軽減して人材を守るため、また国の失業者対策のためにも効果的な制度といえるでしょう。

ただし、雇用調整助成金が受けられる金額は、中小企業と大企業で異なる点に注意が必要です。

| 大企業 | 中小企業 | |

|---|---|---|

| 休業した場合の休業手当、または教育訓練を実施した場合の賃金相当額、出向を行った場合の出向元事業主の負担額に対する助成(率) ※対象労働者1日1人あたり8,370円(注1)が上限 | 1/2 | 2/3 |

| 教育訓練を実施したときの加算(額) | 1人1日あたり1,200円 | |

(注1)令和2年4月1日から新型コロナウイルス感染症の特例措置として、緊急事態宣言が全国で解除された月の翌月末日までが「緊急対応期間」となります。また、臨時特例措置によって令和3年4月までは助成額の上限が1人あたり15,000円に引上げされました。解雇等を行わず雇用を維持している場合、中小企業は助成率を一律10/10(100%)、大企業も助成率を最大10/10(100%)に拡充され、令和3年5月以降は助成額の上限が1人あたり15,000円としています。

(参考)厚生労働省 雇用調整助成金ガイドブック

(参考)厚生労働省 雇用調整助成金(新型コロナウイルス感染症の影響に伴う特例)

また、雇用調整助成金は、従業員個人に支払われるものではなく、休業手当を支給した企業に支払われることがポイントです。事業主が労働者を出向させて雇用維持を図る場合にも助成金の支給対象とされます。

雇用調整助成金の支給要件と新型コロナ特例との違い

雇用調整助成金は、雇用維持のために企業の助けとなり社会的にも重要な制度です。制度そのものは以前からあったものですが、新型コロナウイルス感染症の感染拡大により、一般的にも広く注目されるようになりました。また、期間限定ではありますが、新型コロナ特例(注2)が適用されることになり、より活用されやすくなっています。ここでは、通常の助成金と新型コロナ特例の助成金との違いを確認していきましょう。

尚、特例は緊急事態宣言、まん延防止等重点措置の地域では、大企業が対象の「地域にかかわる特例」があり、助成率がさらに拡充されています。

| 項目 | 通常の雇用調整助成金 | 新型コロナ特例措置 |

|---|---|---|

| 対象事業主 | 経済上の理由により、事業活動の縮小を余儀なくされた事業主 | 新型コロナウイルス感染症の影響を受ける事業主(全業種) |

| 生産指標要件 | 3ヶ月10%以上減少 | 1ヶ月5%以上減少 |

| 対象者 | 被保険者 | 被保険者 雇用保険被保険者でない労働者(パート・アルバイト等)の休業手当は「緊急雇用安定助成金」とし対象となる |

| 助成率 | 中小企業2/3、大企業1/2 日額上限額 8,370円 計画届は事前提出 | <・令和2年4月1日~令和3年4月末まで> 中小企業4/5、大企業2/3 なお、解雇等を行わず雇用を維持している場合、中小企業10/10、大企業3/4 日額上限額 15,000円 計画届は提出不要 <令和3年5月1日以降> 中小企業4/5、大企業2/3 なお、解雇等を行わず雇用を維持している場合、中小企業、大企業とも最大10/10 日額上限額 最大15,000円 <地域にかかわる特例(大企業)> 緊急事態宣言、まん延防止等重点措置対象地域 助成率4/5、解雇等を行わず雇用を維持している場合10/10 日額上限額 15,000円 |

| クーリング期間 | 1年のクーリング期間が必要 | クーリング期間を撤廃 |

| 被保険者期間 | 6ヶ月以上の被保険者期間が必要 支給限度日数1年で100日、3年で150日 | 被保険者期間要件を撤廃 支給限度日数1年で100日、3年で150日 +新型コロナ特例措置期間 |

| 休業期間要件 | 短時間一斉休業のみ | 短時間休業の要件を緩和 |

| 休業規模要件 | 中小企業1/20、大企業1/15 | 併せて、休業規模要件を緩和 中小企業1/40、大企業1/30 |

| 残業の取り扱い | 残業相殺 | 残業相殺を停止 |

| 教育訓練等の被保険者 | 助成率 中小企業2/3、大企業1/2 加算額 1,200円 | 助成率 中小企業4/5、大企業2/3 ※解雇等を行わず、雇用維持をしている場合、中小企業10/10、大企業3/4 加算額 中小企業2,400円、大企業1,800円 |

| 出向期間要件 | 3ヶ月以上1年以内 | 1ヶ月以上1年以内 |

(注2)特例措置では令和2年4月1日から緊急事態宣言が全国で解除された月の翌月末日までの期間を1日でも含む賃金締切期間が対象となります。

ほとんどの項目において、新型コロナ特例では拡大措置が対応されています。売上高の減少を意味する「生産指標」の対象が大きく緩和されているため、対象事業主も広がるでしょう。また、「緊急雇用安定助成金」も申請することで、パート・アルバイトなど被保険者ではない従業員も対象となることは、画期的な内容といえます。日頃企業の経営を支える重要な雇用者となっているパート・アルバイトの生活も守られることは、企業としても安心して休業の対応ができます。

クーリング期間の撤廃についてですが、クーリング期間とは、過去1年以内に雇用調整助成金の利用歴がある場合は、再度申込ができない期間とされています。しかし、今回の特例で、過去に利用歴がある企業も対象となることができるため、活用できる企業の範囲が広がります。

令和2年を振り返ると、緊急事態宣言の発出は複数回になっていたため、クーリング期間の撤廃は現状に則した内容と言えるでしょう。

また、複雑とされていた申請書類についても一部で提出不要などの措置が取られていることは、スピード感のある対応をする上で重要なポイントです。

雇用調整助成金の申請方法

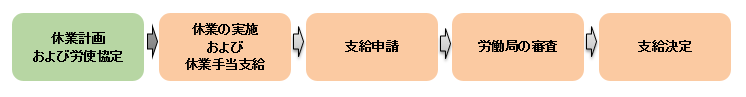

次に、雇用調整助成金の申請方法を確認していきましょう。受給までのおおよその流れは次のとおりです。

申請書類は、事業所の住所を管轄する労働局またはハローワークに提出します。郵送での提出も可能です。郵送の場合は、万一のために簡易書留での提出が推奨されています。ただし、申請期限までに到着しなければなりません。また、提出した書類は5年間保存が必要となる点に気を付けましょう。

申請期限は、「支給対象期間」の最終日の翌日から起算して2カ月以内となっています。期日が超過してしまわないように十分に注意してください。

申請に必要な書類は次のとおりです。

| 書類の種類 | 提出時期 | |

|---|---|---|

| 様式新特第4号 | 雇用調整実施事業所の事業活動の状況に関する申出書 | ○ |

| 様式新特第6号 (共通要領様式第1号) | 支給要件確認申立書・役員等一覧 | ● |

| 様式新特第9号 | 休業・教育訓練実績一覧表 | ● |

| 様式新特第8号 | 助成額算定書 | ● |

| 様式新特第7号 | (休業等)支給申請書 | ● |

| 確認書類① | 休業協定書 | ○(注3) |

| 確認書類② | 事業所の状況に関する書類 | ○ |

| 確認書類③ | 労働・休日の実績に関する書類 | ● |

| 確認書類④ | 休業手当・賃金の実績に関する書類 | ● |

○ 初回の提出のみでよい書類

(注3) 休業協定書が失効した場合、改めて提出する必要があります。

● 支給申請ごとに提出する書類

(引用)厚生労働省 雇用調整助成金ガイドブック(簡易版) 支給申請に必要な書類

支給申請ごとに必要な書類以外は、初回のみに必要な書類になっています。また、申請書類の様式は厚生労働省のホームページからダウンロードが可能です。

(参考)厚生労働省 雇用調整助成金の様式ダウンロード(新型コロナウイルス感染症対策特例措置用)

なお、小規模事業主(おおむね従業員20人以下)は、申請手続きの負担を軽減するために簡素化の対応がされています。ただし、簡素化は新型コロナ特例措置の期間に限られていますので注意しましょう。

雇用調整助成金の会計処理と注意点

最後に、雇用調整助成金が受給されたときにどのような会計処理になるか、勘定科目や税金の取り扱いなど経理担当者が注意すべき点を確認していきましょう。

- 仕訳科目

助成金が支給された場合、勘定科目は「雑収入」で処理します。事前に支払った休業手当分と相殺されるわけではありませんので注意したいポイントです。

- 消費税の取り扱い

助成金の消費税は「不課税」です。雑収入で処理することで課税になってしまうのではと思われがちですが、課税対象ではありません。そのため、個別に消費税の区分が必要です。

- 法人税・所得税の取り扱い

雑収入での計上になるため、法人税の課税対象になります。また、所得税の課税対象にもなる点に注意しましょう。

- 計上するタイミング

助成金の計上は、実際に「休業を実施した月」になります。受給された月ではないことがポイントです。決算をまたぐ場合で、受給が確定されていない場合は、見積もり計上しなければなりません。見積額は基本的に申請書に記載の金額になりますが、年度内に未収入金として扱います。

補助金・助成金・協賛金などの会計処理については、以下の記事でも詳しく解説していますので、併せて参考にしてみてください。

経理プラス:補助金・助成金・協賛金の会計処理 正しい勘定科目や注意すべき点

その他の助成金

雇用調整助成金以外にも事業継続や雇用を守ることを目的とした、助成金は数多くあります。地域特有の助成金などもありますので、最寄りの地方自治体に相談してみるのもよいでしょう。以下は、雇用調整助成金以外の助成金の一例となりますので、ぜひ参考にしてみてください。

コロナ禍でも事業の再構築に挑戦する中小企業を中心に、新分野への事業展開や業態転換を支援するための補助金です。

新型コロナウイルス感染症の影響により、一時的な縮小を余儀なくされた事業主向けの助成金となり、出向社員の雇用を維持するための、出向と出向先の双方の賃金や経費の一部が助成されます。

新型コロナウイルス感染症対応休業支援金・給付金(厚生労働省)

緊急事態宣言が発令されたことなどにより、休業することになった中小企業で、休業中に賃金(休業手当)を受けることができなかった従業員向けの給付金です。

新型コロナウイルス感染症の影響によって、労働力が減少した農業の事業者の雇用や、アウトソーシングにかかる掛かり増し費用などを補助する支援金です。

まとめ

雇用調整助成金は、企業の雇用と従業員の生活を守るためにとても有意義な制度です。申請書類の負担から、なんとなく敬遠していた企業もあるかもしれませんが、期間限定とはいえ受給の上限額や対象者の拡大などもあり、ぜひ活用したい制度です。自社だけではなかなか手がまわらないという場合は、税理士や労務士などプロに相談して速やかな対応ができるようにしましょう。

この内容は更新日時点の情報となります。掲載の情報は法改正などにより変更になっている可能性があります。