キャッシュフロー計算書とは?作成目的と作り方、分析方法、改善

キャッシュフロー計算書は、企業の財務状況を深く理解するために不可欠な財務諸表の一つです。キャッシュフロー計算書は、企業の現金の流れ、つまり現金がどのように入ってきて出ていくかを示す重要なドキュメントであり、しばしば「C/F」と略されます。

この記事では、キャッシュフロー計算書の作成目的、その作り方、そして分析方法に焦点を当て、企業のキャッシュフローの健全性を評価するための基本を解説します。

さらに、キャッシュフローを改善するための具体的な戦略や方法も紹介し、企業が財務の健全性を維持し、経営上の意思決定を支援するための実践的なアプローチを提供します。

貸借対照表や損益計算書と並んで「財務三表」と称されるキャッシュフロー計算書の理解は、財務の健全性を保ち、長期的な成功に向けた戦略を立てるうえで欠かせないものです。

なお、損益計算書については、以下の記事を参考にしてください。

経理プラス:損益計算書とは?貸借対照表との違いや作成のポイントについて解説

キャッシュフロー計算書とは

キャッシュフロー計算書は、貸借対照表や損益計算書とともに重要視されている財務諸表の一つです。企業経営に欠かせない3つの計算書類は財務三表と呼ばれ、企業の状況をそれぞれの視点から明らかにしてくれます。財務三表のうち、キャッシュフロー計算書は、会社に入ってくる資金(キャッシュインフロー)と会社から出ていく資金(キャッシュアウトフロー)を明らかにするための計算書です。英語で「Cash Flow Statement」と呼ばれ、その略語である「C/F」と表記されることもあります。

キャッシュフロー計算書を作成する目的

キャッシュフロー計算書の作成は、企業の資金流れ、特にキャッシュフローを把握するために重要です。キャッシュフローとは、事業活動を通じて発生する現金の流入と流出のことを指し、企業の財務健全性や流動性を評価する上で不可欠な指標となります。

キャッシュフロー計算書は、利益が出ているかどうかではなく、現金がどのように企業内で増減しているかを示すものです。たとえ利益が出ていても、キャッシュフローが悪ければ企業は資金繰りに困る可能性があり、経営上の重要な判断に影響を与えます。

キャッシュフロー計算書は、企業が現金をどのように生み出し、どのように使用しているかを明確にすることで、経営者や投資家がより総合的な経営判断を下すのに役立ちます。また、利益とは異なる視点で企業の安全性を評価できるため、経営戦略の策定や将来の投資計画の立案にも重要な役割を果たします。

キャッシュフロー計算書と財務三表の関係

キャッシュフロー計算書は、財務三表の一部を構成します。「財務三表」とは、企業の財務状況を総合的に把握するために必要な三つの主要な財務報告書―貸借対照表(B/S)、損益計算書(P/L)、そしてキャッシュフロー計算書(C/F)―のことを言います。財務3表は、相互に関連しており、企業の経済活動を様々な角度から評価することを可能にします。

キャッシュフロー計算書と損益計算書との関係

損益計算書は企業の一定期間内の収益と費用を表し、それによって生じる利益や損失を示します。しかし、これはあくまで会計上の数字であり、実際の現金の流れは反映されません。たとえば、商品を掛けで販売した場合、損益計算書には売上が計上されますが、売上によって現金が直ちに会社に流入するわけではありません。つまり、売上があっても、現金が増加しないということが起きるというわけです。キャッシュフロー計算書はこのギャップを埋め、現金基準での会社の収益性を示します。損益計算書で示される利益と、キャッシュフロー計算書で示される現金の流れには必ずしも一致しないため、両者を併用することで企業の財務状況を適切に把握できます。

キャッシュフロー計算書と貸借対照表との関係

貸借対照表は、特定の時点での企業の資産、負債、純資産の状態を示します。これは企業の財務のスナップショットのようなもので、その時点での企業の財務健全性を示します。一方、キャッシュフロー計算書は一定期間にわたる現金の動きを追跡し、貸借対照表の数値の背後にある現金の流れを明らかにします。したがって、キャッシュフロー計算書は貸借対照表の数字がどのように変動したかを理解するための鍵となります。

キャッシュフローの主な種類

キャッシュフロー計算書が示しているのは「現実」、損益計算書が示しているのは「意見」であると言われます。キャッシュフロー計算書は、会社から出ていく資金と会社に入ってくる資金の流れを示しているので、資金の流出・流入を把握できます。一方、損益計算書に示されている売上高は、必ずしも現金の流入を伴うものではありません。売上高=収入額ではないところに、キャッシュフロー計算書と損益計算書の違いが顕著に表れています。

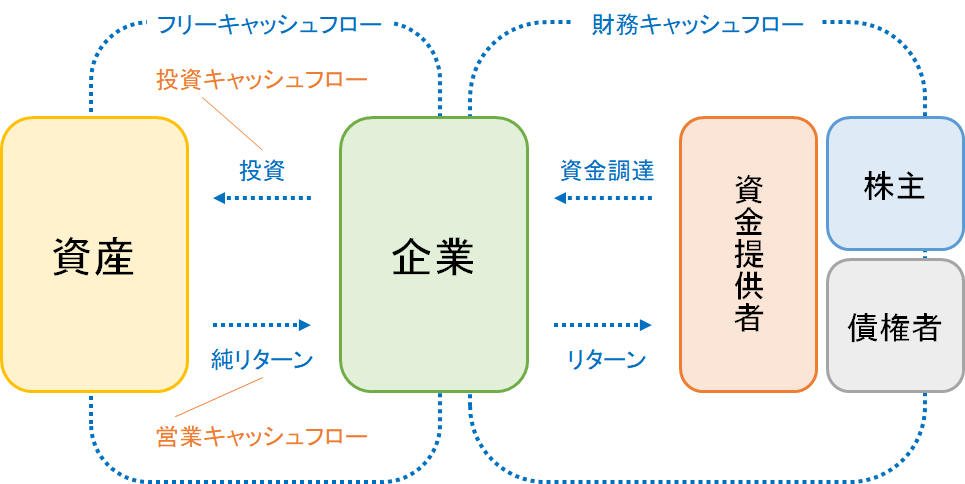

続いて、キャッシュフローの見方について解説していきます。キャッシュフローには「営業キャッシュフロー」「財務キャッシュフロー」「投資キャッシュフロー」「フリーキャッシュフロー」という4つの区分があります。この他にもフリーキャッシュフロー(=営業キャッシュフロー ー 投資キャッシュフロー)と呼ばれる用語もあります。この点について、ここから詳しく解説していきましょう。

営業キャッシュフロー

営業キャッシュフローは、企業の主たる営業活動で得られたキャッシュがプラスかマイナスかを示すものです。小売業なら販売での収益となるキャッシュ、建設業なら建設工事での収益となるキャッシュです。

一般的には、キャッシュフローがプラス傾向なら順調に利益から資金を確保できていると捉えることができ、マイナス傾向なら資金は何らかの要因で減っていると捉えることができます。マイナス要因には、売掛回収の停滞や不良在庫の増加などが考えられるでしょう。

なお、営業キャッシュフローについては、こちらの「営業キャッシュフローを見る際におさえるべきポイント」でも詳しく解説していますので、併せてご覧ください。

経理プラス:営業キャッシュフローを見る際におさえるべきポイント

投資キャッシュフロー

投資キャッシュフローは、設備投資や有価証券、固定資産などの投資でのキャッシュの増減を示しています。

一般的に、手元の資金で固定資産を取得したり設備投資を行ったりするとマイナスになります。逆に、固定資産を売却した場合は資金が入るため、プラスになります。注意点としては、固定資産や設備を借入によって取得した場合です。事業拡大などで設備投資をするケースは珍しくありませんが、「将来的に営業活動で増加するキャッシュによって返済額が賄える範囲なのか」という点は、事業の将来性、事業計画などと合わせて判断することが必要です。

なお、投資キャッシュフローについては、こちらの「投資キャッシュフローの分析で見るべきポイントとは」でも解説していますので、併せてご覧ください。

経理プラス:投資キャッシュフローの分析で見るべきポイントとは

財務キャッシュフロー

財務キャッシュフローは、企業が外部から資金調達をどのように行ったかを示します。借入や返済の情報が得られる他、返済によって営業キャッシュフローが圧迫されているかどうかの判断にも役立てることができます。

借入による返済額は、通常の営業活動によるプラス分よりも下回っていることが一般的であり、営業活動のプラス分にゆとりがあれば、繰り上げ返済などで借入を減少させることも計画できます。つまり、「なんとなくキャッシュにゆとりがありそうだ」という経営感覚だけではなく、数値として現状を把握できるということです。

なお、財務キャッシュフローについては、こちらの「財務キャッシュフローで確認したい重要ポイントとは」でも解説していますので、併せてご覧ください。

経理プラス:財務キャッシュフローで確認したい重要ポイントとは

キャッシュフロー計算書の記載項目

キャッシュフロー計算書は、企業の財務の状態を理解する上で不可欠な文書であり、その中に記載される各項目は企業の資金の動きを詳細に描き出します。キャッシュフロー計算書は、主に以下のような重要な項目で構成されています。

営業活動によるキャッシュフロー

- この部分では、企業の主要なビジネス活動から生じる現金の流れを示します。

- これには、商品やサービスの販売から得た収入、商品の仕入れや従業員への給与支払いなどの営業に関連する現金支出が含まれます。

- ここでの正味の現金フローは、企業の主要な事業がいかに効率的に現金を生み出しているか、または消費しているかを示します。

投資活動によるキャッシュフロー

- このセクションは、企業の成長と拡大に寄与する長期的な資産への投資に関連する現金の流れを扱います。

- 具体的には、設備投資、不動産の購入、他社の株式や有価証券の取得など、将来の収益を生むための投資活動がここに記載されます。

- これらの投資によって通常は現金が流出しますが、時には不要な資産の売却などによって現金が流入することもあります。

財務活動によるキャッシュフロー

- 財務活動セクションは、企業の資金調達や返済に関連する現金の流れを示します。

- 新たな株式発行から得た収入、借入金や社債の発行による資金調達、および借入金の返済や配当の支払いなどが含まれます。

- この部分は、企業が外部からどのように資金を調達し、その資金をどのように使用しているかを反映します。

現金および現金同等物の増減額

この項目は、会計期間中の現金および現金同等物の増減を集計したものです。

これは営業、投資、財務活動によるキャッシュフローの合計として計算され、期間開始時と終了時の現金及び現金同等物の差額を示します。

期首の現金及び現金同等物の残高

これは会計期間開始時点での現金および現金同等物の総額です。

期末の現金及び現金同等物の残高

会計期間終了時点での現金および現金同等物の総額が示されます。

キャッシュフロー計算書のこれらの項目は、企業の安全性と財務の流動性を評価する上で重要な指標を提供します。企業がどのように資金を生成し、投資し、管理しているかを理解するための重要なツールであり、経営者、投資家、与信管理者にとって貴重な情報源となります。

キャッシュフロー計算書の作り方

キャッシュフロー計算書を作成する際に押さえておくべきは、「直接法」と「間接法」の2つです。「直接法」は取引ごとに詳細に集計する際に使用し、「間接法」は工数をかけずに簡易的に集計する方法です。キャッシュフロー計算書の作成が義務づけられている上場企業は日々膨大な量の取引を行っていることから、直説法でキャッシュフロー計算書を作成するのが難しくなります。その結果、日本ではキャッシュフロー計算書は間接法で作成されるケースがほとんどです。

直接法の場合

直接法とは、商品の販売や仕入れ、費用の支出など、主要となる取引の総額をまとめたものです。企業の販売活動の部分が示される営業キャッシュフローとして作成されます。取引ごとのキャッシュの流れを把握できることがポイントです。ただし、取引数が多いため、集計するには手間がかかります。

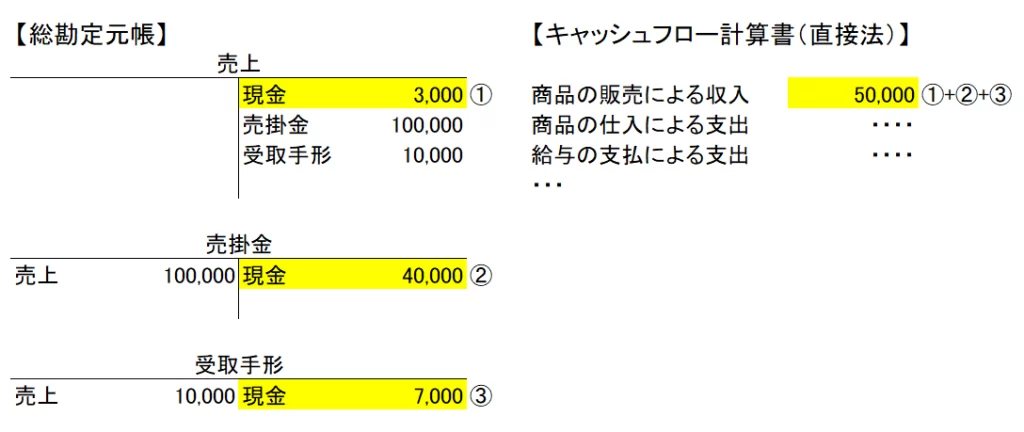

キャッシュフロー計算書を直接法で作成する場合は、総勘定元帳を元に作成すると便利です。総勘定元帳をExcelでダウンロードできる会計ソフトも多くあるので、そういった会計ソフトを使っている会社はまず総勘定元帳をエクスポートするところから始めましょう。

総勘定元帳のExcelファイルを用意できたら、キャッシュフロー計算書の項目ごとに関連する金額を総勘定元帳からピックアップします。具体的な方法について、直接法での代表的な項目である「商品の販売による収入」を例に解説します。

「商品の販売による収入」で使う主な勘定は、「売上」「売掛金」「受取手形」です(会社によって勘定名が異なることもあります)。下図に示すように、これらの勘定の中から「現金」勘定をExcelで集計することで、「商品の販売による収入」の金額を計算することができます。

その他の項目も上記と同じく、関連する勘定の中から「現金」勘定をExcelで集計することで簡単に計算することができます。たとえば「商品の仕入による支出」は「仕入」「買掛金」「支払手形」の勘定を、「給与の支払による支出」は「給与」「未払給与」の勘定を集計します。

間接法の場合

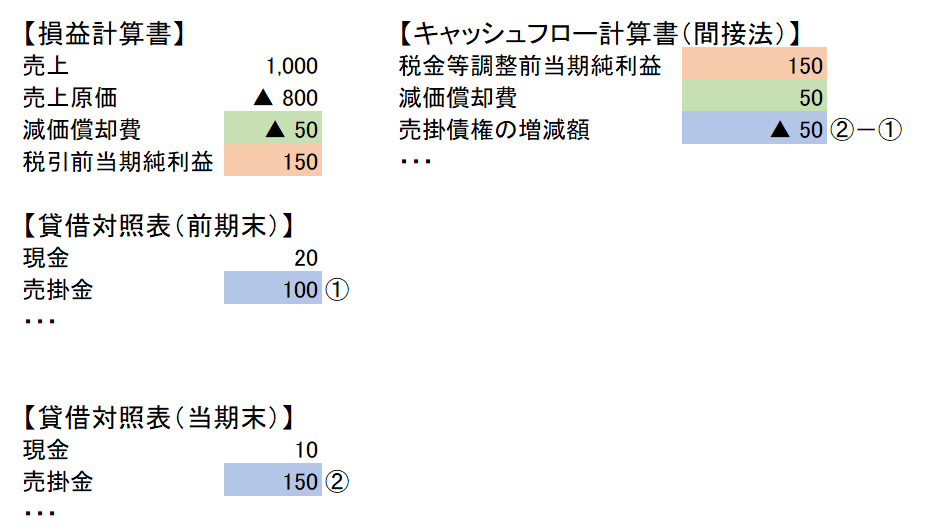

間接法とは、税金等調整前当期純利益や減価償却費、有価証券評価損、売掛金・買掛金・棚卸資産の増減など、キャッシュに関わる部分をまとめたものです。投資や財務区分も示されます。基本的に貸借対照表と損益計算書から作成することができ、手間がかからないため、一般的な企業では間接法で作成されることが多いです。ただし、キャッシュに関わる取引の詳細は明確になりません。

キャッシュフロー計算書(間接法)をExcelで作成する場合は、貸借対照表と損益計算書のExcelファイルを用意し、これらの金額をキャッシュフロー計算書のテンプレートに当てはめる作業を行います。

キャッシュフロー計算書(間接法)の項目のうち、損益計算書から数字を転記するのは「税金等調整前当期純利益」や「減価償却費」などです。これらの項目は、損益計算書の「税引前当期純利益」や「減価償却費」の数字を転記するだけで埋めることができます(符号に注意してください)。

また、キャッシュフロー計算書(間接法)の項目のうち、貸借対照表の数字を使うのは「売掛債権の増減額」などです。たとえば、「売掛債権の増減額」は当期末の「売掛金」の金額から前期末の「売掛金」の金額を差し引いて計算します。

ここで紹介した項目の具体的な転記方法や計算方法は下図を参考にしてください。

キャッシュフロー計算書の作り方別メリット・デメリット

キャッシュフロー計算書は、企業の資金の流れを理解する上で非常に重要な文書です。この計算書を作成するには主に二つの方法があります。直接法と間接法です。それぞれの方法には固有のメリットとデメリットがあります。

直接法のメリット・デメリット

直接法には以下のようなメリット・デメリットがあります。

メリット

- 透明性と詳細性:直接法では、営業活動による現金流入および流出の各項目が個別に報告されます。これにより、資金の具体的な流れをより明確に理解できます。

- 実際のキャッシュフローの視覚化:営業活動における現金の流れが詳細に把握できるため、企業の現金生成能力を正確に把握することが可能です。

- 意思決定のサポート:具体的なキャッシュフローのデータは、経営上の意思決定をサポートし、効果的な戦略立案に役立ちます。

デメリット

- 作成の複雑性:直接法は、膨大な取引データの詳細な分析を必要とするため、作成には時間と労力がかかります。

- 高い作業負荷:取引ごとに現金の流れを追跡し、記録する必要があり、これは特に大規模な企業にとっては大きな作業負荷となることがあります。

間接法のメリット・デメリット

一方で、間接法には以下のようなメリット・デメリットがあります。

メリット

- 簡便性:間接法は税引前当期純利益を出発点とし、非現金取引を調整することでキャッシュフローを計算します。これにより、損益計算書を利用して比較的容易にキャッシュフロー計算書を作成できます。

- 利益との連携:間接法は損益計算書からの調整を行うため、会計上の利益と現金フローの関連をより容易に把握できます。

デメリット

- キャッシュフローの詳細の欠如:間接法では営業活動による現金の具体的な流れが分かりにくいため、詳細な現金管理には向いていません。

- 分析の限界:具体的な現金の流入と流出が明確でないため、企業の現金生成能力を詳細に分析するのが困難です。

キャッシュフロー計算書の作成方法を選択する際には、企業の規模、管理システム、および目的に基づいて、これらのメリットとデメリットを考慮することが重要です。直接法は詳細な情報提供を可能にしますが、作成には著しく多くの時間と労力を要します。一方で間接法は作成が容易ですが、キャッシュフローの詳細が失われる可能性があります。

キャッシュフロー計算書の分析方法

キャッシュフロー計算書は、企業の財務状態と経営効率を分析する上で重要なツールです。各キャッシュフローの数値のプラス・マイナスに注目することで、企業の安全性や将来の資金繰りに関する洞察を得ることができます。

営業キャッシュフローの見方

- マイナスの営業キャッシュフロー

- 取引先の営業キャッシュフロー

営業キャッシュフローがマイナスの場合、それは企業の本業が得た現金が支払った現金よりも少ないことを意味します。これは、特殊な事情がない限り、本業がうまく回っていない可能性が高いです。そのため、自社の営業キャッシュフローがマイナスである場合は、早急に改善策を立案することが重要です。

新規の取引先や融資先の営業キャッシュフローがマイナスの場合、その企業との取引を慎重に判断する必要があります。マイナスのキャッシュフローは財務上の問題を示唆している可能性があるためです。

投資キャッシュフローの見方

- 投資によるキャッシュフロー

企業が設備投資や新事業への投資を行っている場合、投資活動によるキャッシュフローは一般的にマイナスになります。しかし、これは将来の成長を目指す健全な投資である可能性があります。一方で、過度な投資は企業の財務健全性を損なうリスクがあるため、投資活動のバランスを適切に評価することが必要です。

財務キャッシュフローの見方

- 資金調達の状況

財務キャッシュフローは、企業がどのように資金を調達し、その資金をどのように使用しているかを示します。借入による資金調達が多い場合、それは企業が外部資本に依存していることを示し、長期的な財務リスクを意味することがあります。また、財務キャッシュフローがプラスであれば、企業が借入金を返済している可能性が高く、財務健全性が向上している兆候です。

フリーキャッシュフローの見方

- フリーキャッシュフローは、営業活動によるキャッシュフローと投資活動によるキャッシュフローを差し引いて算出されます。これは企業が自由に使える資金の量を示し、プラスであれば企業はその資金を新たな投資、借入金の返済、配当支払い、または貯蓄に使用できることを意味します。フリーキャッシュフローがマイナスの場合、企業は資金繰りに課題を抱えている可能性があり、資金獲得のための措置が必要です。

これらの各要素の分析を通じて、企業の安全性、収益性、将来の資金繰りの持続可能性に関する重要な洞察を得ることができます。キャッシュフロー計算書は、単に数字を見るだけでなく、その背後にある企業活動を理解するための重要な道具となります。

キャッシュフローの主な改善方法

キャッシュフローの改善は、企業の持続可能な成長と安定経営に不可欠です。以下の方法は、キャッシュフローを効率的に管理し、改善するための主要な戦略です。

支払いはなるべく後払い契約にする

取引代金の支払いサイトを長くすることで、キャッシュフローの改善につながります。支払いサイトは、締め日から実際の支払日までに設けられる猶予期間のことで、この期間を延ばすことによって、手元の現金を長く保持することができます。

在庫管理の最適化

商品や材料、仕掛品などの棚卸資産を減らすことで、余分な在庫によるキャッシュの拘束を避けることができます。

クレジットカードの活用

支払いにクレジットカードを利用することで、支払いを後ろ倒しにすることが可能です。これにより、短期的な資金繰りを柔軟に行うことができます。

粗利益を向上させる

売上高に対する原価の割合を減らすことで、粗利益を向上させることができます。これにより、より多くの現金が企業に留まるようになります。

コストの無駄を抑える

運営コストや固定費などの無駄を削減し、効率的な資源の活用を図ることで、キャッシュフローを改善できます。コスト削減は、企業の財務健全性を高める重要なステップです。

売上債権を管理し、なるべく減らしていく

売上債権を効果的に管理し、回収期間を短縮することで、キャッシュフローを改善できます。迅速な回収は、企業の流動性を高めることにつながります。

遊休固定資産を処分する

使用していない固定資産を売却することで、それらが拘束していたキャッシュを解放し、企業の財務状況を改善できます。遊休資産の処分は、特に資金が必要な時に有効な戦略です。

これらの方法を適切に実施することにより、企業はキャッシュフローを改善し、財務上の安定性と成長の機会を確保することができます。

キャッシュフロー計算書は資金繰りを考えるうえで欠かせない

キャッシュフロー計算書は、企業のキャッシュフローの動きを詳細に捉えるための財務諸表の一つです。これは「C/F」とも呼ばれ、貸借対照表(B/S)と損益計算書(P/L)と合わせて「財務三表」とされています。

作成する主な目的は、企業の資金流れを把握し、経営判断の基盤として活用することです。キャッシュフロー計算書は、営業活動、投資活動、財務活動の3つの区分に基づいて作成され、直接法と間接法の二つの方法があります。直接法はキャッシュフローの詳細を把握するのに役立つが、作成には時間がかかります。

一方、間接法は作成が容易だが、詳細なキャッシュフローの動きを捉えにくいという特徴があります。分析方法としては、営業キャッシュフロー、投資キャッシュフロー、財務キャッシュフロー、そしてフリーキャッシュフローの各々を詳細に検討することが大切です。キャッシュフローの改善策としては、支払いを後払いにする、粗利益を向上させる、コストを削減する、売上債権の管理を強化する、遊休固定資産を処分するなどがあります。これらの策を通じて、企業はより健全な財務状態を目指すことが可能です。

キャッシュフロー計算書に関するQ&A

キャッシュフロー計算書は企業の財務状態を把握するための重要なツールです。このセクションでは、キャッシュフロー計算書に関連したよくある質問に答えていきましょう。

Q1. キャッシュフロー計算書での減価償却費がプラス扱いになるのはなぜ?

減価償却費がキャッシュフロー計算書でプラスとして扱われるのは、損益計算書とキャッシュフロー計算書の整合性を取るためです。減価償却費は、損益計算書では一旦費用として計上されますが、これは実際の現金の動きを伴いません。耐用年数に渡り毎年費用として引かれるため、キャッシュフロー計算書ではこれを足し戻すことで、現金の動きを正確に反映します。

Q2. 上場企業ではない中小企業でも、キャッシュフロー計算書を作成したほうが良い?

はい、中小企業であってもキャッシュフロー計算書の作成は有益です。この計算書は、現金の流れと企業の資金状況を明確にするための重要なツールであり、資金管理や投資決定、財務戦略の策定に役立ちます。また、キャッシュフローの分析を通じて、黒字倒産のリスクを避けるための洞察を得ることができます。

Q3. キャッシュフロー計算書の作成を効率化する方法はある?

キャッシュフロー計算書の作成を効率化する方法として、会計ソフトウェアの活用が挙げられます。多くの会計ソフトは、自動的に財務データを取り込み、キャッシュフロー計算書を含むさまざまな財務諸表を生成する機能を備えています。また、損益計算書や貸借対照表からのデータ転記を自動化することで、手作業によるエラーや時間の浪費を減らすことができます。

この内容は更新日時点の情報となります。掲載の情報は法改正などにより変更になっている可能性があります。