テレワーク時の経費対象とは 経理処理方法と注意すべきポイント

新型コロナウイルス感染症拡大防止の手段として、企業ではテレワークの対応が急速に進んでいます。完全テレワークの勤務体制や、週2日~3日のみをテレワークにするなど、企業によって対応はさまざまです。

また、政府はテレワークが企業に普及していることを受け、テレワーク中の通信費や電気代などの経費を一部非課税にするルールを公表しました。今後もどのような項目が経費になるのか、経理としてどのように処理すれば良いか悩む方もいるかもしれません。

今回は、読者アンケートから見るテレワークの実施状況やテレワークで発生すると考えられる経費の種類、経理処理の仕方などについてご紹介していきます。テレワークで社内制度を整備する際に、ぜひ参考にしてください。

読者アンケートでテレワークの実態が明らかに

「経理プラス」では経理プラス読者の方を対象にテレワーク状況についてアンケートを実施しました。

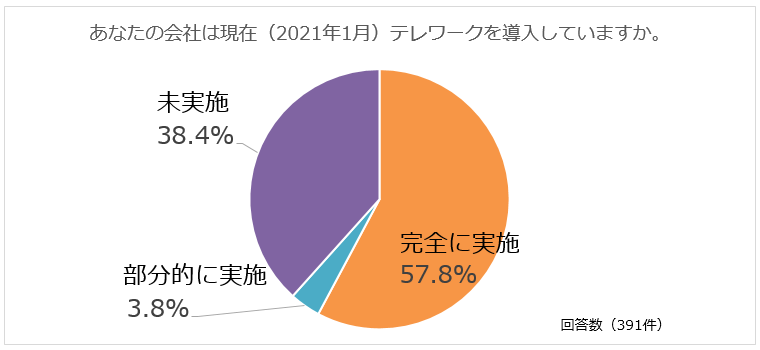

2021年1月に実施したアンケートでは、会社でテレワークを実施しているかという質問に対して、57.8%が完全に実施、3.8%が出社する日もあるが部分的に実施、そして38.4%が実施していないという結果となりました。

約6割の企業でテレワークを実施しているということが明らかとなりました。

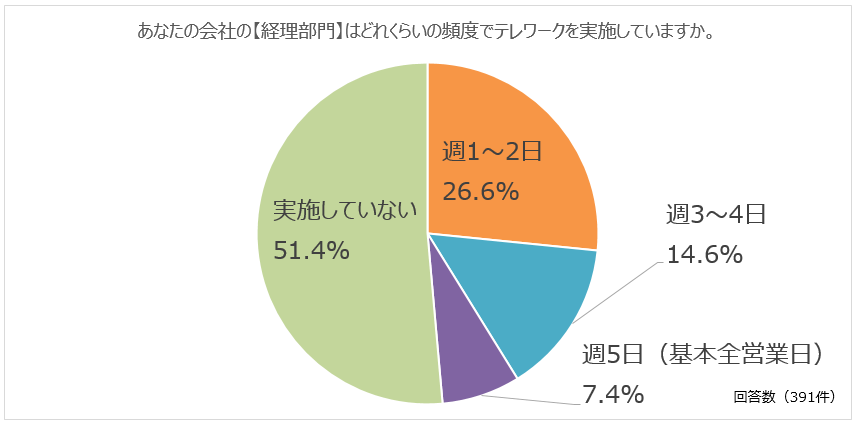

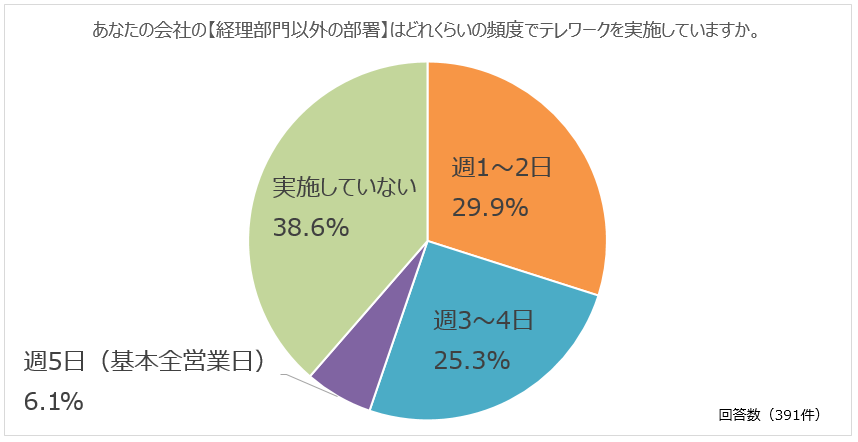

一方で部門別のテレワーク実施状況に関しては、経理部門でまったく実施していないという回答が51.4%に対して、経理部門以外はまったく実施していない割合は38.6%でした。4月の緊急事態宣言時と同様、経理部門は紙の処理などのために他の部署に比べてテレワークができていない割合が高いという状況は現在も続いていることがわかりました。

テレワークで発生する経費

テレワークとはいっても、仕事をする環境(場所)が変わるだけで、対応する業務は基本的に変わりません。そのため、会社で勤務していたときと同じように、次の経費が発生すると考えられます。

- パソコン機器

- プリンター機器

- スキャナ機器

- 電気代・水道代

- 通信費(携帯電話、ネット回線料など)

- 住居費(ワークスペースの部分)

- 文房具

テレワークを行うには、ネットワークにつながるパソコンが必要です。業務内容によっては、プリンターやスキャナなども準備しなければなりません。

また、パソコンなどの機器を使うためには、電気代もかかります。それに加え、自宅のトイレ使用による水道代、ネットワーク回線料、携帯電話料、文房具代なども発生するでしょう。これらのような、普段であれば会社のものとして使っていたものの費用は、経費と考えられます。

また、経費の課税非課税の区分については下記記事をご覧ください。

経理プラス:テレワーク導入時の経費は課税?非課税?区分を確認しておこう

経費の対象となるもの

上記でご紹介した項目は、テレワークでなければ一般的には会社が準備し費用負担していたものです。このような経費はテレワークの場合、どの程度の範囲が会計上の経費対象となるのでしょうか。

パソコン、プリンターなど電子機器

テレワークで使うパソコンを会社が支給する場合は、単純に会社の経費となります。金額として10万円を超える場合には減価償却も必要です。10万円以内であれば一括で経費として計上できます。

ネットワーク回線料

テレワークに取り組むには、インターネットにつながる環境が必要になるでしょう。もともと自宅にネット環境がある家庭の場合、自宅用として社員が支払っているインターネット回線料を自宅使用分とテレワーク使用分とで「按分」します。時間単位で按分する場合と、月々「○○円」と一定の金額で固定する場合とがあります。

また、国税庁が公表した方針では、企業が社員の通信費を負担する場合、業務で使用した通信費の半額は所得税の課税対象としないことを明示しました。非課税額を決める通信費の計算式は以下の通りです。

水道光熱費

パソコンなどの機器を使用する電気代のほか、照明器具の使用、冷暖房費用も電気代として考えられます。また、トイレ使用の水道代も経費です。これらの水道光熱費や通信費は、仕事で使った分と家庭分とで按分が必要です。おおよその時間で計算するなど、事前に規定となるものを作成しておかなければなりません。

また、電気料金についても一定額を非課税とする計算式が示されています。

なお、上記の指針とは別に企業が独自に非課税枠を精緻に算出することも認められるようになります。

参照:国税庁 在宅勤務に係る費用負担等に関するFAQ(源泉所得税関係)

住居費・文房具等

テレワークを行う多くの方は、自宅内の一部のスペースを仕事場として利用しているでしょう。この場合には、住居費の中の一定分が経費となります。また、仕事で必要な文房具も経費になるでしょう。

レンタルオフィスなどの利用

テレワークで業務を行う社員が、自宅ではネット環境が対応していないなどのさまざまな理由から、Wi-Fi環境が整備されたレンタルオフィスやコワーキングスペースを利用するケースもあるでしょう。この場合の利用料金は、フリーランスなら経費とするのが一般的ですが、法人の場合は経費として扱うかは、個々の会社の判断によります。そのため、事前に確認することが大切です。

手当として一括支給の場合も

上記で挙げたネット回線代や光熱費などを、仕事分として按分して経費とすることもできますが、時間や使用回数で管理することは手間もかかることから、在宅手当として一括支給するケースもあります。

経費の経理処理の仕方と注意点

テレワークで経費として取り扱うためには、事前に社内規定を整備し、社員にもしっかり周知しておくことが大切です。

経費の取り扱いを書面で確認

仕事と家庭と、按分して経費にするときは、按分となる経費の種類をきちんと書面に記載し、按分する方法についてもルールを確認します。たとえば、電気代は時間帯で計算する、住居費は使用している床面積に対する家賃の割合で計算するなど、具体的に確認しておくことが大切です。

経費の証明書について

按分した経費を確認するための資料として、自宅の電気料の控えなどを必要とするか決めておきます。または、電気代は1時間「○○円」など一定の金額を統一して決めておく方法も有効な手段といえるでしょう。ただし、その際には社員それぞれの有利・不利が起きないように配慮する必要があります。

まとめ

近年は、テレワークという働き方が一般的にも認識され始めており、多くの企業で導入が進んでいます。ネットワーク環境と、クラウド型のソフトウェアなどが普及していることも、テレワークの普及に大きく貢献しているでしょう。

テレワークを始めるときには個人負担の経費を考慮することになりますので、どのような方法を選択するのが最適か、しっかりと検討してみてはいかがでしょうか。

この内容は更新日時点の情報となります。掲載の情報は法改正などにより変更になっている可能性があります。