消費税の非課税取引の具体例と間違いやすい取引を解説!

皆様に一番身近な税金と言えば消費税ではないでしょうか。

コンビニや書店、レストランなど、どこで買い物をするにも消費税を支払っていると思いませんか?でも、実は消費税のかからない取引もあるのです。それが非課税取引です。

本稿では、この非課税取引について説明します。

そもそも消費税がかかる条件は?

どんな取引でも消費税課税の対象となるわけではありません。課税対象となるのは以下の4つの要件を満たす取引です。

- 国内において行うものであること

- 事業者が事業として行うものであること

- 対価を得て行うものであること

- 資産の譲渡・貸付けまたは役務の提供であること

したがって、これらの要件を満たさない取引は消費税の課税対象とならず、「不課税取引」と呼ばれます。

たとえば、個人事業主は「事業者」ではありますが、もしプライベートで使っている資産を譲渡した場合には、事業として行っているわけではありませんので、3.「事業者が事業として行うものであること」という要件に該当せず、不課税取引となります。

また、資産をタダで譲渡した場合にも4.「対価を得て行うものであること」に該当しませんので、これも不課税取引となります。

課税の対象だけど非課税?非課税取引とは

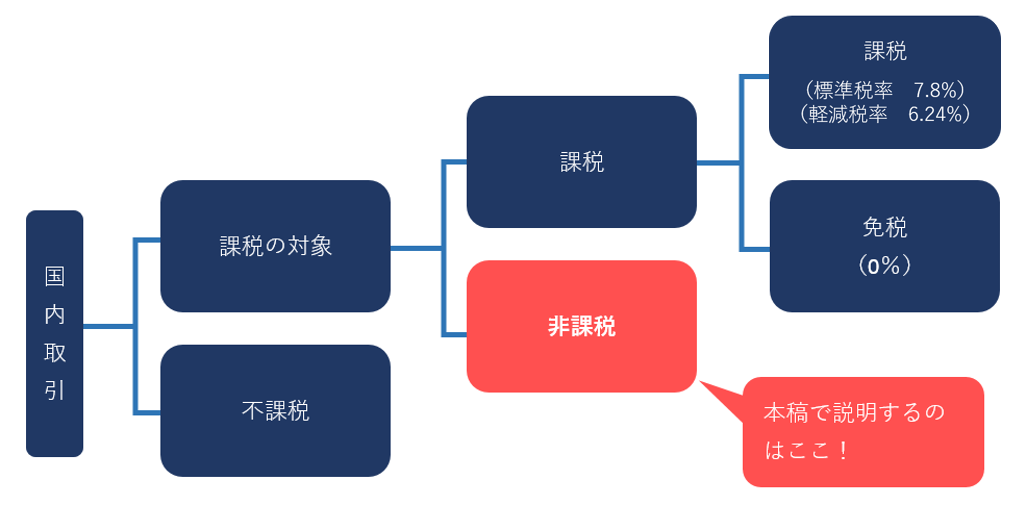

上記の4要件を満たしたとしても、消費税という税の性格になじまないものや、政策上、課税することが適当でないとされているものは「非課税取引」と呼ばれ、消費税が課されません。

「不課税取引」は、そもそも課税の要件を満たさない取引でしたが、「非課税取引」は課税要件は満たすものの、課税することが適当でないため消費税を課さないとしている点が異なります。

少しややこしいので、図にしておきます。

上図では、「非課税」のほかに「免税」という取引もあることが分かると思います。「免税取引」とは、輸出取引等に該当する取引であり、日本の消費税を外国の消費者に負担させないためや、国際的な競争力を低下させないために、消費税を免除している取引のことです。

また、課税取引の税率が7.8%(軽減税率6.24%)となっている点も違和感があるかもしれません。

実は消費税は国税と地方税からなり、それぞれの税率は7.8%(軽減税率6.24%)と2.2%(軽減税率1.76%)(合計で10%(軽減税率8%))となっています。上図では、この国税部分だけを表して7.8%となっています。

全体図を確認したところで、いよいよ非課税取引の具体例を見ていきましょう!

非課税取引の具体例

非課税取引は、1.消費税という税の性格になじまないもの、2.政策上、課税することが適当でないとされているもの、からなるというのは前述の通りです。

ここでは、それぞれにどのような取引があるのかを見ていきましょう。

1.消費税という税の性格になじまないもの

消費税は「消費」に課される税金ですので、「消費」が予定されていない取引には課されません。具体的には以下のような取引は、非課税取引となります。

- 土地の譲渡及び貸付け

- 有価証券等の譲渡

- 預貯金や貸付金の利子、信用保証料、信託報酬、保険料など

- 郵便切手類、印紙、証紙の譲渡

- 銀行券、硬貨、小切手、約束手形、商品券、プリペイドカードなどの譲渡

- 国等が行う一定の事務に係る行政手数料

- 外国為替業務に係る役務の提供

2.政策上、課税することが適当でないとされているもの

「消費」ではあっても、政策上、課税すべきでないとされている以下のような取引も非課税取引となります。

- 社会保険医療の給付等

- 介護保険サービス、社会福祉事業等によるサービスの提供

- 医師、助産師などによる助産に関するサービスの提供

- 火葬料や埋葬料

- 一定の身体障害者用物品の譲渡や貸付け

- 一定の要件を満たす各種学校等の授業料など

- 教科用図書の譲渡

- 住宅の貸付け

「言われてみれば、確かに消費税を払っていないな」という取引もあったと思います。

たとえば、具体例の最後に「住宅の貸付け」というものがありますが、皆さんがマンションやアパートを賃貸で借りている場合の家賃は消費税がかかっていませんよね。

これは「住宅の貸付け」が非課税取引とされているからです。

非課税取引の具体例をおさえたところで、次は間違いやすい取引を2つ紹介したいと思います。

間違いやすい取引-その1「社宅の借上げと貸付け」

先ほど説明した通り、「住宅の貸付け」は非課税取引となるのでしたね。

では、会社が家主などから住宅を借上げ、それを社員に社宅として貸付けた場合はどうなるでしょう?

実は、この場合、住宅の借上げと社宅の貸付けのどちらも非課税取引となります。

この点は間違いやすいので気をつけましょう。

間違いやすい取引-その2「土地付き建物の譲渡、貸付け」

間違いやすい取引、次は土地付き建物の場合です。

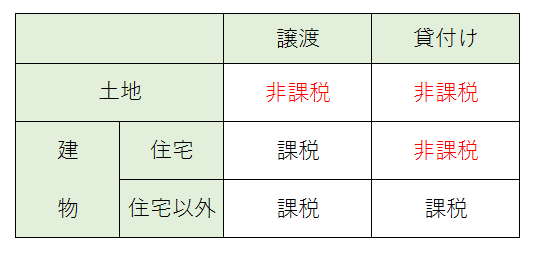

まずは、土地だけの場合であれば、譲渡でも貸付けでも非課税取引となっていることを確認してください(非課税取引の具体例をご確認ください)。そして、住宅の貸付けは非課税取引でしたが、住宅の譲渡は課税取引です(非課税取引の具体例に挙げられていませんよね)。

また、住宅以外(たとえば事務所や倉庫)として貸付けた場合も課税取引となります。

整理すると、以下の通りです。

そこで、土地付き建物の場合の取引が問題となります。

もし、土地付きの建物を譲渡した場合には、土地の譲渡は非課税取引、建物の譲渡は課税取引、というように、それぞれを別個の取引として扱います。

しかし、土地付き建物を貸付けた場合には注意が必要です。と言うのも、土地付き建物の貸付けは、土地を含めた全体を施設の貸付けとみなして処理します。つまり、貸付けた土地付き建物が住宅として使用されるのであれば、住宅の貸付けとして非課税取引とし、そうでなければ課税取引とするということです。

まとめ

いかがでしたでしょうか?

本稿では、消費税における不課税取引、非課税取引、免税取引のそれぞれの違いを説明し、非課税取引の具体例を挙げました。また、特に間違えやすい2つの取引について解説を行いました。身近に感じている消費税ですが、意外と奥が深いことが分かっていただけたと思います。

2019年10月1日からは、消費税が10%に増税になり、同時に軽減税率も施行されました。経理の実務はより複雑になっていますので、今回説明した点にも注意して、正しい消費税処理を行っていただきたいと思います。

この内容は更新日時点の情報となります。掲載の情報は法改正などにより変更になっている可能性があります。