地方拠点強化税制とは?拡充型と移転型の違いとメリット

地方にある本社機能(※)を強化したり、大都市圏から地方へ本社機能を移転した場合に、大きな税制優遇を受けられる税制があることをご存知でしょうか?それを「地方拠点強化税制」と言います。

地方創生の一環として、平成27年度税制改正で創設された新しい税制で、「雇用促進税制」とも関わりの深い制度となっています。税制優遇も大きいため是非ご活用頂きたいと思います。

関連記事:雇用促進税制の活用はキャッシュへのインパクト大!概要を理解して、賢く活用しよう

※本社機能とは、総務や経理、人事などの管理業務を行う管理業務部門、調査・企画部門、研究開発部門、情報処理部門などを有する事務所や研究所、研修所を指します。

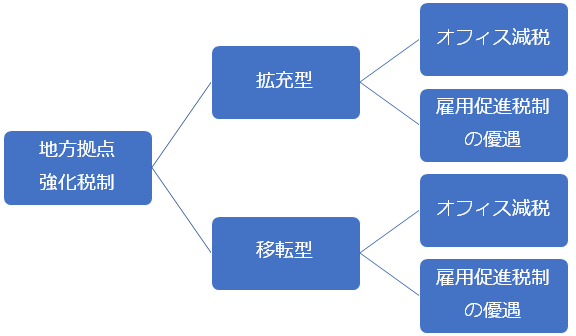

地方拠点強化税制の概要

地方拠点強化税制は、大きく拡充型と移転型とに分けることができ、それぞれに、オフィス減税と雇用促進税制の優遇があります。

拡充型と移転型の違い

拡充型は、地方に本社を置く企業がその本社を増築したり、東京23区以外に本社を置く企業が地方都市に移転する場合など、地方において本社機能を拡充する事業者が適用できます。

一方、移転型は、東京に本社を置く企業が地方都市に新社屋を建設し本社を移転する場合など、東京23区から地方に本社機能を移転する場合に適用できます。

それぞれにオフィス減税と雇用促進税制の優遇があるのですが、内容が微妙に異なりますので、以下で順に説明いたします。

拡充型の優遇措置

拡充型の優遇措置では、オフィス減税について増築や移転をした建物等の取得価額に対し、15%の特別償却か4%(計画認定が平成29年度の場合は2%)の税額控除かを選択できます。

適用対象となる建物等は、事務所・研究所・研修所の建物、建物付属設備、構築物で、取得価額が1,000万円以上※のものです。

※中小企業者以外の事業者は2,500万円以上

適用期限は令和4年3月31日までに延長されていましたが、さらに2年延長され、令和6年3月31日までとされています。地方拠点強化税制の利用をお考えの事業者は期日に注意しましょう。

また、税額控除を選択した場合、法人税額等の20%が控除限度額となります。

雇用促進税制の優遇については、雇用促進税制の諸要件を満たしている場合に適用でき、法人全体の雇用者増加率が10%以上の場合は、本社における増加雇用者数1人あたり50万円(平成30年3月31日までの制度)の税額控除を受けることができます。

なお、平成30年4月1日以降は、制度内容が変更になっています。詳細な要件については下記の1~3を参考にしてください。

- 無期雇用かつフルタイム要件を満たす新規雇用者数

・法人全体の雇用者増加率8%以上は1人あたり60万円

・法人全体の雇用者増加率8%未満は1人あたり30万円 - 新規雇用者のうち①を除いた人数(非正規雇用労働者等)(※新規雇用者数の4割が上限になる)

・法人全体の雇用者増加率8%以上1人あたり50万円

・法人全体の雇用者増加率8%未満は1人あたり20万円 - 特定業務施設の雇用増加数から新規雇用者数を除いた人数(転勤者等)

・法人全体の雇用者増加率8%以上1人あたり50万円

・法人全体の雇用者増加率8%未満は1人あたり20万円

(参考)厚生労働省 地方拠点強化税制 の「雇用促進税制」 のご案内

移転型の優遇措置

次は移転型の優遇措置について説明します。

オフィス減税は、建物等の取得価額に対し25%の特別償却か7%の税額控除を選択できます。その他の条件は拡充型と同じですが、拡充型より節税額が大きくなっています。

さらに、雇用促進税制についても拡充型より有利になっています。

移転型では拡充型の控除額に、東京23区からの移転者を含む本社の増加雇用者1人あたり30万円が上乗せされます。

少々複雑ですので、簡単に数値を使ってどれくらいの節税効果になるのか計算してみたいと思います。

たとえば東京23区からのオフィス移転に1億円を投資し、税額控除7%を選択すれば700万円(=1億円×7%)。

さらに20人が転勤し、移転先で10人を新規雇用して雇用促進税制の要件を満たした場合、600万円(=60万円×10人)と900万円(=30万円×30人)で1,500万円ですので、合わせて2,200万円の法人税額負担の減少ということになります。

しかも上乗せされた30万円は最大3年間継続して控除することができます。かなり大きな節税効果があることがお分かりになると思います。

なお、雇用促進税制とオフィス減税をあわせて法人税額等の20%が控除限度額となるのは拡充型と同じです。

地方拠点強化税制の適用手順

地方強化税制を利用するには、工事が着工する前に移転先(または拡充先)の都道府県知事に申請を行わなければなりません。

また、雇用促進税制も雇用促進計画の提出が必要ですので、それぞれ以下の窓口に問い合わせ、適切にスケジューリングして進める必要があります。

【地方拠点強化税制に関するお問い合わせ先】

経済産業省 地域経済産業グループ 立地環境整備課 Tel 03-3501-0645

【雇用促進税制に関するお問い合わせ先】

厚生労働省 職業安定局 雇用政策課 Tel 03-3502-6770

まとめ

いかがだったでしょうか?以前から施行されている制度ですが、令和2年度税制改正では適用要件の一部緩和などもあり、より裾野が広がっています。地方移転等を検討している企業はぜひ参考にしてください。

この内容は更新日時点の情報となります。掲載の情報は法改正などにより変更になっている可能性があります。