減価償却と法人税の関係とは?実施の仕方や法定耐用年数、注意点を解説!

企業は、活動を行っていくために様々なものを購入します。その中でも、建物や設備、備品などの固定資産を購入した際には「減価償却」という会計処理をする必要が生じます。この「減価償却」という会計処理は、とても分かり難いと思っている方も多いのではないかと思います。ここでは、「減価償却」とはそもそも何なのか、どのように実施していくのか、どのような留意点があるのかを説明していきます。

減価償却とは

減価償却とは、事業・業務のために用いられる建物や機械装置、車両運搬具などの資産を使用可能な期間(耐用年数)で分割し、必要経費として配分するものです。減価償却される資産は、基本的に年数の経過によって価値が減るものを指しており、「減価償却資産」といいます。そのため、土地など年数が経過しても価値が減らないものは減価償却の対象にはなりません。

費用収益対応の原則

固定資産は、購入した会計期間だけでなく、翌会計期間以降の収益獲得にも貢献していきます。そのため、購入に要した支出額を一定の方法で各会計期間に配分することで配分額を費用として処理し、一会計期間に獲得した収益に費用を対応させることで、適正な期間損益を計算することができます。

この固定資産の支出額を各会計期間に配分する一定の方法を減価償却といいます。

減価償却費の意味合い

固定資産を購入した時点で現金の支出が伴いますが、減価償却を実施すると、その支出額がそのまま一期間の費用とはなりません。

減価償却の考え方では、現金の支出時点と費用の計上時期に相違が生じるのです。

ここで、例を示しながら減価償却の意味について考えてみましょう。

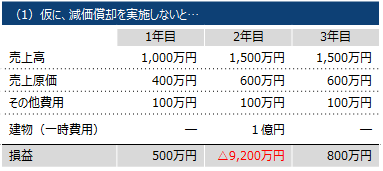

図1では、ある企業が営業所として1億円の建物を購入した場合の各会計期間の損益の数値例を表しています。

[ 図1 ]

新たに営業所を設置したことで、(1)(2)のいずれも2年目以降の売上高が増加したとした場合、費用があまりにも大きくならない限り、利益額は増加するはずですが、建物の購入額1億円をどのように処理するかによって計算される損益額に大きな違いが生じてしまいます。

損益計算上、企業の業績は一会計期間の収益から費用を引いた「期間損益」で表現されます。収益は企業活動の成果、費用は収益を獲得するための企業の努力です。このように考えると、企業の努力を表す費用は、成果を表す収益に対応しているものでなければなりません。

図1の1億円の支出額は2年目以降50年にわたって建物を利用し、収益を獲得していくために支出されたものです。それにも関わらず、(1)のように支出額1億円を2年目の費用としてしまうと、費用と収益が対応せず、適正な期間損益とはいえません。

建物が50年にわたって利用され、収益獲得に貢献していくのであれば、支出額1億円は50年間の各会計期間に配分し、各会計期間の収益に対応させるべきです。そのため、たとえば(2)のように50年間で1億円を均等額である200万円ずつ費用として計上するのです。2年目以降、200万円ずつの減価償却費が計上され毎期の収益(売上高)に対応させることによって適正な損益計算を行うことができます。

建物や機械などの有形固定資産は購入して終わりではなく、その後何年にもわたって利用することで営業活動に貢献していくものです。そのため、固定資産購入時の支出額は購入した会計期間のためだけに支出されるのではなく、翌会計期間以降も固定資産を利用し、収益を獲得するために支出されたものであるといえます。

このように、減価償却は、企業の業績を表す期間損益を適正に計算するために、固定資産の支出額を適正に各会計期間に配分するために必要な会計処理なのです。

減価償却の対象になるものは?

減価償却は、有形固定資産および無形固定資産に適用される会計処理です。販売や保有を目的とする棚卸資産や有価証券は対象となりません。有形固定資産のうち減価償却するものを償却資産、しないものを非償却資産と呼び、それぞれの主な例下記1の通りです。

| 無形固定資産 | 特許権、商標権、漁業権、ソフトウェアなど | |

| 有形固定資産 | 償却資産 | 建物、機械装置、車両、備品(パソコン、事務机など)… |

| 非償却資産 | 土地、建設仮勘定… | |

土地が減価償却の対象とならないのは、利用すること又は時の経過によって、価値が減少していくとは考えられないためです。建設仮勘定は内訳が減価償却資産であっても完成前であり、まだ利用されていないため非減価償却資産に分類されます。

減価償却に関係するもの

減価償却資産として扱う主な資産について資産区分ごとにまとめると以下のようになります。

| 資産区分 | 内容 | |

|---|---|---|

| 建物、建物付属設備 | 事業用建物、消化設備、電気設備、給排水衛生設備、ガス設備など | |

| 構築物 | コンクリート・ブロック・レンガ敷、アスファルト敷、防壁など | |

| 車両・運搬具、工具 | 自動車、フォークリスト、プレス機など | |

| 器具・備品 | 事務机、応接セット、複写機、電子計算機(パソコン含む)など | |

| 機械・装置 | 食品製造設備、プラスチック製品製造設備など |

電気設備や給排水衛生設備なども償却資産となるため、事務所のリフォームも減価償却の対象となります。また、複写機やパソコンなどのAO機器も償却資産となりますので、買い換えなどの際には注意が必要です。

なお、償却資産の中でも次の要件に該当するものは、取得した年度で経費とすることが可能です。

- 使用可能期間が1年未満のもの

- 取得価額が10万円未満のもの

- 取得価額が10万円以上20万円未満の場合は要件により一定の範囲内で経費計上が可能

- 令和4年3月31日までに取得した10万円以上30万円未満の資産は要件により一定の範囲内で経費計上が可能

減価償却の「自己金融効果」

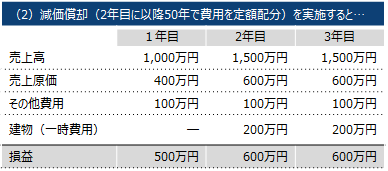

もう一つ、減価償却の重要な機能として「自己金融効果」があります。

減価償却を実施すると、固定資産を取得した翌会計期間以降も減価償却費が損益計算書に計上されます。減価償却費の計算基礎となっている支出額は固定資産の購入時にすでに支払われているものであるため、減価償却費の計上時は現金支出を伴いません。このような費用を「非現金支出費用」といいますが、文字通り「現金が企業から出ていかない費用」であるため、その分企業に現金が溜まっていくことになります。これが「自己金融効果」です。減価償却費の額だけ現金が企業内に溜まっていき、耐用年数が経過した時には固定資産を購入した金額が溜まるため、次の有形固定資産への投資資金を獲得することができることになります。(図2参照)

しかし、注意しなければならないのは、減価償却費の額だけ現金が溜まっていくといっても、減価償却費を計上する期末時にその金額分の現金が実際に存在するとは限らないことです。減価償却費は、現金非支出費用であるため減価償却累計額の分だけ何らかの資産が確かに溜まっていくのですが、経費支払や商品の仕入などに現金を使うことが考えられるからです。

減価償却の期間が終了したからといって、別途現金積立などをしていない限り、減価償却累計額分の現金が溜まっているということまでの保証はないのです。

また、減価償却累計額相当の現金を保有していたとしても、同じ固定資産を購入できるとも限らないということにも注意が必要です。これは、固定資産は5年10年と長期的に利用するものが多く、固定資産の耐用年数到来時には、物価変動の影響等で同じ固定資産の価格が高くなることも考えられるためです。

減価償却の「自己金融効果」は、前述した通り、あくまでも減価償却費の金額だけ「何らかの資産が溜まっている」ということを示すものであるため、次の固定資産の投資に直接結びつくものとは限りません。しかし、減価償却が現金非支出費用であるという性質やそれによって何らかの資産が溜まっていくというのは、企業の経営計画を策定する場合に重要な考え方です。

法定耐用年数

定額法や定率法で使用する耐用年数は、各企業が当該固定資産の使用期間を見積もって個別に設定することができます。しかし実務上、固定資産ごとに耐用年数を正確に見積もることは非常に困難であり、また手間も多くかかるでしょう。

税法上では、恣意的な会計操作や脱税防止の観点から資産の種類に応じて耐用年数を細かく定めており、これを法定耐用年数と呼びます。通常は、会計上もこちらの法定耐用年数を利用します。

| 償却資産 | 細目 | 耐用年数 | |

|---|---|---|---|

| 家具、電気機器、ガス機器等 | 事務机、事務椅子、キャビネット(金属製) | 15年 | |

| 応接セット(接客業用) | 5年 | ||

| 音響機器 | 5年 | ||

| 事務機器、通信機器 | パソコン(サーバー用を除く) | 4年 | |

| 複写機、タイムレコーダー | 5年 | ||

| 電話設備(デジタルボタン電話など) | 6年 | ||

| 看板・広告器具 | 看板、ネオンサイン | 3年 |

たとえば、パソコンの法定耐用年数は4年となっていますので、4年間に分割して減価償却を行います。

減価償却費の計算方法

減価償却資産を把握すると、その資産について一会計期間の減価償却費を計算することが必要となります。減価償却は、任意の方法で自由に実施できるわけではなく、一般に認められた一定の減価償却の方法によって、計画的かつ規則的に実施していかなければなりません。

減価償却費を計算するにあたって、まず図3の情報を整理する必要があります。

[図2]

| 取得原価 | 減価償却資産を取得するために支出した全ての金額 |

| 減価償却方法 | 取得原価をどのように各会計期間に配分していくかという仮定 定額法、定率法をはじめ、様々な方法がある |

| 残存価額 | 役目を終えた減価償却資産に残った価値 ゼロの場合もあるが、売却見込みや利用見込みがある場合にその価値を見積る |

| 耐用年数 | 減価償却資産を何年使用するかという年数のこと 企業側の固定資産の使用計画などに影響される |

この中で、特に減価償却費の計算に影響を与えるのが減価償却方法です。減価償却方法は、費用配分の方法を決定する重要な会計方針であるため、どのような減価償却方法を選択するかは慎重に判断しなければなりません。

主な減価償却方法は下記の通りです。全て簿価1円まで償却します。

定額法

耐用年数の期間中、毎年均等額の減価償却費を計上する方法です。

定額法の償却率は、(1÷耐用年数)で計算します。たとえば耐用年数5年の場合、0.2が償却率です。なお、償却率の一覧は国税庁のホームページでも確認できます。

参考:国税庁 減価償却資産の償却率表

定率法

耐用年数の期間中、期首残存価額(期首簿価)に一定率を乗じた減価償却費を計上する方法です。

初年度の償却費が最も金額が大きくなり、その後は次第に償却額が減少していきます。定額法と定率法の詳細については、下記リンクもご参照ください。

経理プラス:減価償却まるわかり!「定率法」と「定額法」の違いと計算方法

級数法

減価償却費の額が1年ごとに一定額減少していく計算方法です。

たとえば耐用年数5年の場合は取得額を15(5+4+3+2+1)に分けて、1年目は5個分、2年目は4個分のように償却費を計上します。税務上は認められていない償却方法のため、実務で級数法を使用することは少ないでしょう。

生産高比例法

固定資産がどれだけ使えるか(推定総利用量)を見積もり、当期の実際利用量の割合を乗じて減価償却費を計算します。

生産高比例法は、時間ではなく使用量に応じて償却費を計上する点が特徴です。税法上は、鉱業用資産と鉱業権に限り認められています。

減価償却の計算例

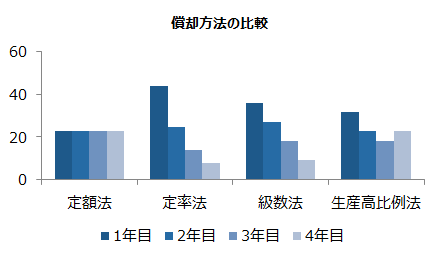

また、4つの減価償却方法を数値例で比較してみると以下のようになります。

- 取得原価 : 100万円

- 残存価額 : 取得価額の10%(10万円)

- 耐用年数 : 4年

- 種 類 : 車両

- 4年間の推定走行距離 : 10,000km

- 実際走行距離 : 1年目3,500km、2年目2,500km、3年目2,000km、4年目2,500km

| 1年目 | 2年目 | 3年目 | 4年目 | |

|---|---|---|---|---|

| 定額法 | 22.5万円 | 22.5万円 | 22.5万円 | 22.5万円 |

| 定率法 | 43.8万円 | 24.6万円 | 13.8万円 | 7.8万円 |

| 級数法 | 36万円 | 27万円 | 18万円 | 9万円 |

| 生産高比例法 | 31.5万円 | 22.5万円 | 18万円 | 22.5万円 |

定額法は、毎期一定額を減価償却費として費用計上するため、利用度合が毎年一定である減価償却資産の減価償却に適しています。

定率法・級数法は、1年目や2年目は減価償却費が多額になり、徐々に費用計上される減価償却費が小さくなっていきます。

この方法は、購入して間もない頃は頻繁に利用される一方、年数を経るごとに利用度合が減ってくるような減価償却資産に適しています。

生産高比例法は、時の経過というよりも、一会計期間で減価償却資産をどの程度利用したかを意識した減価償却方法です。

車両のような、総利用量(総走行距離)が推定でき、一会計期間の利用量が明確に測定できる減価償却資産に適しています。

このように、どの減価償却方法を選択するのかによって様々な取得原価の費用化のパターンがありますが、その減価償却方法は、原則的には減価償却資産の利用実態に応じて企業自らが決定します。

ここで留意すべきことは、減価償却は企業側の見積りが多分に影響する点です。見積り次第で減価償却費の金額がいかようにも操作できてしまうため、利益操作による粉飾決算の原因になる可能性があります。

どのような減価償却の方法が自社にとって適切であるのかは主観的な見積りの要素が多く、判断が難しいため、公認会計士や税理士の方に相談することをお勧めします。

少額減価償却資産の特例

一定の条件に該当する中小企業者等が30万円未満の固定資産を取得した場合には、取得して事業供用した時点で全額を経費計上することができます。ただし、適用を受ける事業年度における少額減価償却資産の取得価額の合計額が300万円までに限定されます。

引用:国税庁 No.5408 中小企業者等の少額減価償却資産の取得価額の損金算入の特例 3 適用対象資産

両制度は、一見すると少額減価償却資産の特例が一方的に優位なように思えます。しかし、実は一点、落とし穴があります。

企業が保有する固定資産には固定資産税が課されます。その対象は土地や建物だけではなく、機械装置や器具備品などの減価償却資産も対象となります。不動産に対する固定資産税とは別に課され、一般的には償却資産税と呼ばれています。

一括償却資産を採用した場合、償却資産税の課税対象から外れます。一方、少額減価償却資産の特例を採用した場合、償却資産税の課税対象に含まれるのです。固定資産を数多く保有する企業の場合、償却資産税の取扱いは重要な意味をもちます。「法人税等の計算ですぐに損金計上できる方が良いのか?」「ある程度の速さで損金になり、かつ、償却資産税の課税対象からはずれる方が良いのか?」について、総合的に判断する必要があります。

経理プラス:少額減価償却資産の基本と応用 ―決算月の節税も!日常の経理処理も!―

経理プラス:ルールが細かい減価償却費!税務調査で指摘されやすいポイントと対策

一括償却資産

10万円以上20万円未満の固定資産については、一括償却資産と呼ばれる簡便的な方法を用いることができます。これは資産の種類に限らず、3年間で費用配分をすることができる制度です。3年間という期間は、通常の耐用年数に比べると短いことが大半です。

法人税法との関係

減価償却を実施するためには、前述の通り取得原価、減価償却方法、残存価額、耐用年数を決定しなければなりません。特に残存価額や耐用年数は、企業自ら見積もることが必要になります。一方、法人税法では取得原価、残存価額、減価償却方法、耐用年数は図4のように定められています。

[図4]

| 取得原価 | 購入代価と減価償却資産を利用できるようにするために支出した費用の合計額 |

| 減価償却方法 | 資産の種類ごとに法定償却方法が定められている(※1) |

| 残存価額 | 平成19年3月31日以前に取得した減価償却資産→10% 平成19年4月1日以降に取得した減価償却資産→0% |

| 耐用年数 | 資産の種類ごとに法定耐用年数が定められている |

- (※1)法人税法では、旧定額法(※2)、定額法(※3)、旧定率法(※4)、250%定率法(※5)、200%定率法(※6)生産高比例法が認められており、級数法はありません。

- (※2)旧定額法とは、残存価額が10%である定額法のことです。平成19年3月31日以前に取得した減価償却資産に対して適用できます。

- (※3)定額法とは、残存価額が0%である定額法のことです。平成19年4月1日以降に取得した減価償却資産に対して適用できます。

- (※4)旧定率法とは、残存価額が10%である定率法のことです。平成19年3月31日以前に取得した減価償却資産に対して適用できます。

- (※5)250%定率法とは、残存価額が0%であり、「1÷耐用年数×2.5」を償却率とする定率法です。平成19年4月1日~平成24年3月31日に取得した減価償却資産に対して適用できます。

- (※6)200%定率法とは、残存価額が0%であり、「1÷耐用年数×2.0」を償却率とする定率法です。平成24年4月1日以降に取得した減価償却資産に対して適用できます。

また、法定償却方法として図5のように定められており、減価償却方法を税務署に届け出ない場合、この法定償却方法によって税務上の減価償却費が計算されることになります。

このように定められているのは、法人税法が、企業への課税を公平にするため、同種同用途の減価償却資産に対し企業の判断によって異なる減価償却方法を行うことを認めないという立場をとっているためです。

[図5]

| 資産の種類 | 法定償却方法 | |

|---|---|---|

| 建物 | 平成10年3月31日以前に取得 | 旧定率法 |

| 平成10年4月1日~平成19年3月31日に取得 | 旧定額法 | |

| 平成19年4月1日以後に取得 | 定額法 | |

| 建物以外 | 平成19年3月31日以前に取得 | 旧定率法 |

| 平成19年4月1日~平成24年3月31日に取得 | 250%定率法 | |

| 平成24年4月1日以後に取得 | 200%定率法 | |

本来であれば、実態に合った減価償却費を計算するために、企業の減価償却資産の利用状況を踏まえて、減価償却方法、残存価額、耐用年数を企業自らが決定し、それをもとに減価償却を実施していくことが理想です。しかし、税法と異なる方法で減価償却を行うということは、適正な期間損益計算のために減価償却費を算定する一方で、法人税の計算基礎となる課税所得を算定するために法人税法上の減価償却費を別に計算しなければなりません。この面倒な処理を避けるため、監査上、企業の状況に照らして不合理と認められない限り、法人税法で定められた残存価額、減価償却方法、耐用年数を企業が適用することは多々あります。

また、企業会計の現行基準では減価償却の詳細な基準がない一方で、法人税法では減価償却に関する詳細な定めがあることや、法人税法上の課税所得の計算において減価償却費を損金算入するためには、企業会計上で減価償却費が費用処理されていることが前提になっていること等も、法定償却方法や法定耐用年数を用いて減価償却を実施する企業が多い理由であるといえます。

その結果、問題となるのが、企業会計上の適正な期間損益計算の歪みです。

企業会計上、本来、適正な期間損益を計算するために、固定資産の利用計画などをもとにして企業自らが耐用年数、減価償却方法、残存価額を決定するべきです。それにも関わらず、実際の固定資産の利用状況をまったく無視した法人税法上の形式的な法定耐用年数、法定償却方法、残存価額を用いて減価償却費を計算することが、結果として企業会計上の期間損益が歪められている可能性は否定できません。

この問題は、企業会計の目的は「適正な期間損益計算」、法人税法の目的は「課税の公平性」というように、両者の根本の考え方が異なるために生じてしまっている問題であるといえます。

大事なのは「法人税法では、減価償却方法等が定められているが、あくまでも税務上の処理であり、企業会計上は、法人税法の方法によって減価償却を行わなくても問題はない」ことです。

つまり、固定資産の利用状況に応じた減価償却方法を採用し、計画的・規則的に減価償却を実施すれば、法人税法上の処理と異なっても良いのです。ただし、法人税法と異なる減価償却方法を採用する場合には、課税所得の計算上、減価償却費は法定減価償却方法によって計算された減価償却費(償却限度額といいます)までしか認められず、償却限度額を超える減価償却費は加算調整されてしまいます。反対に、会計上の減価償却費が法人税法上の償却限度額を下回ったからといって、法人税法上の償却限度額まで減算処理することはできません。

減価償却と確定申告

減価償却資産は、決算時の確定申告書に一覧表を添付します。また、償却資産について、減価償却は毎年行うことが一般的ですが、法人の場合は一定の範囲において、毎年計上しなくてもよいとされています。ただし、計上しなかった年の分を翌年と合わせて計上することはできません。

利益が減少しそうな年度に、減価償却を計上しなければ書類上は「利益確保」ができます。しかし、金融機関は減価償却を計上しないことをマイナスと捉える可能性があるため、安易に判断しないことも大切です。長く事業をしていると資産も増えていきますので、計上し忘れなどがないようにしっかりチェックしてください。

おわりに

減価償却は、「価値の減少」や「費用の配分」など考え方が理解し難い会計処理ではあると思います。しかし、企業の活動を反映した利益情報を作成するために必要な会計処理であるという認識のもとで、企業は自らが保有する減価償却資産についてどのように減価償却を実施していくべきかを考えることが大切であるといえるでしょう。

経理プラス:減価償却とは?定率法と定額法の違いと計算方法を解説!

参考:監査・保証実務委員会実務指針第81号「減価償却に関する当面の監査上の取扱い」

この内容は更新日時点の情報となります。掲載の情報は法改正などにより変更になっている可能性があります。