源泉徴収税額とは?計算方法と令和3年度の変更点を解説(令和4年は変更なし)

「源泉徴収税額表」という言葉を聞いたことはありますか。源泉徴収や源泉徴収税という言葉は一般的ですが、源泉徴収税額表という言葉は、あまり耳慣れない人もいるかもしれません。

今回は、源泉徴収制度についての基礎知識を確認した上で、令和3年分の「源泉徴収税額表」の変更点を中心にご紹介いたします。また、令和4年については変更がないため、本内容を参考にご覧ください。

源泉徴収税額の「源泉徴収」の意味とは

源泉徴収税額の解説に入る前にまずは源泉徴収のおさらいをしたいと思います。源泉徴収制度は、給与や退職金、税理士報酬などの源泉徴収法の対象となる所得の支払者が、その所得を支払う際に、所定の方法により計算した所得税額を差し引いて国に納付するための制度です。

日本の所得税は、原則として納税者がその年の所得金額と税額を計算し、自主的に申告して納付します。これとあわせて給与、利子、配当、報酬、料金などは、その支払者が所得税を支払い額から徴収します。会社員などの所得税はこの源泉徴収制度によって支払者が納付します。

源泉所得税と所得税は、個人の所得に課される税金という点で同じですが、課税対象や納付方法が以下のように異なります。

| 税金 | 所得税 | 源泉所得税 |

|---|---|---|

| 課税対象 | 個人のすべての所得 | 給与や報酬など特定の所得 |

| 申告・納付 | 個人 | 給与や報酬を支払った者 |

| 税率 | 所得から各種控除後の課税所得に応じた税率 | 所得の種類に応じて定められた税率 |

| 納付時期 | 年末調整や確定申告により年1回が基本 | 原則として給与や報酬などの支払い時期の翌月 |

なぜ税金を天引きするのか?

日本では申告納税制度が採用されています。納税者は自分自身で申告書を作成し、その申告内容に応じて税金を納めなければなりません。

しかし、もし本当に日本国民全員が申告書作成をするとなると、書類の量があまりにも多く、また内容の精査にも時間がかかります。そこで、給与や報酬などを支払う者(会社や事業者)が、その支払いをするとき、一部について税金を天引きし、残った額をそれぞれの人に支払うようにします。税金を天引きした会社は、その天引き税額を税務署に支払うことで、国全体としての租税行政全般の作業量を削減すると共に、正確性や作業の期間配分を実現しています。これが源泉徴収の全体像です。

源泉徴収と年末調整の違い

会社員などの源泉徴収と関連する仕組みとして、年末調整があります。この年末調整とは、源泉徴収された所得税額と、所得税法に則って支払うべき所得税額との差額を調整するための仕組みです。源泉所得税は、あくまでも予定納税であり概算額。給与変動や家族構成の変化、保険料の所得控除など個人的な事情は反映されていません。そのため、年末調整で本来支払うべき税額との調整を行い、差額によって還付(返金)や追加徴収が行われます。

参照:国税庁「第1 源泉徴収制度について」

源泉徴収税額表とは

ここまでの源泉徴収制度の基礎を踏まえて、源泉徴収税額表について見ていきましょう。

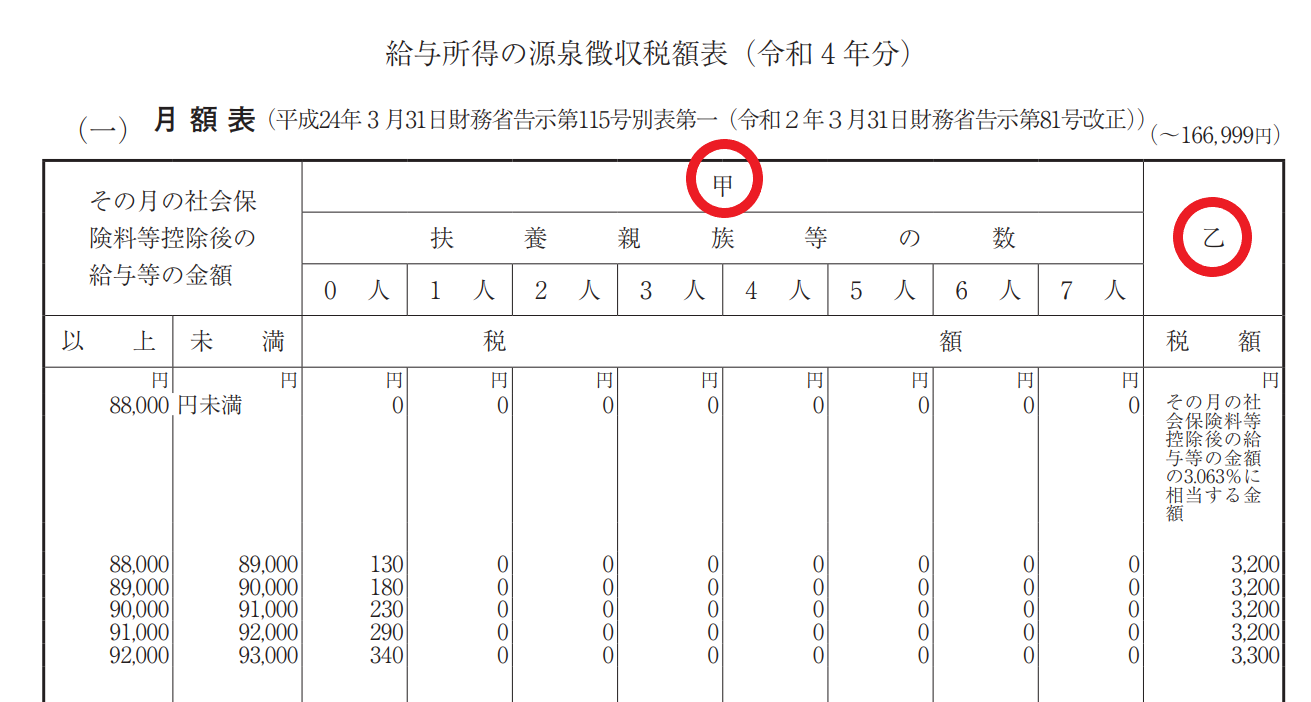

給与所得に関して源泉徴収すべき税額は、国税庁がルールを定めています。給与水準や扶養家族の人数に応じて定めた税額の一覧表が源泉徴収税額表です。

給与支払いの都度、すなわち多くの企業の場合、毎月の頻度で、この源泉徴収税額表を用いて徴収税額を決定しなければなりません。また、源泉徴収税額表は、毎年変更が加えられる点にも注意が必要です。最新の源泉徴収税額表(月額表)は、以下の国税庁のホームページで確認できます。

源泉徴収税額表の見方

ここでは、変更のあった令和3年度の源泉徴収税額表の変更点と注意点について解説します。

源泉徴収税額表の令和3年の変更点について

国税庁から「令和3年分 源泉徴収税額表」が公表されており、これは令和3年1月以降に支払う給与から所得税等の控除を行うときから使用します。令和2年1月以後「税額」は改正されていませんが、令和2年度税制改正により寡婦(寡夫)控除の見直し及びひとり親控除が創設されました。月々の源泉徴収については、令和3年1月1日以後から適用されます。具体的には源泉徴収税額表の甲欄を使用する際、改正後の寡婦又はひとり親に該当する場合は改正前の寡婦(特別の寡婦を含む)又は寡夫に該当する場合と同様、表に当てはめる「扶養親族等の数」に1人を加算することになります。

源泉徴収税額表の注意点

源泉徴収税額表は月額表や日額表、賞与に関する表などから構成されます。月額表は毎月の給与を支払う場合と半月毎や2~3ヶ月毎などに支払う給与に用いられ、日額表はその日毎や1週間毎など働いた毎に支払う場合に使用。また、賞与やボーナスなどを支払うときには、源泉徴収税額の算出率の表が用いられます。ただし賞与やボーナスなどを支払う際でも、その支払い前月を通して支払う給与がない場合は「月額表」を使います。

給与所得の源泉徴収

源泉徴収には5つの項目があります。まずは給与所得の項目から見ていきましょう。給与所得には給料、賃金、賞与などに加え、皆勤手当、住宅手当、残業手当などの各種手当が含まれます。

給与所得はその受取人に対して所得税が課せられますが、この所得税の納付方法は毎年3月の確定申告によるものではありません。先述の源泉徴収の方法によって、自動的に毎月の給与から天引きされて納付が完了。これは、給与の支払いの都度行われます。徴収義務者である事業主は、毎月給与支給時に源泉所得税を徴収し、翌月10日までに徴収した税金を納付しなければなりません。

それでは、源泉徴収税額表をみながら、具体的な源泉徴収金額を確認してみましょう。

参照:国税庁「給与所得の源泉徴収税額表(令和3年分)」

給与等を支払うときに源泉徴収をする所得税及び復興特別所得税の額は、「給与所得の源泉徴収税額表(月額表及び日額表)」又は「賞与に対する源泉徴収税額の算出率の表」を使って求めます。

源泉徴収税額表は、大きく分けて、「甲」欄、「乙」欄、「丙(日額表のみ)」欄から成ります。

【例】給与所得の源泉徴収税額表(月額表)

「甲」欄は「給与所得者の扶養控除等申告書」の提出がある方に適用される欄であり、大半の社員ではこちらの「甲」欄を使用します。対して「乙」欄は、2ヶ所以上から給与を受け取る社員の方など、「給与所得者の扶養控除等申告書」の提出がない方に適用される欄です。また、「丙」欄は日額表だけにあり、日雇いや短期間のアルバイトなどに適用されます。

「甲」「乙」「丙(日額表のみ)」いずれの欄を参照するか確認できたら、個々の社員の源泉徴収額を確認しましょう。給与金額から社会保険料を控除した金額がいくらになるか、「その月の社会保険料等控除後の金額」の列(縦軸)で確認します。次に、扶養人数を「扶養親族等の数」の行(横軸)で確認しましょう。それらが交わる部分の金額が源泉徴収税額となります。

さらに、所得税は暦年単位で課税されます。そのため1~12月までの間に給与額の変動、賞与の支給や扶養家族に変動があった場合は、1年間を通じてみると、毎月の源泉徴収税額は正確なものではなくなります。そこで、その年の12月31日時点の状況で年末調整をして所得税の訂正をするのです。納め過ぎている場合は還付を受け、不足している場合は追加納付をすることが必要になります。

また、扶養親族がいる場合は注意が必要です。以前は16歳未満の子供も控除対象でしたが、現在は対象外です。毎月の源泉所得税額を計算するとき、「何人の扶養親族がいるか?」について間違えないようにしましょう。

賞与の源泉徴収

賞与に対する源泉税については、場合に応じて算出方法が異なるため注意が必要です。

前月に給与が支払われ賞与の額が通常の場合

前月中に支給を受けた通常の給与における社会保険料控除後の金額、及び申告された扶養親族の数に応じて賞与に乗ずべき税率を求めます。

前月に給与があって、賞与の額が前月給与の10倍を超える場合

その賞与の社会保険料控除後の6分の1と前月中の社会保険料控除後の給与との合計額を出します。その合計額に対する月額表甲欄の税額を求め、その税額と前月の給与に対する税額との差額を6倍した金額が、その賞与の源泉税となります。

前月中に通常の給与の支払いがなかった場合

支払賞与の社会保険料控除後における金額の6分の1の金額と扶養親族の数に応じて税額を求めます。

退職金の源泉徴収

退職金は、所定期間継続した雇用関係の終結に当たり、支給される退職手当一時恩給などと所得税法では規定されています。

また、社会保険制度に基づく退職一時金も退職所得とみなされます。退職金の支給を年金方式で受け取った場合には退職所得ではなく、雑所得として課税されます。支払いを受ける者から「退職金受給に関する申告書」の提出がない場合は、退職金の20.42%の所得税(復興特別所得税を含む)を一律に源泉徴収しなければなりません。

20.42%の源泉税額の過不足は、すべて確定申告により清算することになります。この場合に、支払いを受けた退職金が多額のときは、確定申告の義務が生じます。少額のときは、過納となる税金の還付を受けることが可能です。控除額は退職所得の源泉徴収税額表の付表によって求めることができます。

参照:国税庁「No.2725 退職所得となるもの」

支払い報酬に対する源泉徴収

税理士や弁護士、イラストレーターなど、社外の個人に仕事を依頼して報酬や料金を支払う場合には、あらかじめ所得税を差し引いて支払いをする必要があります。徴収する源泉税額は報酬や料金の内容、金額によって異なりますので注意しましょう。

これらの報酬については、基本的に10.21%の源泉所得税(復興特別所得税も含む)を天引きします。仮に報酬額が100,000円であれば、10,210円を天引きして残額の89,790円を本人に支払い、天引き税額を税務署に納付します。

ただし、報酬の金額が100万円を超える場合、その超える部分の金額については天引きの税率が20.42%に上がります。特に高額な支払いをする場合、この金額基準についても留意しましょう。

なお、基本的には消費税込みの金額全体に対して源泉徴収を行います。

源泉所得税額:110,000円 × 10.21% = 11,231円(1円未満切捨)

本人への支払額:110,000円 – 11,231円 = 98,769円

ただし、請求書において消費税の金額が区分明記されているときは、税抜き額に対して源泉所得税の金額を計算することができます。

源泉所得税額:100,000円 × 10.21% = 10,210円

本人への支払額:110,000円 - 10,210円 = 99,790円

この他、利子や配当に関する源泉徴収もありますが、実務的にはあまり発生しないので今回は省略をします。

支払配当金に対する源泉徴収

配当金を支払う際には、次の掲げる株式等の区分に応じて所得税等が源泉徴収されます。源泉徴収された所得税等は原則として、その年分の納付すべき所得税額等を計算する際に差し引くことが可能です。

- 上場株式等の配当等の場合は、支払配当金に15.315%(他に地方税5%)の税率を乗じた額

- 上場株式等以外の配当等の場合は支払い配当金に20.42%(地方税なし)の税率を乗じた額

源泉徴収の流れ

源泉徴収した所得税など納付方法と必要書類は次のとおりです。

原則的な納付方法

源泉徴収をした所得税等は、原則として、源泉徴収の対象となる給与や報酬を支払った月の翌月10日までに納付することが必要です。納付は「所得税徴収高計算書」などに支払額や源泉徴収税額等を記載し、管轄の税務署、郵便局、金融機関等の窓口で納付を行います。

1/25に税理士、社労士に対する報酬を10万円支払い、10,210円を天引きした

※2/10までに110,210円を税務署に納税する

10日が週末や祝日に該当する場合には、その次の平日まで期限が延びます。

なお、小規模な事業者(支給人員が10人未満)については、源泉所得税の納税について半年に一度(1月と7月)で済ませることができる「納期の特例」という制度があります。給与分と、税理士や社労士に対する報酬の源泉について半年分をまとめて納税できるという特例です。

ただし、この特例はデザインや講演、芸能人の出演などに関する報酬については適用できません。もしこれらの支払いが日常的にあるお仕事の場合には、規模の大小に関わらず毎月必ず納税があるので注意しましょう。

その他、外国人に対する報酬の場合の留意点など、源泉所得税については実務上の注意点が色々とあります。何か気になる取引がある場合には、事前に調査をするようにしておきましょう。

納期の特例

給与等の支給人員が常時10人未満である場合は、納期の特例を適用することができます。納期の特例とは源泉徴収税額の納付を年2回、1月と7月にそれぞれ6か月分をまとめて納付することができるもの。毎月税額を計算して納付することは煩雑であるため、小規模な事業者の事務負担を配慮した制度です。この特例を利用するためには、事前に「源泉所得税の納期の特例の承認に関する申請書」を提出する必要があります。

提出書類

納付の際は、「所得税徴収高計算書」」と呼ばれる所定の納付書を提出します。社員の給与などの報酬に関わる源泉徴収税については「給与所得・退職所得等の所得税徴収高計算書」を、 個人の外注先への報酬などに関しては「報酬・料金等の所得税徴収高計算書」を使います。

まとめ

企業の税務担当者以外には、あまり馴染みがない「源泉徴収税額表」ですが、その用途と重要性がお分かりいただけたのではないでしょうか。

一人ひとりの社員について、給与水準や扶養家族の人数の変動に応じて、都度徴収額を求めなければならない源泉徴収は負荷の大きな業務です。

近年はクラウド会計システムなどの普及もあり、作業が効率化されていますが、それでも間違いが発生しやすい業務といえます。ぜひとも日頃から源泉徴収の存在を意識して、源泉徴収税額表を使いこなしていきましょう。

この内容は更新日時点の情報となります。掲載の情報は法改正などにより変更になっている可能性があります。