インボイス制度で生じる経理実務の変更点とは?全ての法人がインボイス制度開始前に確認すべきこと

インボイス制度は経費精算だけでなく経理実務 / 会計実務 / 税務実務全般に及ぶ巨大な法改正です。この影響は免税事業者だけではなく、課税事業者にも及びます。今回は、インボイス制度が法人に与える影響と2023年までに対応しなければならない内容について説明します。

インボイス受領側の対応、本当に完了していますか?

経費精算のインボイス制度に対応するなら「楽楽精算」にお任せ!

インボイス制度が法人に与える影響

インボイス制度とは、消費税の仕入税額控除の適用を受けるためには、原則として売手が発行した適格請求書(インボイス)を保存しなければならないという制度のことです。2023年9月末までは、一定の事項が記載された請求書などであれば誰が発行したものでも仕入税額控除を受けることができたため、取引先が課税事業者か免税事業者かを気にする必要はありませんでした。これがインボイス制度施行後は、消費税の仕入税額控除を受けるためには適格請求書発行事業者である売手が発行したインボイスの保存が必要となるため、適格請求書発行事業者からの仕入れでないと仕入税額控除の適用を受けることができなくなってしまいます。適格請求書発行事業者は消費税の課税事業者であることから、結果として免税事業者からの仕入れでは仕入税額控除の適用を受けられなくなります(しばらくの間は一定の経過措置が存在します)

施行後:納付消費税額=課税売上に係る税額-課税仕入に係る消費税額(インボイスの保存をしている仕入れのみ)

インボイスとは

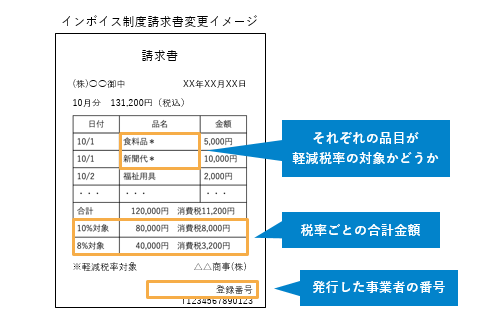

ここでいう「インボイス」とは、消費税率や消費税額などが記載された請求書や領収書、その他これらに類する書類を指します。今までの記載事項に加え、登録番号・適用税率・税率ごとに区分した消費税額などの記載が必要となります。

>>インボイス制度に対応するなら国内累計導入社数No.1の経費精算システム「楽楽精算」

※デロイト トーマツ ミック経済研究所「クラウド型経費精算システム市場の実態と展望」(ミックITリポート2025年1月号:https://mic-r.co.jp/micit/2025/)より

インボイス制度の狙いとは

法人税と消費税

消費税においては、法人税のように、課税所得を計算(いくら儲かったかを基準に)しません。確定申告にて納税する点においては法人税と共通しますが、所得ではなく「課税売上に係る消費税額」から「課税仕入に係る消費税額」を引いたものが課税根拠として計算されます。これは、消費税は法人税と違い、商品の販売やサービスの提供などの取引に対して課税される間接税にあたるため、負担者と納税者が違うためです。

仕入税額控除と益税

仕入税額控除とは、消費税額の計算において、課税売上に係る消費税額から、課税仕入に係る消費税額を差し引く(控除する)ことができる制度のことです。しかし免税事業者は、税込で収入を得ても、その中に含まれる消費税を納税する必要がありません。これを「益税」と呼びます。益税は、年間5,000億円ほどという研究データもあり、国税庁にとって益税の削減は一大テーマとなっていました。

インボイス制度導入で益税が減る

インボイス制度は、「適格請求書」の要件を満たしたインボイスを保存しないとその支払に含まれる消費税額を仕入税額控除できないようにする制度です。

この「適格請求書」を発行するためには税務署に対して、適格請求書発行事業者になりたい旨を「課税事業者」として申請する必要があります。つまり、免税事業者は課税事業者にならない限り適格請求書発行事業者になれず、課税事業者は、免税事業者への支払に含まれる消費税を、課税売上に係る消費税額から控除することができなくなります。免税事業者制度を廃止することなく、仕入税額控除要件を変えることで、今まで回収できなかった「益税」を減らすことがインボイス制度の目的の1つと言われています。

法人のほとんどが経理処理の変更が必要になる

日本には「免税事業者」と「課税事業者」が存在しています。インボイス制度により経理処理の変更が起きるのは、課税事業者のうち、「本則課税」という方法で納税額を仕訳から集計しており、消費税を納税している事業者です。

本則課税の事業者につき、適格請求書発行事業者からインボイスを受け取る取引であれば従来と同じ仕訳を切ればよいだけなので経理処理の変更は必要ありません。一方、「適格請求書発行事業者からインボイスを受け取っている取引」以外の取引であれば、仮払消費税の金額がインボイス制度導入前から変わる可能性があるため、経理処理の見直しが必要となる場合もあります。

一方、免税事業者は消費税の納税義務がないため、仕入税額を計算する必要はありませんが、先に述べた通り、適格請求書発行事業者にならない限り取引が不利になる可能性があるため、課税事業者になるかどうか検討する事業者が増えます。

免税事業者に必要な対応については下記の記事で紹介していますので、こちらをご確認ください。

経理プラス:インボイス制度とは?課税事業者が2023年10月から対応すべきこと

インボイス受領側の対応、本当に完了していますか?

経費精算のインボイス制度に対応するなら「楽楽精算」にお任せ!

課税事業者の経理が変更しなければいけない実務

インボイス制度導入後は、「適格請求書」の要件を満たしたインボイスを保存しないと課税仕入れに含まれる消費税額を仕入税額控除することができなくなります(先に紹介したとおり、しばらくの間は一定の経過措置があります)。

課税事業者は仕入税額控除対象の仕入を見分けることができるようにならなければいけません。そのため実務上では大きく「仕入税額控除が認められる請求書の記載項目」「仕訳」「消費税の計算方法(端数処理方法/集計方法)」の業務が変わります。

仕入税額控除が認められる請求書の記載項目の変更点

インボイス(適格請求書)へ「登録番号」「適用税率」「税率ごとの消費税額」が新たに記載されます。自社で発行するインボイスの記載項目の変更はもちろん、受領時にも取引先がインボイスを発行できる会社かの確認と合わせて、この項目が記載されているかどうかの確認をし、適格請求書発行事業者以外への支払の消費税が「仕入税額控除対象」にならないようにしなければいけません。

>>「楽楽精算」なら、経費精算のインボイス対応をラクに!サービス資料はこちら

仕訳の変更点

従来は、消費税の申告時に「課税仕入10%」「課税仕入8%」の税区分を持つ仕訳を集計して仕入税額としてよかったのですが、インボイス制度施行後は、「仕入税額対象の課税仕入10%」「仕入税額対象の課税仕入8%」という新たな税区分の概念が産まれます。そのため、仕訳データのうち、勘定科目に紐づく「税区分」について、インボイスに対応した取引の場合は仕入税額対象、免税事業者との取引の場合は仕入税額の対象外と、仕入税額控除対象かどうか分かるようにしておく必要があります。

支払時の消費税計算の変更点

現行法では請求書の品目ごとに計算してよく、端数処理もその度に行うことができました。しかし、インボイス制度施行後はルールが変わり、税率ごとに税込金額を集計してから消費税を計算しなければなりません。つまり、端数処理も税率ごとに1回となります。1回の取引時には、インボイス発行側の端数処理方式での消費税が記載されてくるため、受領側も消費税の端数処理方式を取引先ごとに変更して計算するか、手修正ができるようにする必要性がでてきます。

確定申告時の注意点

確定申告時には、どの取引が仕入税額控除対象かどうか見分け、課税仕入の消費税額を仕訳集計しなければいけません。免税事業者や課税事業者から税込の請求書が送られてきたとしても、それは「仕入税額控除」の対象にはできない課税仕入のため、仕入税額控除の対象から外す必要があります。

そのため、仕訳の集計は新たな税区分として「課税仕入10%(インボイス)」「課税仕入8%(インボイス)」をなどとして集計する必要があります。

電子インボイスの対応

このように、取引先に免税事業者がいる場合、課税事業者と分けて計算する必要があり、紙での経理処理を続けようとすると、経理の事務負担は膨大となります。その解消のため、電子インボイスが有用と考えられています。経済産業省はインボイスに対応するために会計や経理をデジタル化するシステムを導入する中小企業を対象に、導入費の最大75%を補助金として支援することとなりました。詳しくは下記の記事で解説しておりますので、併せてご確認ください。

まとめ

さまざまな意見が飛び交うインボイス制度ですが、法人にとって経費精算だけでなく、経理・会計・税務の実務全般の変更を強いられることは間違いありません。2023年10月に向けて多くの経理に関わるシステムも変更していくことが予想されます。無駄な税負担をさけるためにも、経費精算、会計、請求書受領・発行、確定申告時に利用しているシステムがインボイス制度に対応するのか、自社のフローは問題ないか2022年中に確認しておくことが必要です。また、2023年に向けて、税務の専門家による勉強会も複数開催されています。オンラインでの開催も数多くありますので、ぜひ一度確認してみてください。

この内容は更新日時点の情報となります。掲載の情報は法改正などにより変更になっている可能性があります。

この内容は更新日時点の情報となります。掲載の情報は法改正などにより変更になっている可能性があります。

紙のやり取りから、解放されませんか?

「楽楽精算」の詳しい機能や事例に関する資料をメールでお送りします!

※:デロイト トーマツ ミック経済研究所「クラウド型経費精算システム市場の実態と展望」(ミックITリポート2025年1月号:https://mic-r.co.jp/micit/2025/)より