協賛金請求書の無料エクセルテンプレート|領収書の書き方も解説

協賛金請求書は、自社でイベントなどを主催する際に、協賛企業に対して発行することがあります。記載する主な項目は、発行日・イベントの概要・振込先情報などです。

本記事では、協賛金請求書・領収書の書き方や、協賛金請求書を手軽に作成するための無料エクセルテンプレートを紹介します。

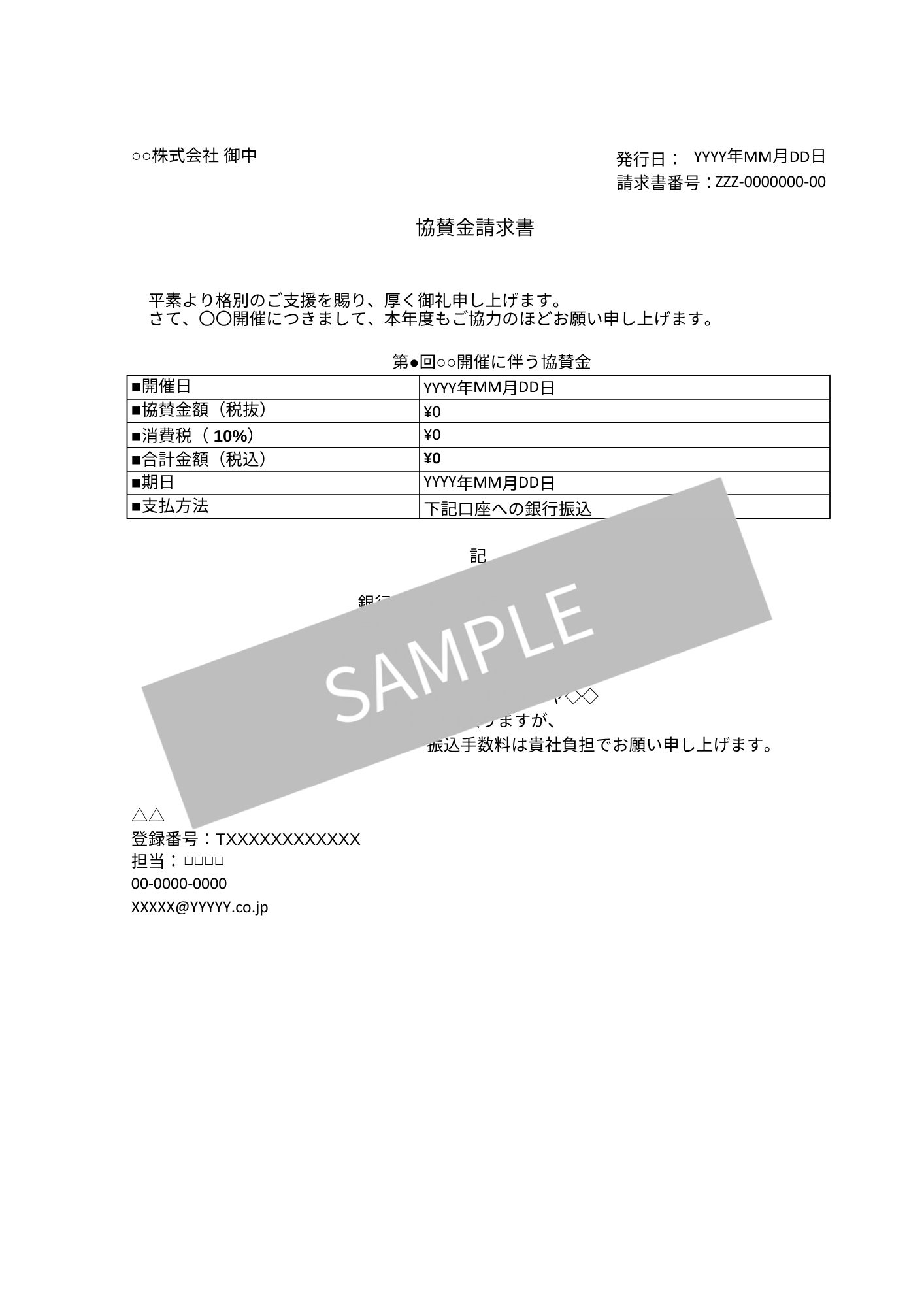

協賛金請求書の無料エクセルテンプレート

協賛金請求書は、イベントの主催者が協賛企業から発行を求められた際などに作成する書類です。そこで、初めての方でも簡単に作成できるエクセル形式の無料テンプレートをご用意しました。インボイスとして必要な情報を網羅しているため、このテンプレートを使うことで請求書を作成する手間を省けます。

自社でイベントなどを主催する予定がある場合に、ご活用ください。

今すぐ使える!無料ダウンロード

協賛金とは

協賛金とは、イベントなどに対して事業者が応援するために支払う金額のことです。寄附金との主な違いとして、見返りの有無が挙げられます。

寄附金は組織や団体などに見返りを求めずに金銭や資産を譲渡するのに対し、協賛金は宣伝やイメージアップなど一定の効果を期待して支払うことが一般的です。

ただし、協賛金を支払う場合でも、パンフレットやうちわなどに具体的に社名が記載されるケースと、目にみえる見返りはないケースに分けられます。

協賛金に関する書類を作成する場面

以下のような場面で、協賛金に関する書類を作成することがあります。

- 協賛金の請求書を作成する

- 協賛金の領収書を作成する

各ケースについて、具体的に解説します。

協賛金の請求書を作成するケース

自社でイベントを主催する際に、協賛金を出してくれる取引先に対して請求書を作成することがあります。主な発行先は、例年イベントに協賛していて今回も内諾を得ている取引先や、営業担当者が交渉して協賛についての同意を得られた取引先などです。

なお、協賛金請求書の発行は必須ではありません。そのため、協賛企業から発行を求められた際に作成することが一般的です。

協賛金の領収書を作成するケース

基本的に、協賛金を受け取ったタイミングで領収書を発行します。協賛企業が協賛金を損金算入する際に、支払った金額の証拠として領収書が必要になるためです。領収書を発行する主催者側も、控えを保存しておかなければなりません。

スムーズに発行できるように、あらかじめ領収書のフォーマットなどを準備しておくとよいでしょう。

協賛金請求書の書き方・主な記載項目

協賛金請求書に記載する項目は、主に以下のとおりです。

- 発行日・宛名・発行者情報

- 挨拶

- イベントの概要

- 協賛金の詳細情報

- 振込先情報

各項目の書き方について、詳しく解説します。

発行日・宛名・発行者情報

標題(協賛金請求書)の右上に請求書の発行日、左上に宛名を記載しましょう。

宛名は「(会社名)御中」と記載します。担当者名が分かっている場合は、記載することで取引先の手間を省けるでしょう。

また、発行日の下に請求書番号を記載することで、取引先のやり取りや自社での管理がスムーズになります。

さらに、協賛金請求書の下部には、発行者情報を記載します。相手が請求書について不明点があった際にスムーズに問い合わせできるように、担当者名や連絡先を記載しておくとよいでしょう。

そのほか、取引先が仕入税額控除を適用する場合は、登録番号の記載も必要です。登録番号とは、インボイス発行事業者が税務署長の登録を受けた際に通知される「T+数字13桁」の番号を指します。

挨拶

標題の直下には、挨拶文を盛り込みましょう。本題に入る前に挨拶を入れることで、丁寧な印象を与えられます。

挨拶は、「平素より格別のご支援を賜り、厚く御礼申し上げます」であれば季節問わずに使用可能です。また、「○○の候、ますますご健勝のこととお慶び申し上げます」としてフォーマットを作成しておけば、該当箇所に季節に応じた時候の挨拶を盛り込むだけで、スムーズに作成できます。

たとえば、4月に文書を発送するのであれば、「陽春の候、ますますご健勝のこととお慶び申し上げます」などが適しているでしょう。

イベントの概要

挨拶の下には、イベントの概要を記載します。

例年協賛している企業に対して発行する場合や、営業担当者などがすでに概要を細かく説明している場合などは、シンプルに「〇〇開催につきまして、本年度もご協力のほどお願い申し上げます」でもよいでしょう。

あらためて概要について説明しておきたい場合は、開催目的・理由や開催場所、参加人数なども盛り込んでおくこともあります。

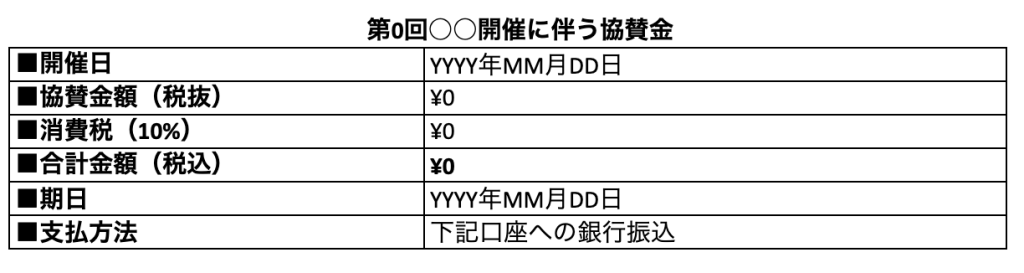

協賛金の詳細情報

挨拶やイベント概要の下に、協賛金に関する細かな情報を記載します。まず、イベントの名称を記載し、その下に開催日・協賛金額・消費税・合計金額・期日・支払方法(例:銀行振込)などを記載しましょう。

協賛企業が仕入税額控除を適用する可能性を踏まえ、協賛金額はまず税抜で記載することがポイントです。たとえば、消費税10%で10万円(税込)を請求する際は、協賛金額(税抜)の部分に「90,909円」と記載します。

なお、消費税の課税対象となるか否かは、協賛金が見返りを伴うものかどうかによって判断されます。

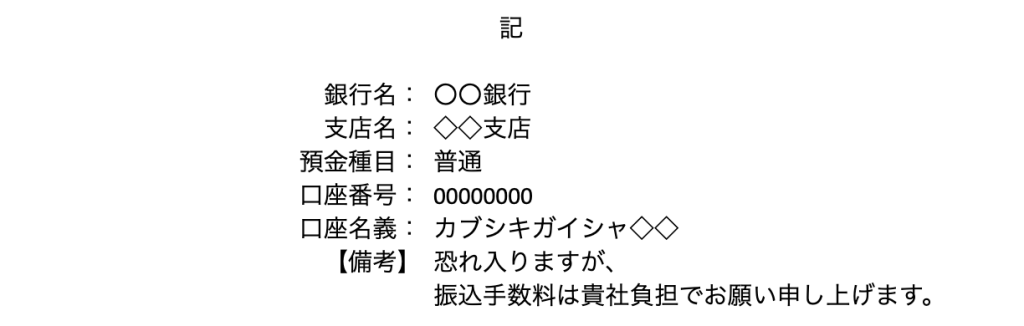

振込先情報

協賛金に関する詳細情報の下には、振込先の情報を記載します。

銀行名・支店名・預金種目・口座番号・口座名義を正しく記載しましょう。振込にはフリガナ入力が必要なため、口座名義は漢字ではなくフリガナで記載することが重要です。

また、備考欄などに振込手数料に関する扱いを記載します。相手に負担してもらう場合は、「恐れ入りますが、振込手数料は貴社負担でお願い申し上げます」「誠に恐縮ではございますが、振込手数料はご負担願います」などと記載しましょう。

協賛金領収書の書き方のポイント

協賛金を受け取る前に作成する請求書の書き方だけでなく、受け取った際に発行する領収書の書き方も押さえておきましょう。

協賛金領収書に盛り込む主な項目は、以下のとおりです。

- 発行日

- 宛名

- 金額

- 但し書き

- 金額の内訳

- 発行者

金額の下に記載する但し書きには、細かな内容を記載します。「第◯回△△イベント協賛金として」「□□フェスティバル協賛金として」などが具体例です。

また、金額次第で収入印紙の貼付が必要であることも覚えておきましょう。受取金額が5万円以上の場合に、収入印紙を貼らなければなりません(令和6年11月18日現在法令等)。

そのほか、協賛金の領収書に通し番号を振る場合もあります。通し番号は、後日協賛金額を照合する際などに役立ち、社内管理にも有効です。

協賛金請求書・領収書を作成する際によくある誤り

協賛金請求書や協賛金の領収書を作成する際によくある誤りは、以下のとおりです。

- インボイス制度を考慮していない

- 金額を訂正した跡が残っている

- 宛名を間違えたり曖昧にしたりしている

それぞれ詳しく解説します。

インボイス制度を考慮していない

仕入税額控除の適用対象の協賛金であるにもかかわらず、インボイスの要件を満たした請求書や領収書を作成していないケースは、よくある誤りのひとつです。

インボイス(適格請求書等保存方式)制度とは、2023年10月から導入された売り手が買い手に正確な適用税率や消費税額などを伝えるための仕組みを指します。代金を支払った事業者が仕入税額控除を適用するためには、インボイス発行事業者が発行したインボイス制度に対応した請求書や領収書が必要です。

協賛金が課税取引となり仕入税額控除の対象となるケースとして、「宣伝のため」「取引先との関係維持のため」「具体的な見返りを受け取るため」などが挙げられます。たとえば、協賛した企業名がイベントのパンフレットに掲載される際は、一般的に課税取引となり仕入税額控除の対象です。

インボイスに対応した協賛金請求書にするためには、以下の項目を盛り込まなければなりません。

- 請求書発行者の情報・登録番号

- 取引年月日

- 取引先の名称

- 協賛金の内容

- 消費税

- 振込先

- 支払期日

要件の漏れを防ぐために、インボイス制度への理解を深めておきましょう。

関連記事:インボイス制度とは?これだけでインボイスの基本的な内容が分かります

金額を訂正した跡が残っている

協賛金の領収書を発行する際、金額欄に訂正の跡が残っているケースも、よくある誤りです。

領収書に金額を訂正した跡が残っていると、「不正をしたのではないか?」「会計がいい加減なのではないか?」などと協賛企業から不審に思われる可能性があります。

信頼を失わないためにも、金額を間違えないよう慎重に記載し、金額を間違えた場合は原則として領収書を再発行するよう社内ルールを定めておくことが大切です。

また、用紙の不足などの事情でどうしても再発行が難しい場合は、二重線と訂正印を使って訂正しましょう。

宛名を間違えたり曖昧にしたりしている

協賛金請求書や領収書の宛名を間違えたり、曖昧にしたりしていることも、誤りのひとつです。

そもそも、協賛金を払ってくれた相手の名前を間違えることは失礼に当たります。また、宛名を間違えていたり、空欄や「上様」などにしていたりすると、協賛企業が経費処理する際に余計な手間をかけさせてしまうことがあるでしょう。

請求書や領収書の宛名で「株式会社」をつける位置を間違えたり、「上様」としたりしないよう、社内でチェック体制を整えておくことが大切です。

協賛金を受け取る際の会計処理のポイント

協賛金を受け取る際の会計処理のポイントは、以下のとおりです。

- 消費税の税区分に注意する

- 仕訳時の勘定科目を間違えない

各ポイントについて解説します。

消費税の税区分に注意する

協賛金請求書を発行する側も協賛金を支払う側も、消費税の税区分に注意しなければなりません。

消費税がかかるのは、「国内で事業者が事業として対価を得る資産の譲渡など」「特定仕入れ」「輸入取引」です。そのため、対価性が認められない寄附金については、消費税がかかりません。

協賛金を受け取る際は、対価性がある協賛金なのか、対価性が認められない協賛金(寄附金)なのかを意識したうえで、経費処理をしましょう。

仕訳時の勘定科目を間違えない

仕訳する際の勘定科目を間違えないことも、協賛金を受け取る際のポイントです。どの勘定科目を使うかによって会計内容に影響を及ぼすため、目的にあった正しいものを選択しましょう。

協賛金を受け取った際に使う主な勘定科目は、以下のとおりです。

- 雑収入(本業には直結しないイベントを主催するとき)

- 売上高(事業に関するイベントを主催するとき)

- 寄附金(協賛企業に対して見返りの提供が不要なイベントを主催するとき)

なお、雑収入に含めると後々分かりにくくなる場合は、雑収入の中に「協賛金収入」の勘定科目を設けることがあります。

まとめ

協賛金請求書とは、イベントなどを主催する際に作成する書類のことです。取引先に協賛金を請求するにあたって本記事で紹介した無料エクセルテンプレートを活用すれば、必要な項目を押さえたうえで作成作業を効率化できます。

取引先が協賛金を支払う際に仕入税額控除の適用を予定している場合は、インボイス制度の要件を満たす請求書を作成することが大切です。また、協賛金を受け取ってから発行する領収書は、金額を訂正した跡が残っている・宛名を曖昧にしているなどがないよう注意しなければなりません。

協賛企業から協賛金請求書や領収書の発行を求められた際は、正確かつスムーズに作成しましょう。