借入金返済予定表の無料エクセルテンプレート|記載項目とメリットは?

「資金繰りの計画のため、適切な返済内容とタイミングを把握できるようにしたい」「借入金の返済内容と実績を管理して、会計処理に関する仕訳を適切に行いたい」などのように、財務・資産管理に課題を感じていませんか?

そのような時は、毎月の返済額や利息、残高といった支払計画を記入する「借入金返済予定表」を使用した、計画的な返済がおすすめです。本記事では借入金返済予定表の記載項目や記入例、メリット・注意点を解説するほか、無料でダウンロードできるエクセルテンプレートもご紹介します。

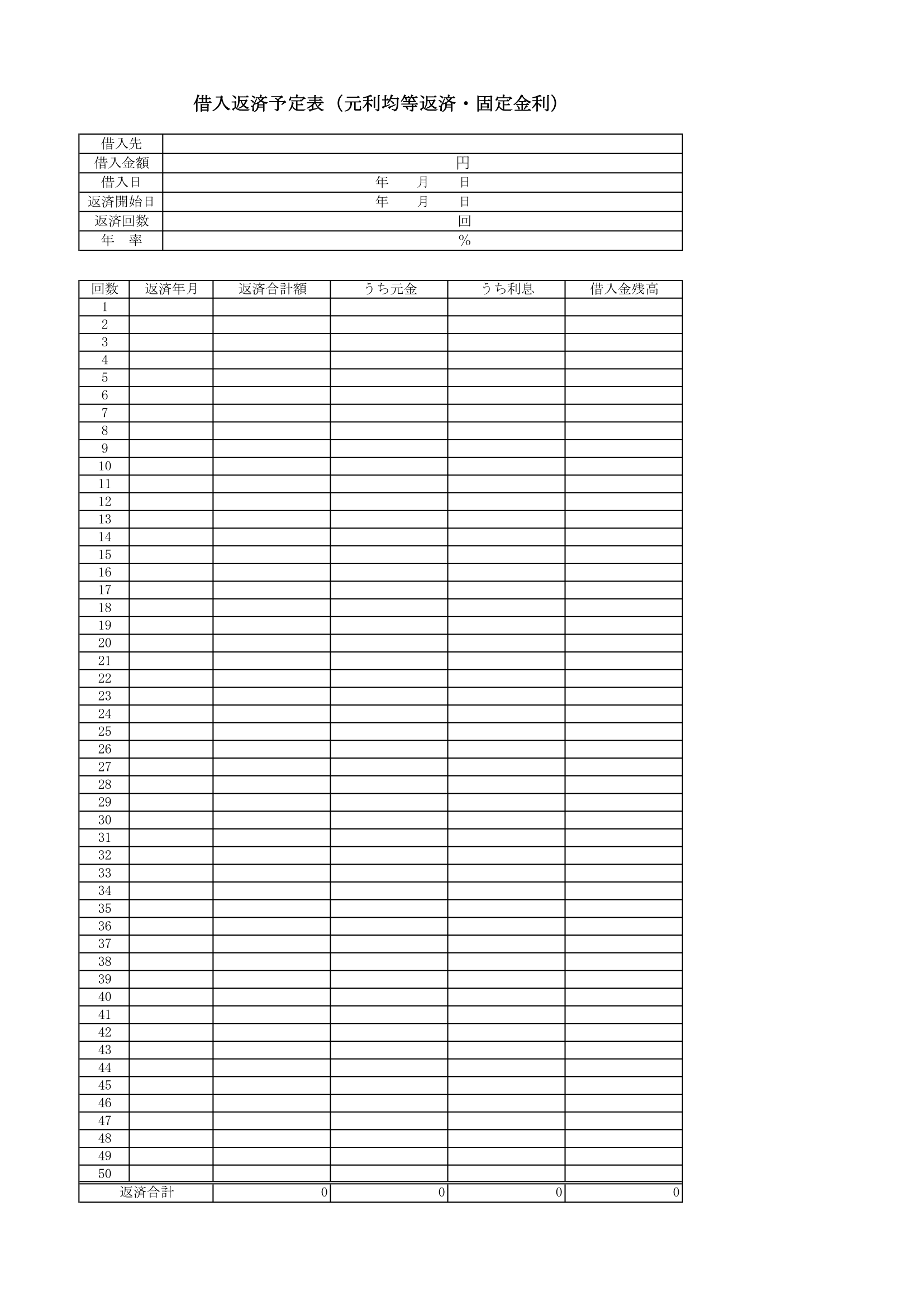

借入金返済予定表の無料エクセルテンプレート

こちらのフォームから、借入金返済予定表のエクセル形式のテンプレートが無料ダウンロードできます。個人・法人問わず利用できます。記載するだけで関数により自動計算ができますので、書き方がわからない方や、計算や管理が手間だという方でも、安心してご利用ください。

今すぐ使える!無料ダウンロード

経理プラス:ビジネス書式テンプレート 支払管理表

経理プラス:ビジネス書式テンプレート 入金管理表

借入金返済予定表の基礎知識

まずは、「借入金返済予定表」とはどのようなものなのか、基礎知識を深めましょう。基礎知識を深めることによって必要な理由がわかり、より正しく活用できるようになるでしょう。以下で借入金返済予定表が必要な理由や、作成するメリット・注意点について解説します。

借入金返済予定表とは?

借入金返済予定表とは、簡単にいえば借入金の返済スケジュールを管理するための表のことです。借入金は長期間にわたって返済することが多いという特徴があるため、管理が杜撰であると把握が難しくなります。そのため、元本や利息、返済総額を記録しておける借入金返済予定表を作成することでスケジュールや現状が把握しやすくなるでしょう。基本的に、借入金返済予定表はいつ、いくらの金額を支払うのかを明確化し、資金繰りをスムーズにするために利用されます。借入金の残高把握ができるほか、返済の仕訳書き出しなどでも活用されます。

借入金返済予定表が必要な理由

借入金がある企業にとって借入金返済予定表が必要な理由は、返済スケジュールを可視化することで資金繰りを行ったり、返済遅延の防止につながるからです。資金不足の状態では企業の営業活動でできることに制限が出てしまいます。たとえば、仕入ができる商品数も変わってしまうため、売上のチャンスを逃すことにもつながるでしょう。

また、返済遅延をすると借入先からの信用を失うことにもつながります。そのため、借入金返済予定表で返済遅延を防ぐことは非常に重要です。さらに、資金管理や現在だけでなく将来の収支計画を立てる指針としても活用できます。現状を把握することで、将来の計画を検討しやすくなるでしょう。

借入金返済予定表を作成するメリット

借入金返済予定表を作成するメリットは、まず返済スケジュールの管理がスムーズになり、計画的な資金管理を実現できることが挙げられます。管理をしていなければいくら借入金が残っているかが見通せず、調べるのに時間がかかったりどの程度資金を回せるのかがわからなくなったりします。

また、企業であれば経理担当者の異動や退職も珍しいことではありません。そのため、借入金返済予定表は担当者が交代する際の引き継ぎをスムーズに行い、引き継いだ担当者が正確な返済スケジュールを把握するためにも役立ちます。詳細を聞いて調べるのではなく、表を見れば詳細が把握できるため、シートがわかれば時間や手間をかけずに引き継ぎができます。どこに何が記載されているか把握しやすいフォーマットであるため、返済スケジュールも一目で理解しやすいでしょう。

借入金返済予定表を作成する際の注意点

借入金返済予定表は借入金の状況やスケジュールを把握するために非常に便利ですが、注意点もあります。それは、記載データは正確かつ最新の状態を維持する必要があることです。記載データが正確でなければ、資金繰りが狂ってしまい、悪影響を及ぼすこともあるでしょう。したがって、金利の変更や返済条件の見直しが発生した場合は速やかに修正しなければいけません。

このようなケースでは借入金返済予定表と実際の返済スケジュールが異なる状況になることも少なくありません。管理がしやすく誰にでもわかりやすい表であるからこそ、すぐに変更点があれば担当者がすぐに修正して最新の状態にしておかなければどこまでが正しい情報なのかがわからなくなってしまうでしょう。

借入金返済予定表の記載項目と記入例

それでは、借入金返済予定表の記載項目はどのようなものがあるのでしょうか。実際に記入例を利用して解説していきます。

借入金返済予定表の記載項目

借入金返済予定表の記載項目は、上部には借入金の全体像が把握できる情報があり、下部で返済した日ごとの詳細が記載できるようになっています。それぞれの項目について、以下で解説します。

借入先

「借入先」には借入を行っている先の金融機関名などを記載します。

借入金額

「借入金額」には、最初に借入を行った金額を記載します。毎月返済する金額ではなく、借入の総額を記載してください。

借入日

「借入日」は借入をした当初の日付を記載します。表記は西暦が一般的です。

返済開始日

「返済開始日」は返済が開始された日です。返済を始めた1回目の日付を記載しましょう。

返済回数

「返済回数」は全体でかかる返済回数です。回数は返済にかかる年数や1回あたりに返済する金額で計算します。借入金額が大きいことが多いため、返済年数が数十年に及び、返済までに何百回もかかることも少なくありません。

年率

「年率」は記載されている期間にかかる借入利率を記載します。

回数

「回数」は全体で何回目の返済であるかを示しています。

返済合計額

「返済合計額」はその回数で返済した金額を記載します。元利均等返済の場合は、毎回一定の返済額が記載されることになります。

うち元金

「うち元金」は、それぞれの回の返済額のうち、元金の金額です。元利均等返済の場合は、返済額は一定ですが、元金は毎月一定ではなくそのときによって差額が出ます。

うち利息

「うち利息」は、返済額のうちかかった利息の金額です。返済は回数を重ねるごとに残高が減っていくため、かかる利息の金額は少しずつ減っていきます。

借入金残高

「借入金残高」は、それぞれの回で返済した後の残った残高です。つまり、次月以降に返済するすべての借入金の総額であり、残っている返済額を示しています。

返済合計

「返済合計」はそれぞれの回数の合計金額が自動計算されます。「返済合計額」「うち元金」「うち利息」ではそれぞれを合算した金額が表示されるため、これまでに支払った金額がわかるようになっています。「借入金残高」のみ表示が異なり、最初の金額から回数を重ねるごとに金額が減っていくのが特徴です。したがって、「返済合計」に表示される「借入金残高」は今後返済しなければいけない借入金の合計額であり、最後の回数に表示されている「借入金残高」の金額とも一致します。

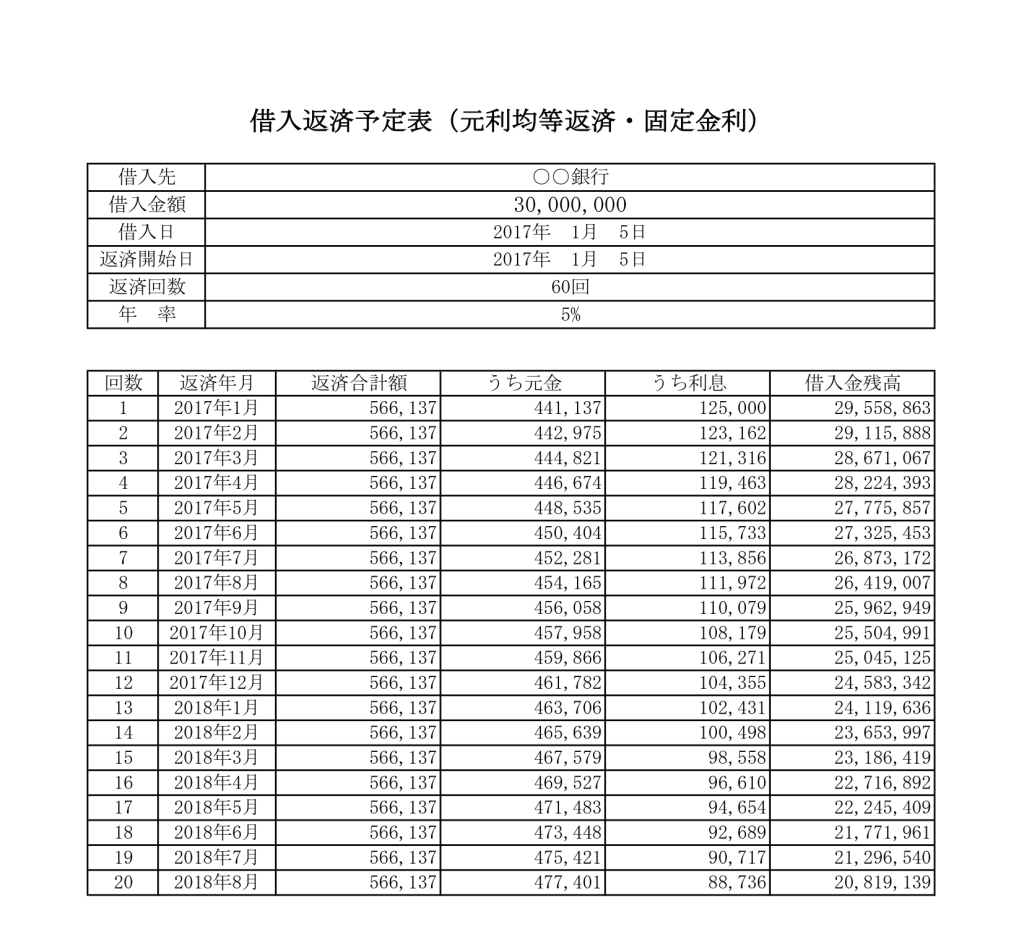

借入金返済予定表の記入例

上記の表は借入金返済予定表を利用して3,000万円の借入金を年率5%・返済回数60回、元利均等返済で毎月支払っている例です。これから借入金返済予定表を利用してみようと思っている方は、こちらも参考にしてみてください。

まとめ

借入金返済予定表は、借入を行っている人であれば必ず作成しておいた方が良いものです。借入金返済予定表を利用することによって、現在の状況や将来の返済スケジュールが把握しやすくなるため非常に便利です。

また、経理担当者が変更になる場合でも借入金の状況は引き継いでおかなければなりません。その際も、借入金返済予定表をつけていれば正確な情報をスムーズに引き継げます。

ただし、変更があった際にはすぐに修正を行わなければ金額などに誤りがあるまま表を記載し続けることになります。誰でもわかりやすいテンプレートを活用するとともに、誤りがあったら後回しにせずすぐに修正を行って最新の情報がわかるようにしておきましょう。

今すぐ使える!無料ダウンロード

借入金返済予定表に関するQ&A

借入金返済予定表に関するQ&Aをまとめました。借入金返済予定表について疑問がある方は、ぜひ参考にしてください。

Q1.借入金返済予定表の別名は?

借入金返済予定表は、「償還予定表」や「返済計画表」などの別名で呼ばれることもあります。すべて同じものだということを押さえておきましょう。

Q2.借入金返済予定表は何に使う?

借入金返済予定表を作成することで残高把握が容易になるのが大きなメリットといえるでしょう。今後の返済スケジュールを把握するとともに、資金計画を立てるために役立ちます。また、社内で共有していれば連携している部署の担当者にも共有しやすいでしょう。

Q3.返済条件変更とは何?

返済条件変更とは、借入先の金融機関などに交渉して、既に決められている返済金額やスケジュールなどを見直し、変更してもらうことです。交渉のためには資金繰り表などの書類が必要となります。

Q4.借入金返済予定表は再発行できる?

自身で作成するため、再発行は可能です。これまで返済した履歴がすべて記載された借入金返済予定表の再発行は基本的にはできません。再発行ができるのは、まだ支払っていない借入金の返済スケジュールや金額が記載された借入金返済予定表です。

Q5.借入金返済予定表のシミュレーションをサイトで確認できる?

日本政策金融公庫を始めとし、借入金返済予定表のシミュレーションが確認できるサイトは複数あります。シミュレーションを事前に行うことで、返済のイメージが湧きやすくなるでしょう。

Q6.元利均等返済と元金均等返済の違いは?

元利均等返済は毎月支払う金額が一定となる支払方法です。同じ返済期間であれば最初の負担が少ない一方、総返済額が多くなるデメリットがあります。それに対し、元金均等返済は元金が一定となる支払方法です。この方法では最初の返済金額が重くなりますが、同じ期間の返済総額が元利均等返済よりも少なくなります。