【経理調査】4割の企業が知らない「インボイス制度」で増える請求書受取側の業務

2023年10月より消費税法改正に関連して、消費税の仕入税額控除の方式として適格請求書等保存方式(以下、インボイス制度)が開始されます。請求書受領者、発行者それぞれに対応が必要となる大きな改正ですが、実際企業ではどのような認識をしているのか、調査を行いました。今回はインボイス制度について企業の認識調査のリサーチ結果と、対応のポイントを解説します。

調査概要

調査対象:経理・財務・会計担当者(勤め先の従業員数30~1,999人)

調査地域:47都道府県

調査期間:2022年3月18日~3月23日

調査方法:インターネットリサーチ

有効回答数:977サンプル

インボイス制度とは

インボイス制度とは、新しい仕入税額控除の方式です。買手は、仕入税額控除の適用のために、従来の請求書ではなく、原則として売手から交付を受けたインボイス(適格請求書)を保存する必要があります。

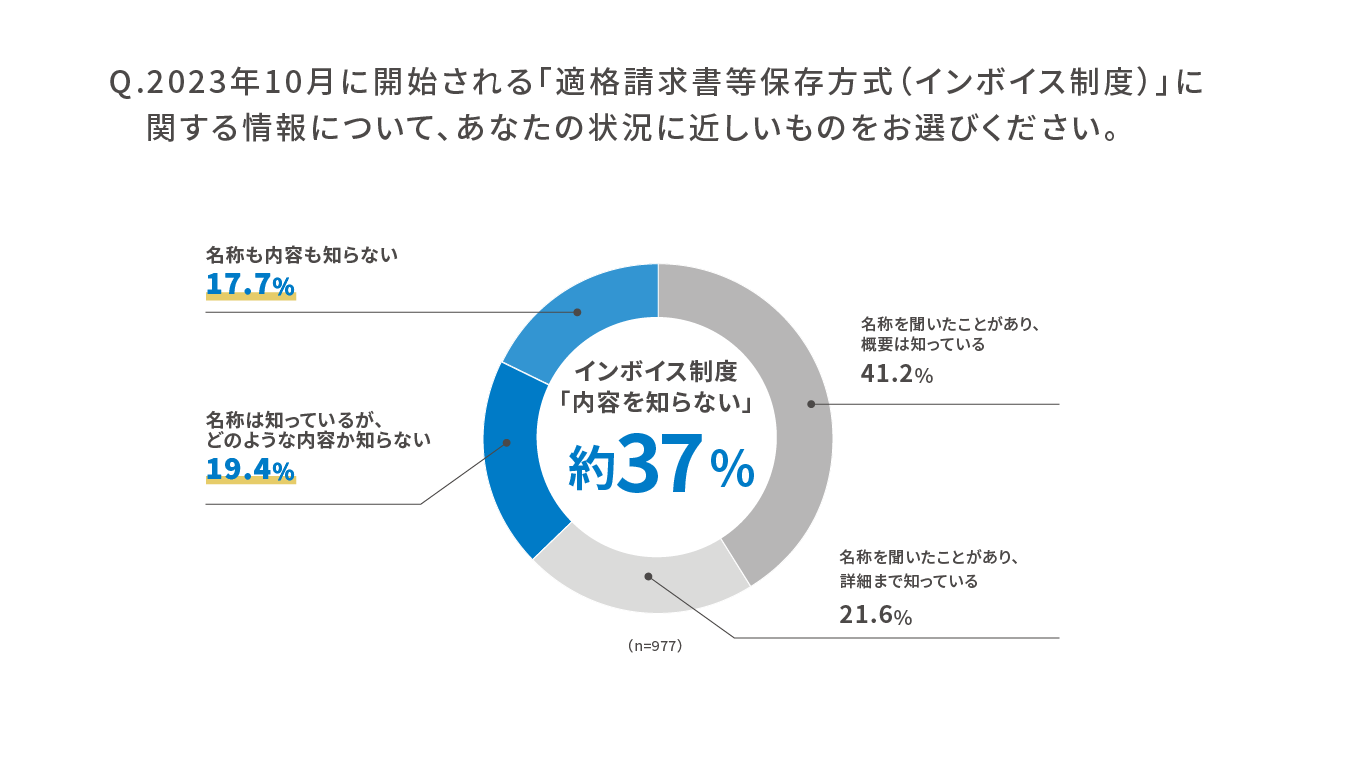

約4割の企業が「インボイス制度がどのような内容か知らない」

インボイス制度開始に伴う準備や増える業務が明らかになる中、インボイス制度について「名称は知っているが、どのような内容か知らない」が19.4%、「名称も内容も知らない」が17.7%と回答し、全体の計37.1%はインボイス制度について知らないという結果が明らかになりました。また、従業員規模によっても理解度に差が生じていることが分かりました。従業員規模100~1,999名の企業では32.7%に対して、従業員規模30~99名の企業では44.6%となり約12%の差が生じています。

経理プラス:インボイス制度とは?課税事業者が2023年10月から対応すべきこと

インボイス制度導入による影響

インボイス制度導入による影響は課税事業者、免税事業者双方にあり、担当者の理解は急務と言えます。

適格請求書発行事業者の申請

インボイスを発行するためには適格請求書発行事業者になる必要があり、そのために登録申請書を税務署に提出しなければいけません。インボイス制度がスタートする2023年10月1日から登録を受けるためには、原則として2023年3月31日までに登録申請書を税務署に提出する必要があり、期限が迫っています。

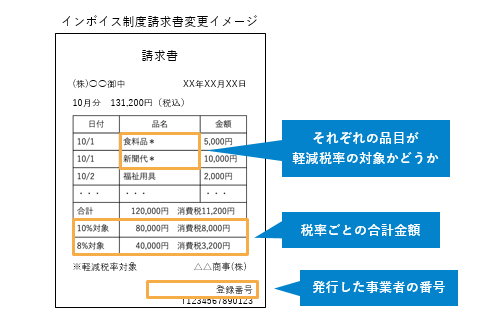

インボイスのフォーマットへの変更

また、経理事務にとっても大きな影響があります。インボイスは現行の「区分記載請求書」の記載事項に次の3項目が追加されます。

- 登録番号(課税事業者のみ登録可)

- 適用税率

- 税率ごとに区分した消費税額

企業が発行する請求書や、帳簿もこれら所定の記載要件を満たしたフォーマットに変更しなければなりません。また、仕入先から請求書を受領した場合には、上記の要件が整っている請求書かどうかをチェックする必要があります。

支払時の消費税計算の変更

従来、消費税の端数計算は明確には定められていませんでしたが、インボイス制度の導入後は、「1インボイスについて、税率ごとに1回」という計算方法に変更されます。請求項目ごとに消費税を計算するか、1つの請求書で合算した金額に消費税率を乗じるかにより端数が異なるため、日常の取引において注意する必要があります。

仕訳の変更

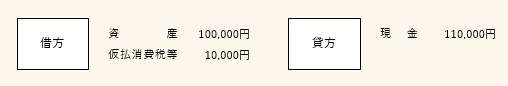

消費税と代金の帳簿仕訳の方法として、消費税の額とこれに係る取引の対価とを区分して仕訳する「税抜経理方式」と、消費税の額とこれに係る取引の対価とを区分しないで仕訳する「税込経理方式」がありますが、「税抜経理方式」を採用している場合、仕訳の内容が変更となります。

たとえば事業者Aが、事業者Bからある資産を10万円+消費税1万円を支払って購入したとします。従来の方式で記載すると、事業者Aの帳簿では下記の通りになります。

購入先が適格請求書発行事業者であった場合は、消費税が仕入税額控除の対象となるため、従来通りの仕訳方法で問題ありません。しかし、適格請求書発行事業者ではなかった場合、消費税について、仕入税額控除の対象ではないため、「仮払消費税等」の勘定項目には計上できません。計上したとしても、消費税としては認められず、取引価格に算入されることになります。

※経過措置として、2023年10月1日から2026年9月30日までの期間において、適格請求書発行事業者以外からの仕入れについては、インボイス制度導入前の課税仕入れに係る消費税額(上記設例でいうと1万円)に100分の80を乗じて算出した金額が、仕入税額控除の適用となります。

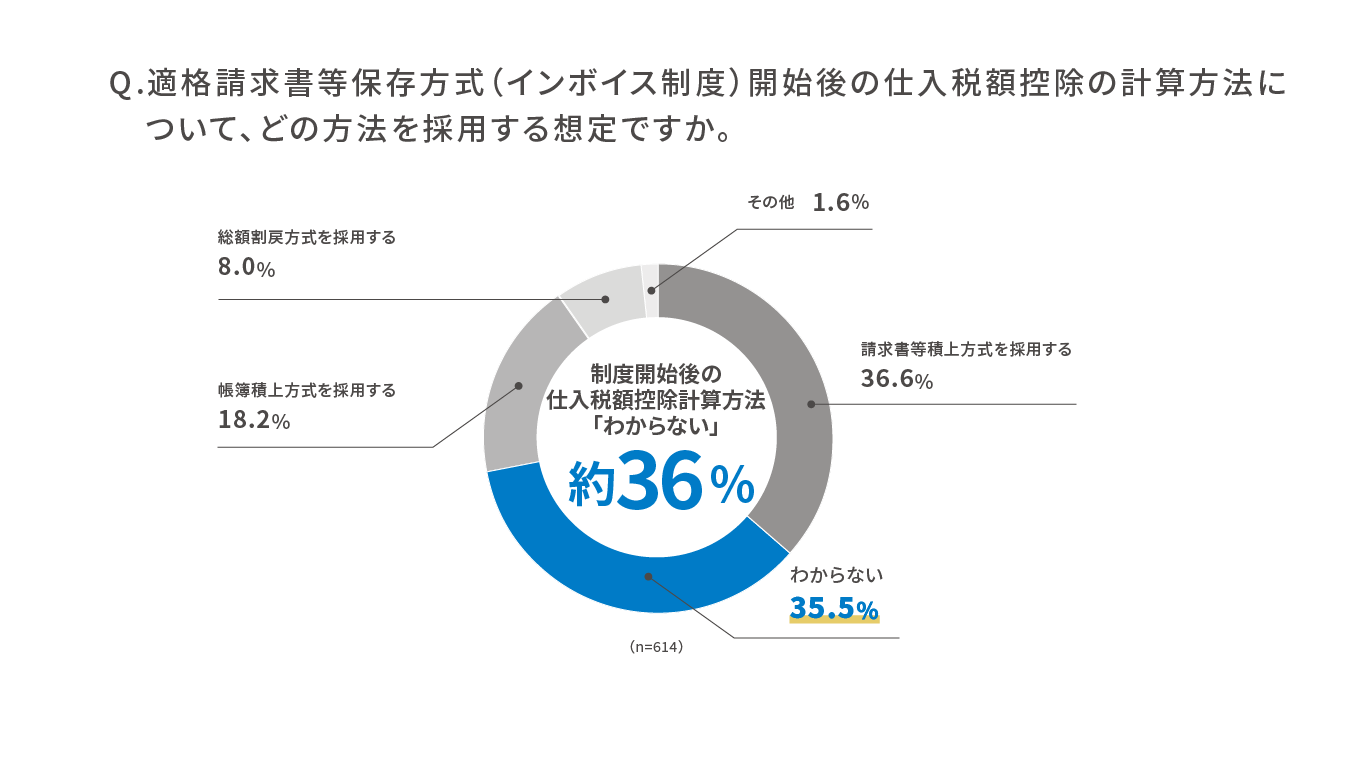

インボイス制度開始後の仕入税額控除に関する計算方法について、今回の調査では「請求書等積上方式」を採用する企業が36.6%、「帳簿積上方式」を採用する企業が18.2%、「総額割戻方式」を採用する企業が8.0%という結果になりました。一方で、35.5%の企業が「分からない」と回答しており、準備が進んでいる企業と進んでいない企業の差が広がっています。

6割以上の企業が「インボイス制度開始で請求書受取側の業務量が増える」と回答

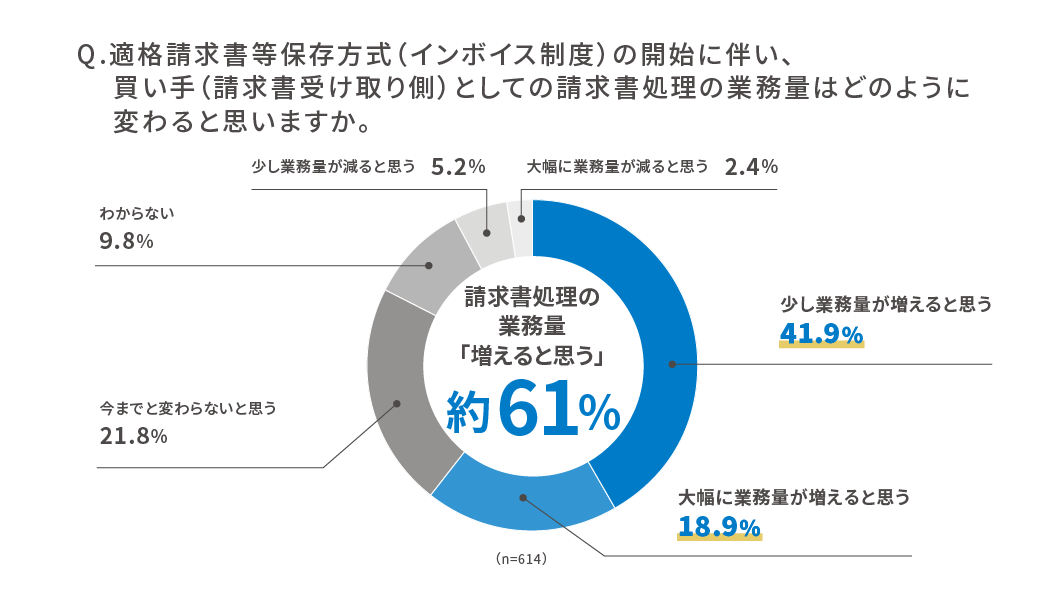

インボイス制度の開始に伴い、上記の対応をするにあたって、経理の対応は煩雑化することが予想されます。今回の調査では、請求書受取側としての請求書処理の業務量はどのように変わると思うかという設問に対して、「大幅に業務量が増えると思う」が18.9%、「少し業務量が増えると思う」が41.9%という結果になり、計60.8%の企業が「業務量が増えると思う」と回答しました。経理担当者の認識としても、インボイス制度対応によって経理業務に大きな負荷がかかると感じています。

業務量が増えると思う作業内容は「受領した適格請求書の記載内容の十分性の確認」

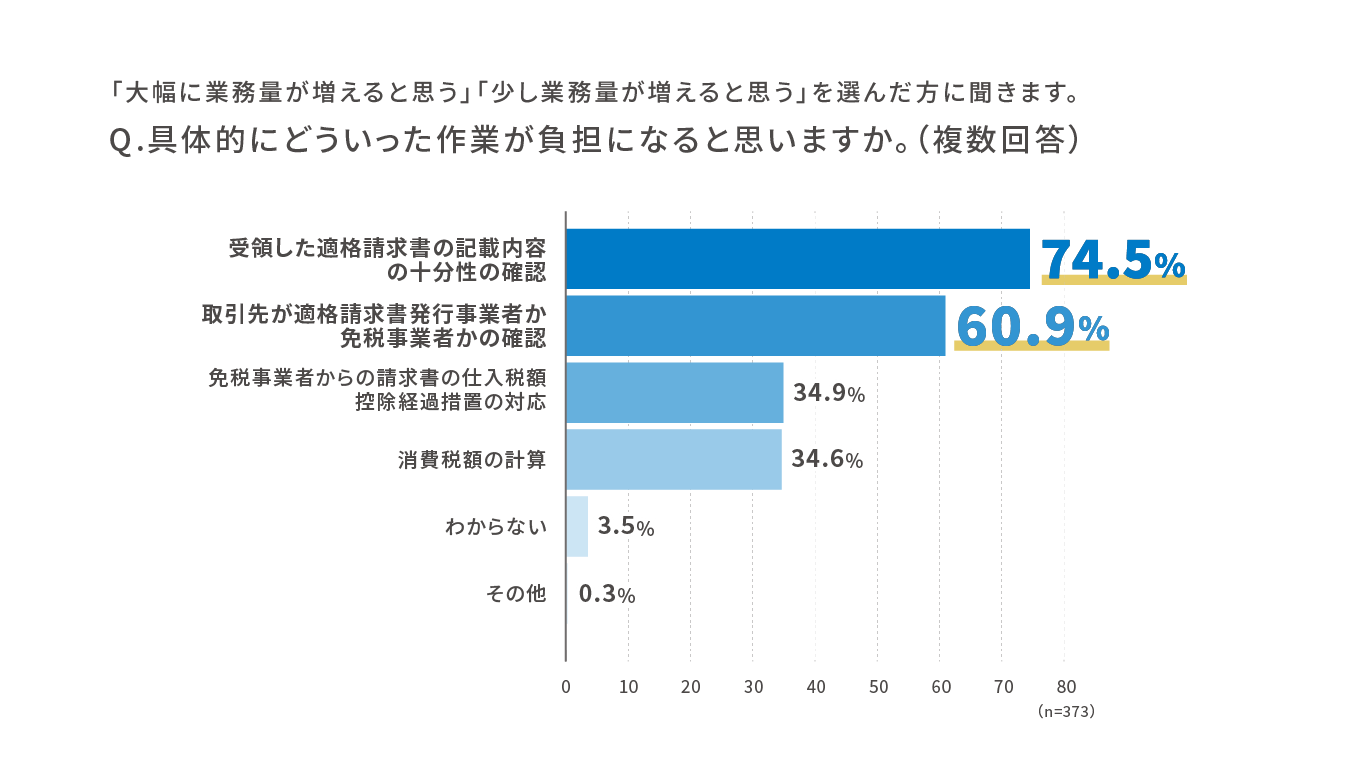

具体的にどのような作業が負担になるか、という設問に対して、1位は「受領した適格請求書の記載内容の十分性の確認」が74.5%、2位が「取引先が適格請求書発行事業者か免税事業者かの確認」で60.9%となりました。今までの経理業務では発生していなかった作業が発生することが浮き彫りになりました。

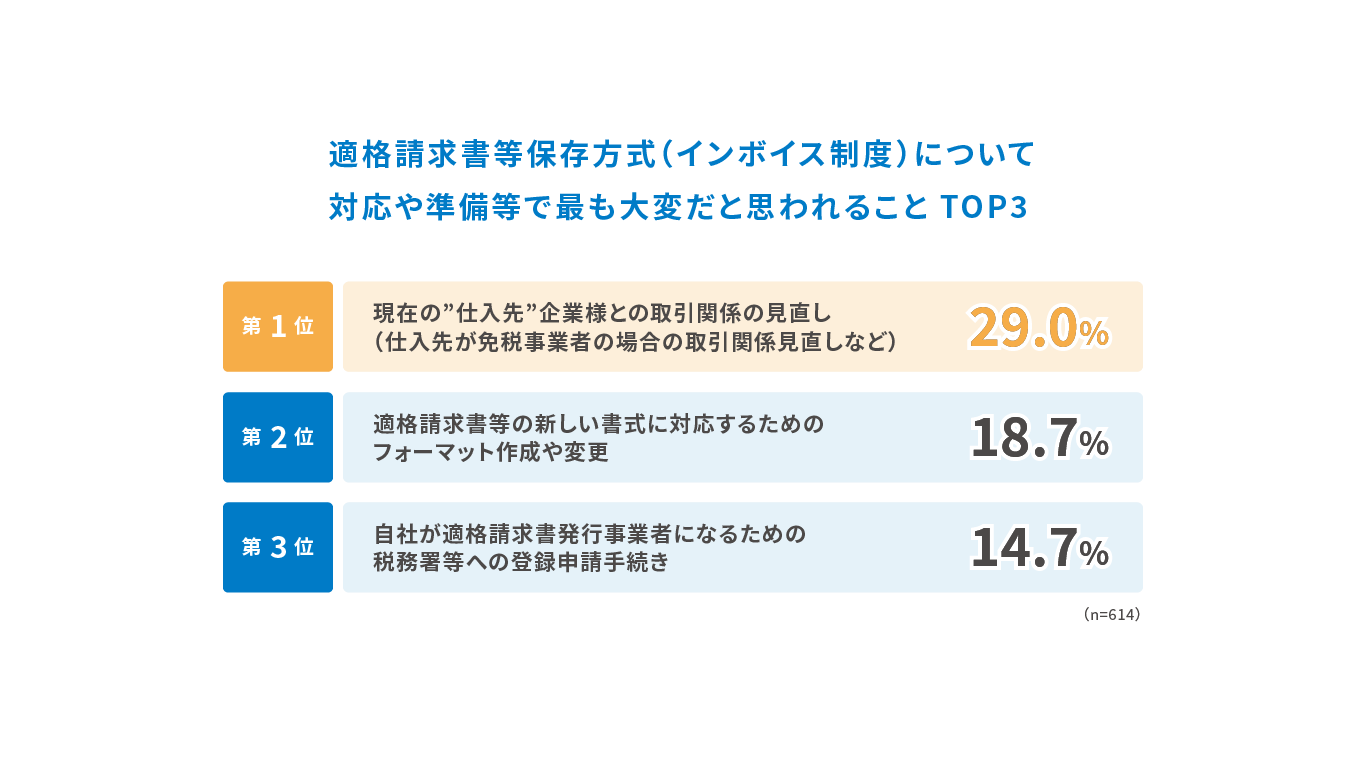

請求書受取側にとって最も大変なのは「現在の”仕入先”との(仕入先が免税事業者の場合の)取引関係見直し」

インボイス制度について、対応や準備等で、請求書を受け取る側にとって最も大変だと思われることは「現在の”仕入先”との取引関係見直し(仕入先が免税事業者の場合の取引関係見直しなど)」との結果になりました。この結果から、多くの企業がインボイス制度開始に伴い、仕入先が適格請求書発行事業者であるかどうかにより取引関係の見直しを行う意向があることが伺えます。

企業に求められるインボイス制度対応方針

このたびの調査を通じて、2023年10月開始のインボイス制度により、新たに発生する請求書受取側の業務の負荷が大きくなることが明らかになりました。

企業側ではそれまでに準備すべきことを明確にし、対応可能な社内体制を構築することが求められます。また、インボイス制度開始直後の2023年12月には、電子帳簿保存法の「電子取引における電子データ保存の義務化」の2年宥恕が終了するため、企業が対応に追われることが予測されます。

そこで役立つのが、電子インボイスの導入です。請求書の管理や帳簿記載を紙媒体で行っていると、誤記や紛失などのリスクが増えるため、できる限り電子化しておくと安全です。2022年には電子帳簿保存法が改正・施行され、請求書や各帳簿類の電子保存が容易となりました。また、国(経済産業省)は、電子インボイスの導入に向けて、会計ソフトや経費精算システム、電子帳票発行システムといった、インボイス制度に対応するために利用できるシステムを中小企業が導入する際に補助金を交付しています。

こうした制度をうまく活用してインボイス制度に備えていきましょう。

経理プラス:インボイス制度で生じる経理実務の変更点とは?全ての法人がインボイス制度開始前に確認すべきこと

>>電子帳簿保存法でお悩みの方、電子帳簿保存法対応No.1の「楽楽精算」でペーパーレス化を実現しませんか?

※デロイト トーマツ ミック経済研究所「クラウド型経費精算システム市場の実態と展望」(ミックITリポート2025年1月号:https://mic-r.co.jp/micit/2025/)より

この内容は更新日時点の情報となります。掲載の情報は法改正などにより変更になっている可能性があります。

この内容は更新日時点の情報となります。掲載の情報は法改正などにより変更になっている可能性があります。

紙のやり取りから、解放されませんか?

「楽楽精算」の詳しい機能や事例に関する資料をメールでお送りします!

※:デロイト トーマツ ミック経済研究所「クラウド型経費精算システム市場の実態と展望」(ミックITリポート2025年1月号:https://mic-r.co.jp/micit/2025/)より