免税事業者とは?インボイス制度後の値下交渉など取引上の注意点とは

消費税法の改正に伴い、2023年10月から適格請求書等保存方式(インボイス制度)が開始されます。インボイス制度によって免税事業者との取引に生じる影響について、あらかじめ確認しておきましょう。ここでは、課税事象者がインボイス制度施行後に免税事業者と取引する場合の留意点についてもご説明します。

インボイス受領側の対応、本当に完了していますか?

経費精算のインボイス制度に対応するなら「楽楽精算」にお任せ!

免税事業者とは

免税事業者とは、消費税の納税を免除されている事業者のことです。大まかには年間の売上高が1,000万円以下であれば、納税する消費税の計算の煩雑さを考慮して消費税を納めなくても良いとされています。

免税事業者の定義、課税事業者との違い

免税事業者と消費税の仕組みについて、簡単にご説明しましょう。免税事業者は、基準期間と特定期間の両方の売上高により判定されます。どちらかの期間で売上高が1,000万円を超えた場合は、課税事業者となるのです。

特定期間:前年度開始日以後6か月の課税売上高が1,000万円以下(個人事業主の場合は前年1月から6月末まで)

また、資本金が1,000万円未満の新設の法人は、原則として2年間の納税が免除されます。しかし、設立2年目に特定期間の売上高が1,000万円を超えると、納税義務が生じますので注意しましょう。

なお、免税事業者であっても取引先に消費税を請求することはできます。これは、売上で消費税を上乗せできなければ、仕入れなどで支払っている消費税がすべて自己負担になってしまうからです。一方、通常は仕入れなどで発生する消費税よりも、売り上げにかかる消費税の方が多いと考えられるでしょう。そのため、免税事業者には差額の消費税が手元に残り、これを「益税(えきぜい)」と呼びます。

消費税の仕入税額控除について

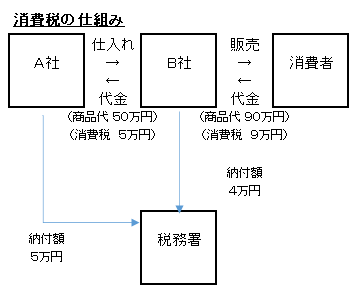

消費税は商品やサービスの取引に対して広く課税されますが、生産や流通段階で二重、三重に税がかからないような仕組みになっています。

上記ですとB社は売上によって消費者から消費税9万円受け取りますが、仕入れ時に消費税5万円をA社へ支払っていますので、納税するのは差額の4万円です。売上にかかる消費税から仕入れにかかる消費税を差し引くことを「仕入税額控除」と言います。仕入税額控除について、詳しい説明は下記をご参照ください。

経理プラス:仕入税額控除の要件と計算方法とは?押さえたいポイントを解説

免税事業者とインボイス制度の関係

2023年10月から施行されるインボイス制度は、免税事業者にどのような影響があるのでしょうか。

インボイス制度とは

2019年の消費税増税に伴い軽減税率が導入されたことで、現在は2種類の消費税率が使用されています。インボイス制度は、販売者側が正確な消費税率や消費税額を購入者へ伝える制度です。今後は事業者が商品などを仕入れる場合、インボイスがないと消費税の仕入税額控除が受けられないルールとなります。インボイス制度に関する詳細は、以下を参考にしてください。

経理プラス:インボイス制度とは?課税事業者が2023年10月から対応すべきこと

免税事業者への影響

インボイスを発行するには、事前に国税庁へ申請し登録しなくてはいけません。登録すると登録番号が付与されます。法人だけでなく個人事業主でも登録できますが、免税事業者は登録できません。

たとえば商店街の八百屋や魚屋といった消費者のみと取引するのであれば、インボイスの発行を求められることはなく免税事業者のままでも問題ないでしょう。しかし事業間取引のある免税事業者はインボイスを発行できないことから、発注先にとっては仕入税額控除ができず、取引が減少してしまう懸念があります。

課税事業者に必要な対応

次に、課税事業者が免税事業者と取引する場合の注意点について解説します。

免税事業者と取引する際の注意点

免税事業者はインボイスを発行できません。そのため、免税事業者と取引を行う課税事業者は消費税の仕入税額控除ができなくなります。ただし激変緩和措置として、インボイス制度実施後の6年間は一定割合の控除が認められています。

- 2023年10月から2026年9月末までの3年間

課税仕入れなどの税額×80%が控除可能 - 2026年10月から2029年9月末までの3年間

課税仕入れなどの税額×50%が控除可能 - 2029年10月以降は控除不可

取引先の免税事業者が課税事業者になる場合

取引先の免税事業者が課税事業者になった場合は、インボイスが発行できますので100%仕入税額控除ができます。登録すると登録番号が発行されていますので、事前に番号を確認しておくと良いでしょう。正しく登録されているかは、国税庁のホームページで確認できます。

参考:国税庁 適格請求書発行事業者公表サイト

消費税の申告には簡易課税制度があり、売上に係る消費税から簡易的に納税額を計算する制度があります。課税事業者になることで納税の事務処理を心配している免税事業者がいれば、アドバイスすると良いでしょう。

免税事業者がインボイス制度後も免税事業者の場合

インボイス制度後も免税事業者と取引を行う場合、請求書に消費税額の記載があっても経過措置期間は一定割合の控除、その後は一切の仕入税額控除が認められないので注意しましょう。免税事業者との取引は仕入税額控除が制限されます。会社の方針によっては、取引を課税事業者へシフトすることや取引価格の引き下げ要請することが考えられます。独占禁止法の優越的地位の濫用にあたらないよう、慎重に判断すること必要です。

インボイス受領側の対応、本当に完了していますか?

経費精算のインボイス制度に対応するなら「楽楽精算」にお任せ!

免税事業者との取引上の留意点

今後、課税事業者にとってインボイスが発行できない免税事業者との取引は、金銭的なデメリットがあると言えます。仕入税額控除ができない分を値引き交渉することは、消費税の転換対策特別措置法や独占禁止法の優越的地位の濫用にあたると思われがちです。しかし実際のところ、一概にそうとは言い切れません。公正取引委員会が公表している「免税事業者及びその取引先のインボイス制度への対応に関するQ&A」には、仕入税額控除が制限される分について以下のように明記されています。

「免税事業者の仕入や諸経費に係る消費税の負担を考慮し、双方納得の上で取引価格を設定すれば、結果的に取引価格が引き下げられても独占禁止法上問題となるものではない」

参考:経済産業省インボイス制度への対応に関するQ&Aについて(概要)

インボイス制度の実施を契機として、価格交渉すること自体は問題ないと考えて良いでしょう。また、課税事業者になるよう要請することも独占禁止法上の問題となりません。しかし、以下のような行為は独占禁止法上問題となります。

- 交渉が形式的にすぎず、買い手の都合のみで著しく低い価格に設定

- 免税事業者であることを理由に商品の受領を拒否

- 取引価格は据え置くが、代わりに協賛金等の金銭負担を要請

取引についての交渉は、免税事業者との十分な協議が必要です。

まとめ

インボイス制度が免税事業者に与える影響と、課税事業者が免税事業者との取引を継続する場合の留意点について解説しました。免税事業者と課税事業者のどちらにも大きな影響がありますので、事前に内容をしっかり理解しておきましょう。また、企業の経理部門にとっても実務全般の変更が必要な改正です。経理の担当者は、ぜひ下記の記事もご参照ください。

経理プラス:インボイス制度で生じる経理実務の変更点とは?全ての法人がインボイス制度開始前に確認すべきこと

この内容は更新日時点の情報となります。掲載の情報は法改正などにより変更になっている可能性があります。

紙のやり取りから、解放されませんか?

「楽楽精算」の詳しい機能や事例に関する資料をメールでお送りします!

※:デロイト トーマツ ミック経済研究所「クラウド型経費精算システム市場の実態と展望」(ミックITリポート2022年9月号:https://mic-r.co.jp/micit/)より

この内容は更新日時点の情報となります。掲載の情報は法改正などにより変更になっている可能性があります。