損益計算書(P/L)とは?分析・作成時のポイントや貸借対照表との違い

損益計算書(Profit and Loss Statement、略してP/L)は、企業の経営成績を理解する上で欠かせない重要な財務諸表の一つです。損益計算書は、特定の会計期間内における企業の経済活動の成果を示し、収益と費用の流れを通じて最終的な利益または損失を計算します。損益計算書は、ただ単に数字が並んでいるものではありません。

そのため、損益計算書に示されている各種利益を理解するなど、その読み方を理解しておくことも重要です。そこで、本記事では、損益計算書の作成時に留意すべきポイントを解説し、財務諸表のもう一つの重要な構成要素である貸借対照表(Balance Sheet)との違いについても説明していきます。

損益計算書と貸借対照表は共に企業の財務状況を把握するために不可欠ですが、それぞれが提供する情報の種類と目的が異なることをしっかりと理解していきましょう。

損益計算書(P/L)とは?

損益計算書は、企業の一定期間における経営成績を示す重要な財務諸表の一つです。損益計算書によって、企業がその期間にどれだけの収益を上げ、どれだけの費用がかかり、結果としてどれだけの利益を得たのかが明らかになります。

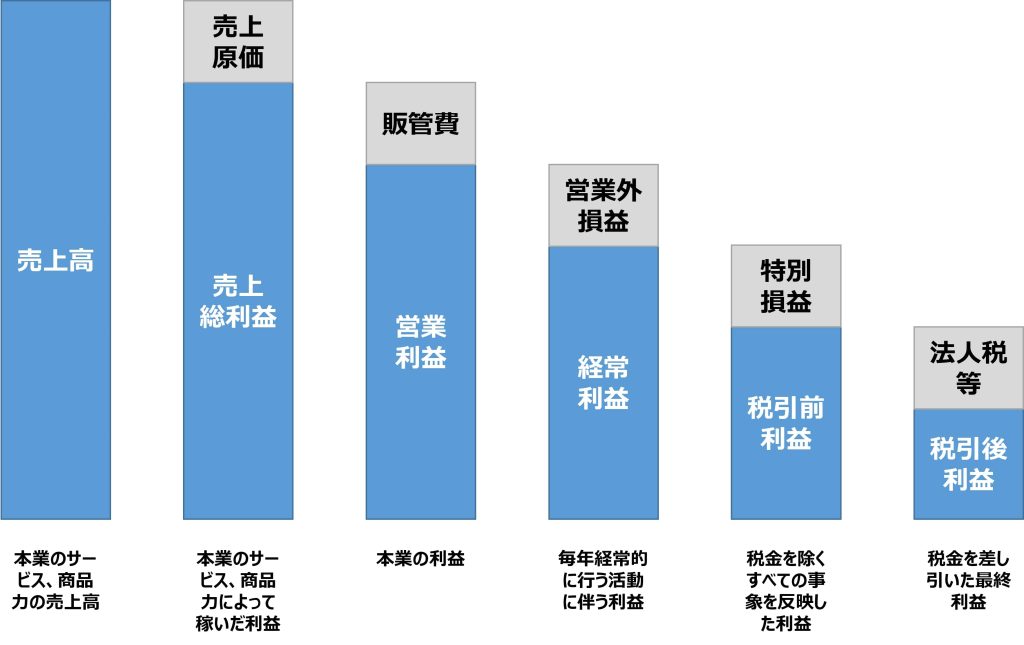

損益計算書のなかでも、特に注目すべきは、利益には売上総利益、営業利益、経常利益、税引前当期純利益、当期純利益の5つの種類があるという点です。これらは、企業の経営成績を分析し、その健全性を判断する上で不可欠な指標となります。

損益計算書でわかる利益の種類

損益計算書に記載される利益は、企業のさまざまな経済活動が結果として、うまくいっているのかを示す重要な指標です。ここでは、損益計算書に登場する5つの主要な利益について詳しく解説します。

1.売上総利益

売上総利益は、企業の基本的な収益性を示す指標です。売上総利益は、売上高から売上原価を差し引いたもので、商品やサービスの販売から直接得られる利益を表します。売上総利益は、企業がその主要な活動である商品やサービスの販売を通じてどれだけの利益を生み出しているかを反映しています。

2.営業利益

営業利益は、売上総利益から販売費及び一般管理費を差し引いたものです。販売費及び一般管理費には、広告費、人件費、賃借料など、企業の日常運営に必要な経費が含まれます。

営業利益は、企業の本業から得られる実際の利益を示し、企業の基本的な収益力を測る指標とされます。

3.経常利益

経常利益は、営業利益に営業外収益を合算し、営業外費用を差し引いたものです。営業外収益には、投資収益や不動産の賃貸収入など、本業以外の活動から得られる収益が含まれます。

経常利益は、企業の全体的な収益性を反映する指標であり、本業以外の活動が企業の収益にどのように貢献しているかを示します。

4.税引前当期純利益

税引前当期純利益は、経常利益に特別利益を加え、特別損失を差し引いたものです。特別利益や特別損失は、通常の経営活動とは別に、臨時的に発生する収益や費用を指します。

この利益は、税金の支払い前に企業が保持している利益額を示し、企業の実質的な収益力を測る指標となります。

5.当期純利益

当期純利益は、税引前当期純利益から法人税等の税金を差し引いた後の利益です。

当期純利益は、企業に実際に手元に残る最終的な利益であり、配当や内部留保に充てられます。当期純利益は、企業の安全性や将来の成長のための再投資能力を判断する上で最も重要な指標の一つです。

以上の5つの利益を理解することで、損益計算書を読み解き、企業の経営成績をより適切に理解することが可能になります。損益計算書は、単に数字を追うだけではなく、それらが何を意味しているのかを理解することが重要です。

損益計算書の勘定科目

損益計算書は、収益と費用の勘定科目をまとめて表示する計算書です。損益計算書では、さまざまな利益を計算して表示します。すでに説明したように、営業利益、経常利益、当期純利益などが代表的な利益です。

損益計算書に表示され、営業利益という本業の稼ぎを示す利益を計算するための代表的な勘定科目としては、売上、仕入がありますが、損益計算書上に表示する際には、売上高、売上原価と表示します。

売上高から売上原価を差し引いて計算された利益が売上総利益です。この売上総利益から、さらに、販売費及び一般管理費という項目が差し引かれます。販売費及び一般管理費には、勘定科目としては、以下のような科目があります。

販売費

販売費は、商品やサービスを販売する過程で直接的に発生する費用を指します。具体的には以下のような勘定科目が含まれます。

- 販売手数料:商品やサービスを販売する際に外部の業者に支払う手数料。

- 広告宣伝費:商品やサービスの広告や宣伝にかかる費用。

- 送料:商品を顧客に配送する際の送料。

- 梱包費:商品を梱包するための材料費や人件費。

- 展示会費:展示会への出展にかかる費用。

- 代理店手数料:代理店を通じて商品やサービスを販売する際の手数料。

一般管理費

一般管理費は、企業の日常的な運営管理に関連する間接費用を指します。以下のような勘定科目が含まれます。

- 人件費:給与、賞与など従業員に支払われる費用や社会保険料などの費用。

- 減価償却費:固定資産の減価償却に関する費用。

- 租税公課:税金や公的な料金。

- 交際費:取引先との関係構築や維持のために発生する費用。

- 旅費交通費:出張などの際にかかる交通費や宿泊費。

- 事務用品費:オフィスで使用する文房具や事務用品の購入費。

- 通信費:電話、インターネットなどの通信にかかる費用。

- 水道光熱費:オフィスの水道、電気、ガスなどの使用料。

これらの勘定科目は、企業の財務状況や業種によって異なる場合がありますが、上記のような科目が販売費及び一般管理費として含まれています。これによって、営業利益を計算することができました。

さらに、損益計算書上は、経常利益と呼ばれる、本業に限らず、本業以外の活動による稼ぎを示すものがあります。本業以外の代表的な活動としては、たとえば、貸付や配当の受取などの活動が考えられます。したがって、経常利益を計算する場合、以下のような勘定科目が考慮されます。

営業外収益に関連する勘定科目

- 受取利息:貸付金や預金から得られる利息収入。

- 受取配当金:投資した企業から受け取る配当金。

営業外費用に関連する勘定科目

- 支払利息:借入金に対する利息支払い。

- 手形売却損:手形を額面以下の価格で売却した際に生じる損失。

経常利益は、企業の本業以外の活動も含めての成果を示したものです。

経常利益の次は、特別利益と特別損失を加減算して税引前当期純利益を求めます。

特別利益と特別損失は、通常の営業活動以外から生じる、偶然、あるいは不定期に生じた収益と費用のことを言います。これらは、一時的または偶発的な性質のもので、企業の日常的な業務によって発生した収益や費用とは区別されるものです。

以下では、特別利益と特別損失に含まれる代表的な勘定科目を示します。

特別利益に含まれる代表的な勘定科目

- 固定資産売却益:企業が保有する固定資産(土地、建物、機械装置など)を売却し、その売却価格が帳簿価格(簿記上の価値)を上回った場合に生じる利益。

- 投資有価証券売却益:投資目的で保有していた有価証券を売却し、売却価格が帳簿価格を上回った場合に生じる利益。

- 債務免除益:債務者から債権を放棄された際に生じる利益。

特別損失に含まれる代表的な勘定科目

- 固定資産売却損:固定資産を売却した際、その売却価格が帳簿価格を下回った場合に生じる損失。

- 投資有価証券売却損:投資目的で保有していた有価証券を売却し、売却価格が帳簿価格を下回った場合に生じる損失。

- 災害損失:自然災害や事故により企業の資産に発生した損失。

- 固定資産除却損:固定資産を使用不能または価値がなくなったために除却し、その帳簿価格を損失として計上する場合に生じる損失。

- 特別退職金:通常の退職金制度に基づかない特別な退職金の支払いによる損失。

特別利益と特別損失は、企業の通常の営業活動とは無関係に発生するため、企業の本来の業績とは区別して考えなければなりません。特別利益と特別損失を加減算することで、税引前当期純利益を計算することができます。税引前当期純利益から、法人税、事業税などを差し引くことで、最終的な利益である当期純利益を求めることができます。

なお、損益計算書で用いる勘定科目の詳細については以下の記事をご参照ください。

損益計算書と貸借対照表の違い

損益計算書と貸借対照表は、企業の財務報告において中核をなす二つの主要な財務諸表です。これらは企業の財政状態、経営成績を分析するために不可欠なツールであり、それぞれ異なる目的と情報を提供します。

損益計算書

損益計算書(P/L)は、一定期間(通常は1年間または四半期)における企業の経営成績を示す財務諸表です。損益計算書は、一定期間に発生した収益(売上高)と費用を示し、最終的に企業が利益を得たのか、損失を被ったのかを明らかにします。

損益計算書の主な構成要素には売上高、売上原価、販売費及び一般管理費、営業利益、経常利益、特別項目(特別利益・特別損失)、税引前当期純利益、税金(法人税・事業税など)、および当期純利益などがあります。

損益計算書は、企業の収益性やその期間における経営の成果を理解するのに役立ちます。

貸借対照表

貸借対照表(B/S)は、特定の時点での企業の財政状態を示す財務諸表です。貸借対照表は、企業の資産、負債、および株主資本(純資産)を明確に示し、企業が保有するリソースとそれらのリソースがどのように調達されたか(借入れまたは株主からの投資か)を右と左に分けて示します。

資産は企業が所有するリソースであり、負債は企業が第三者に対して負う債務であり、株主資本は株主からの投資および累積利益(繰越利益剰余金)から構成されます。貸借対照表は、企業の財務の健全性、資本構成、流動性などを評価するのに役立ちます。

損益計算書と貸借対照表の主な違い

損益計算書と貸借対照表には、以下のような違いがあります。

- 目的と焦点:損益計算書は企業の収益性と経営成績に焦点を当てていますが、貸借対照表は企業の財政状態と健全性に注目しています。

- 期間対瞬間:損益計算書は特定の期間にわたる情報を提供し、期間の利益または損失を示します。一方、貸借対照表は特定の時点でのスナップショットを提供し、その時点での資産、負債、および株主資本のバランスを示します。

- 構成要素:損益計算書は収益と費用に関する情報を扱い、貸借対照表は資産、負債、および株主資本に関する情報を扱います。

損益計算書と貸借対照表という2つの財務諸表は、相互に補完し合い、投資家、クレジットアナリスト、経営者などの利害関係者に対して、企業の全貌を提供します。

損益計算書と貸借対照表を組み合わせることで、財務分析の精度が高まり、より包括的な企業評価が可能になります。

損益計算書で会社の状況を分析するためのチェックポイント

損益計算書は、会社の財務状況や経営成績を理解するための重要な財務諸表です。

特に、売上総利益率や売上高営業利益率、売上高経常利益率などの指標を計算し、分析することで、会社がどの程度利益を出しているかを客観的に評価できます。

数字が大きいほど、会社が高い利益を上げているということがわかり、経営の効率性や収益性の高さを示します。

売上総利益率(粗利率)を確認する

売上総利益率、または粗利率は、売上高に対する売上総利益の割合を示します。この指標は、売上から直接的な費用(売上原価)を差し引いた後の利益の上乗せ具合を示すため、数字が高くなるほど利益率が高いと言えます。売上総利益率の計算式は以下の通りです。

たとえば、売上高が1,000万円で、売上原価が600万円の場合、売上総利益(粗利益)は400万円です。したがって、売上総利益率は以下のように計算できます。

この場合、40%が売上総利益率となります。数字の目安は業界によって異なりますが、一般的に高いほど良いとされています。分析時には、同業種や過去のデータとの比較が重要です。

売上総利益率を通じて、企業がどれだけ効率良く利益を生み出しているかが分かります。しかし、この率だけで会社の全貌を把握することはできません。そのため、他の利益率と合わせて分析することが推奨されます。

売上高営業利益率を確認する

売上高営業利益率は、売上高に対する営業利益の割合を示す指標です。売上高営業利益率は、本業である商品やサービスの販売から得られる利益を、総売上でどの程度上げているかを表します。計算式は以下の通りです。

営業利益とは、粗利(売上総利益)から販売費及び一般管理費(販管費)を差し引いた金額です。これにより、本業による収益性がどの程度あるかを把握することができます。

たとえば、売上高が1,000万円で、売上原価が600万円、販売費及び一般管理費が200万円の場合、営業利益は200万円(売上総利益400万円 – 販売費及び一般管理費200万円)となります。したがって、売上高営業利益率は以下のように計算できます。

この指標は、5%前後が一般的な標準とされていますが、業界によって大きく異なるため、同業他社との比較や業界平均を参考にすることが重要です。売上高営業利益率が高い企業は、本業で効率良く利益を上げていると言えます。逆に低い場合、販売費及び一般管理費の見直しや、本業の収益性向上に向けた施策が必要となるでしょう。

売上高営業利益率を通じて、企業の本業による稼ぎ頭の強さや、経営の効率性を評価することができます。企業が持続的な成長を遂げるためには、この率を適切なレベルに保つことが重要です。さらに、この指標を、時間を追って追跡することで、企業の経営効率の向上や低下のトレンドを捉え、必要な経営戦略の調整を行うための貴重な手がかりを提供します。

売上高経常利益率を確認する

売上高経常利益率は、売上高に占める経常利益の割合を示す重要な財務指標です。この率は、企業が日常的な事業活動を通じてどの程度の利益を上げているかを測るもので、計算式は以下の通りです。

経常利益とは、営業利益に加えて、営業外収益と営業外費用(たとえば、受取利息、支払利息、投資収益、投資損失など)を加味した利益です。これにより、企業の全体的な収益性が示されます。

例を挙げると、売上高が2,000万円、営業利益が300万円、営業外収益が50万円、営業外費用が20万円の場合、経常利益は330万円(300万円 + 50万円 – 20万円)となります。したがって、売上高経常利益率は以下のように計算できます。

売上高経常利益率が高い場合、企業は日常的な事業活動を通じて効率的に利益を生み出していると言えます。0%を下回っている場合は、企業が赤字経営状態に陥っている可能性があり、迅速な対策が必要です。

売上高経常利益率を分析する際には、単に数字の大きさだけでなく、その背景にある要因を理解することが重要です。たとえば、経常利益が増加している場合、それが本業の営業効率の向上によるものなのか、それとも一時的な営業外収益の増加によるものなのかを区別する必要があります。

売上高経常利益率は、企業の経営の効率性だけでなく、安定性や持続可能性を評価する上でも重要な指標です。企業が長期的に安定して利益を生み出す能力を持っているかどうかを判断するために、この率を用いて時系列での変動を追跡し、業界の平均値や競合他社との比較を行うことが有効です。

損益計算書の作成ポイント

損益計算書の作成は、企業の経営成績を適切に反映し、経営判断の基礎を提供するために不可欠です。

作成にあたっては、発生主義、実現主義、費用収益対応の原則という会計の原則が重要な役割を果たしていることを理解しておかなければなりません。

これらの原則に基づいて適切な会計処理が行われることによって、企業の経済活動を適切に捉えることができ、利害関係者に対して信頼性の高い情報を提供することが可能になります。

発生主義

発生主義は、取引や事象が発生した時点で収益や費用を計上する会計原則です。

発生主義により、金銭の受け渡しが行われていなくても、経済的な価値の移動があれば、それを帳簿に記録します。発生主義の原則は、企業の経済活動を正確に反映させ、収益と費用の対応関係を明確にすることを目的としています。

たとえば、商品が販売された時点で収益を認識し、使用された材料のコストは費用として計上します。このアプローチにより、実際にキャッシュフローが発生する前でも、取引の経済的影響を会計期間内に反映させることができます。

発生主義の採用は、企業の経営成績をより正確に把握するために不可欠です。これにより、企業の収益や費用を適切なタイミングで損益計算書に表示できるようになり、経営者や投資家はその会社を適切に評価できるようになります。

実現主義

実現主義は、収益を計上するタイミングに関する会計原則です。

具体的には、商品やサービスが提供され、それに対する収益が確実になった時点で収益を認識します。この原則は、収益の計上を客観的かつ実質的な基準に基づかせることで、財務諸表の信頼性を高めることを目的としています。

実現主義によれば、商品の出荷、サービスの提供完了、顧客からの受取確認など、収益が実際に実現された明確なイベントが発生した後に、その収益を計上します。これにより、収益の認識が恣意的に操作されることを防ぎ、財務諸表の信頼性を保証します。

費用収益対応の原則

費用収益対応の原則は、収益とそれに直接関連する費用を同じ会計期間に計上することを要求します。費用収益対応の原則は、企業の財務諸表における収益と費用の適切な対応関係を確保し、特定期間の損益状況を正確に反映することを目指します。

たとえば、ある製品の売上に直接関連する原材料費や製造費は、その製品の売上が認識される同じ期間に費用として計上しなければなりません。これにより、収益と費用の関係が明確になり、企業の業績をより正確に評価することが可能になります。

費用収益対応の原則の適用により、企業は財務諸表の利用者に対して、その期間の適切な経済活動をより信頼性をもって報告することができます。これは、投資判断や経営戦略の策定において重要な情報を提供するものです。

損益計算書の作成において、発生主義、実現主義、費用収益対応の原則を適切に適用することは、企業の財政状態と経営成績を正確に反映し、利害関係者に対する信頼性の高い情報を提供するために不可欠です。これらの原則に基づく会計処理は、企業の経済的実態を適切に把握するために欠かせないものとして理解する必要があります。

費用配分の原則

費用配分の原則とは、費用の支出額を当期の費用と次期以降の費用に期間配分する原則のことを言います。

たとえば、100万円で備品を購入し、購入時点で5年間利用することを予定している場合について考えてみましょう。この備品は、基本的に、企業の収益獲得に5年間貢献すると考えることができます。

しかし、備品を購入した期間の支出額は100万円となるのに対して、それ以降の期間の支出額は0となってしまいます。実際に、支出があるわけではないからです。この場合、実際には収益の獲得に貢献しているにもかかわらず、費用がかかっていないということになってしまいます。

そこで、費用配分の原則を利用して、当期の費用と次期以降の費用の配分を行います。たとえば、5年間利用することから、一年間で20万円(100万円÷5年間=20万円)の費用がかかるというように、配分することが可能です。

こうすることで、合計100万円の支出を当期の費用として20万円、将来の費用として80万円(その後各期において20万円)というように配分するのが費用配分の原則です。

損益計算書の書き方の流れ【テンプレート付き】

損益計算書は、企業の一定期間内の収益と費用をまとめ、その期間における純利益または純損失を示す重要な財務報告書です。正確な損益計算書を作成することで、企業の経営成績を把握し、将来の経営戦略を立てるための基礎データを提供します。ここでは、損益計算書の作成手順を詳しく解説し、そのプロセスを支援するテンプレートの利用方法についても紹介します。

損益計算書のテンプレート

損益計算書の作成には、多くの企業や個人事業主が標準的なフォーマットを利用しています。効率的に損益計算書を作成するために、【ビジネス書式テンプレート】から損益計算書のテンプレートをダウンロードすることが可能です。このテンプレートを使用することで、正確で読みやすい損益計算書を簡単に作成できます。

経理プラス:【ビジネス書式テンプレート】損益計算書

損益計算書の書き方の手順

Step1. 日常仕訳の実施

企業の日常的な経済活動に伴う各取引は、発生したその都度、仕訳帳に記帳されます。これには、収入や支出、資産の購入や負債の発生などが含まれます。各取引の記録は、関連する勘定科目ごとに分類され、正確な仕訳が財務記録の基礎を形成します。

Step2. 決算整理仕訳の実施

会計期間の終了時には、決算整理仕訳を行い、期間中の取引に関連するすべての勘定科目を適切に記録します。これには、収益と費用の確定、未払いまたは未収の項目の調整、減価償却の計上などが含まれます。

Step3. 仕訳帳から総勘定元帳への転記

日常仕訳と決算整理仕訳が完了したら、これらの仕訳を総勘定元帳に転記します。これにより、各勘定科目の総合的な動きが理解できるようになり、期末の残高を確定できます。

Step4. 試算表の作成

総勘定元帳に記載された各勘定科目の期末残高を基に、試算表を作成します。試算表は、仕訳が正確に行われ、貸借が均衡しているかを確認するために作成されるものです。

Step5. 損益計算書の作成

試算表のデータをもとに、最終的な損益計算書を作成します。損益計算書には、期間内の総収入、総費用、そしてその差額である純利益または純損失が記載されます。

まとめ

損益計算書(P/L)は、企業の一定期間にわたる経済活動の成果を、収益と費用の観点から描写する財務諸表です。

損益計算書は、企業がどのようにして利益を生み出し、または損失を被ったのかを示し、企業の収益性を評価するための重要なツールとなります。

損益計算書を読むにあたっては、各利益区分(売上総利益、営業利益、経常利益、税引前当期純利益、当期純利益)を理解し、それぞれが企業のどのような収益性を示しているのかを理解することが大切です。

損益計算書と貸借対照表(B/S)は、ともに企業の経済活動の結果を理解するうえで欠かせない財務諸表であるものの、根本的に異なる情報を提供するものです。

貸借対照表はある特定時点での企業の資産、負債、および株主資本(純資産)のスナップショットを提供し、企業の財政状態や安定性を評価するのに役立ちます。

一方、損益計算書は一定期間にわたる企業の収益性を評価するためのもので、企業がその期間にどれだけの収益を生み出し、どのようなことに費用を使って利益を獲得したのかを示します。

損益計算書に関するQ&A

損益計算書は、企業の一定期間の収益と費用をまとめた報告書であり、企業の経営成績を把握するために不可欠な計算書です。

しかし、損益計算書だけでは企業の全貌を理解することはできません。

ここでは、損益計算書に関連するよくある質問とその回答を詳しく解説します。

Q1. 損益計算書の他に、決算書にはどのようなものがありますか?

特に、損益計算書、貸借対照表、キャッシュフロー計算書の3つは「財務三表」と呼ばれ、企業の財務状況を理解する上で重要な書類とされています。

- 損益計算書:企業の一定期間の収益と費用をまとめ、その期間の利益または損失を示す文書です。

- 貸借対照表(バランスシート):企業の特定時点での資産、負債、株主資本の状況を示す報告書です。

- キャッシュフロー計算書:一定期間における現金および現金同等物の流入と流出を示し、企業の資金の動きを把握するための文書です。

各決算報告書の詳細については、以下の記事をご参照ください。

Q2. 損益計算書で利益より損失が大きい場合はどうなりますか?

損益計算書で費用が収益を上回り、損失が発生した場合、その企業は当該期間において赤字となります。赤字になるということは、企業がその期間において経済的な価値を減少させたことを意味し、経営上の見直しや改善策の検討が必要になる可能性があります。 赤字が続くと企業の安全性に影響を与えるため、原因を特定し、適切な対策を講じることが重要です。

Q3. 損益計算書を作成する義務はありますか?

法人には決算書を作成する義務があります。損益計算書は、税務申告のためにも必要な文書であり、株主や投資家、債権者などのステークホルダーに情報を提供するために不可欠です。 また、青色申告を行う個人事業主も、税務上の優遇措置を受けるためには損益計算書の作成が求められます。

Q4. 損益計算書と貸借対照表は両方作成する必要がありますか?

損益計算書と貸借対照表の両方の作成が必要です。損益計算書と貸借対照表は、企業の経営成績や財政状態を異なる角度から評価するための文書であり、互いに補完関係にあります。

損益計算書が一定期間の収益性を示すのに対し、貸借対照表は特定時点での資産と負債の状況を明らかにします。 これらの情報は、企業の安全性や流動性、成長の可能性を評価するうえで不可欠です。

Q5. 損益計算書での消費税の扱いはどうなりますか?

損益計算書における消費税の表示方法には、税込金額で計上する税込方式と、税抜金額で計上する税抜方式の2つがあります。どちらの方式を採用しているかは、企業が作成する決算書の注記表に記載されています。

通常、消費税の確定申告を行う必要がある中小企業やそれ以上の規模の企業では、取引の透明性を高め、税務申告を容易にするために税抜方式を採用することが多いです。税込方式では、商品やサービスの販売価格に消費税が含まれている形で会計処理が行われます。

一方、税抜方式では、消費税が商品価格から除外され、別途計上されるため、収益や費用の計算において消費税の影響を明確に区別できます。 損益計算書における消費税の処理の詳細については、以下の記事をご参照ください。

経理プラス:損益計算書で消費税はどう処理する?税抜・税込経理方式のメリット・デメリット

この内容は更新日時点の情報となります。掲載の情報は法改正などにより変更になっている可能性があります。