為替手形とは?仕組みや仕訳方法、メリット・デメリットを紹介

経理が行う業務の1つに、手形の処理があります。手形は法律上、約束手形と為替手形の2種類に区別されます。ここでは「為替手形」について、基本的な知識や約束手形との違い、仕訳方法などを詳しく解説します。

為替手形とは

手形は商品の取引代金を決済する手段の1つで、相手と合意した期日に記載した金額を支払うことを約束した証券です。「振出人」と「受取人」の2者間のみで行う場合は約束手形、「振出人」「受取人」に加え「支払人」の3者間で行う場合は為替手形を使用します。

なお、簿記上は約束手形と為替手形の違いはありません。どちらの手形であっても、それが債権であれば受取手形勘定、債務であれば支払手形勘定として計上します。

為替手形の振り出し

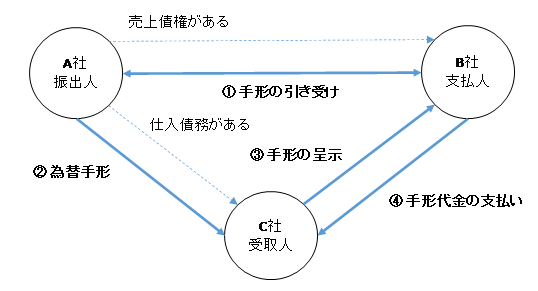

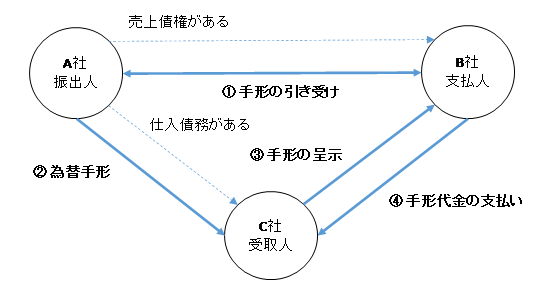

手形を作成することを「手形を振り出す」と言い、為替手形は下記の3者間で行います。

- 振出人:為替手形を振り出す人

- 受取人:為替手形に記載された金額を受け取る人

- 支払人:振出人から金額の支払いを委託された人

具体的な例でご説明しましょう。例えばA社がB社に売上債権があり、C社には仕入債務があるケースを想定します。通常であれば、A社はB社から売上の現金を受け取り、またC社へは現金を支払います。

為替手形は、A社がB社に対して債権と相殺することを条件に、C社へ代金を支払ってもらうようにする決済手段です。A社から見た場合の関係を図示すると、下記のようになります。

- A社はB社へ為替手形の引き受けを依頼し了解を得る

- A社はC社に為替手形を振り出す

- C社はB社に手形を呈示する

- B社はC社に手形代金の支払いを行う

支払人のことを「名宛人」「引受人」、受取人のことを「名指人」「指図人」と呼ぶこともあります。

為替手形の記載要件

為替手形の記載要件は、手形法によって以下の通り定められています。

- 為替手形の文言の記載

- 一定の金額支払いを委託する旨の記載

- 支払人の名称

- 支払期日

- 支払地

- 受取人の名称

- 振出日、振出地

- 振出人の署名

法律の要件は上記8項目ですが、当然に金額は記載します。また、支払人の引受日、住所や署名も通常は記載されます。

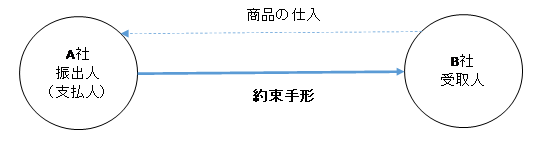

約束手形との違い

約束手形は、振出人が一定の期日に決められた金額を支払うことを約束する証券です。振出人=支払人であり、受取人との2者間取引となります。

A社はB社から商品を仕入れており、仕入債務があります。この仕入債務の支払手段として、約束手形を振り出すのです。約束手形は略して「約手(やくて)」、為替手形は「為手(ためて)」と呼ばれます。

為替手形のメリットとデメリット

手形には多くの利便性があります。手形を振り出す側のメリットとしては、現金や預金の残高が足りなくても商品を仕入れることができるため、販売の機会損失を避けられることです。手形で支払いを先延ばしている間に売上債権を回収すれば、仕入債務の支払いに充てられるので資金繰りが楽になります。

また、手形を受け取る側にもメリットがあります。手形は掛取引よりも支払義務や支払期日に対して法的な強制力を持つため、取り立ての確実性を高めると言えます。

デメリットとしては、もしも残高不足などの理由で手形金の支払いが行われないと、不渡りのペナルティがあることです。不渡りは半年の間に2回出すと、銀行から取引停止の処分を受けます。そして、取引停止になると融資を受けられなくなり、当然ながら手形も使えなくなります。企業の信用力も大きく損なわれ、事実上の倒産とみなされることが多いでしょう。

手形が不渡りになると受け手側も、その現金を回収できなくなります。一般に手形の支払期日は掛取引よりも長いので、不渡りをだした会社の手形を複数所有していると回収不能な金額が大きくなる懸念があります。

手形を振り出す際は期日管理をしっかりと行い、支払日にきちんと残高があることを確認することが非常に大切です。

為替手形の仕訳方法

為替取引は振出人と支払人、受取人の3者それぞれの立場で仕訳があるので少し複雑です。為替手形の振り出しで示した図の取引を参考に、仕訳の方法を解説します。

<①手形の引き受け>

| 借方 | 金額 | 貸方 | 金額 | |

|---|---|---|---|---|

| A社 | ― | |||

| B社 | 買掛金 | *** | 支払手形 | *** |

| C社 | ― | |||

B社は為替手形の呈示があり引き受けた場合、自ら支払手形を発行したのと同じです。仕入れ時点で計上していた買掛金を取り消し、支払手形を計上します。

<②為替手形の振り出し>

| 借方 | 金額 | 貸方 | 金額 | |

|---|---|---|---|---|

| A社 | 買掛金 | *** | 売掛金 | *** |

| B社 | ― | |||

| C社 | 受取手形 | *** | 売上 | *** |

A社は為替手形の金額分だけ、B社への債権(売掛金)とC社への債務(買掛金)を相殺します。C社は為替手形を受け取ったので、受取手形として資産計上します。

<③④為替手形の呈示、手形代金の支払い>

| 借方 | 金額 | 貸方 | 金額 | |

|---|---|---|---|---|

| A社 | ― | |||

| B社 | 支払手形 | *** | 当座預金 | *** |

| C社 | 当座預金 | *** | 受取手形 | *** |

手形が呈示されて代金の支払いが完了した場合、B社の支払手形とC社の受取手形は解消されます。

まとめ

為替手形についてメリットとデメリット、仕訳方法などについて解説しました。振り出した手形は、所持人が悪意や重大な過失で入手した場合以外は対抗できないとされています。自らの手形や受け取った手形は、盗難や紛失がないよう厳重に管理することが必要です。

企業間の支払手段として長い間使われてきた手形ですが、経済産業省は2026年を目途に利用を廃止する方針を決定しています。その背景としては、手形の流通量が少なくなっていることや支払期間が長期に渡ること、管理などの事務負荷やリスクが高いことなどが挙げられています。

経理プラス:約束手形の仕組みとは?2026年の廃止検討に向けた今後の注意点を解説

振出人にとっては、支払いのキャッシュアウトが遅いほど資金繰りが楽になるでしょう。しかし、相手方には負担となります。一般に、現金でのやり取りでは「当月締めの翌月末払い」が多く、支払サイトは30日程度です。手形の支払サイトは契約によってさまざまですが、現金より2~3倍程度長いと言われています。そのため、手形による取引は取引先企業に資金繰りの一部を負担させる弊害があると指摘されているのです。今後の法改正や検討会の提言などをよくチェックしながら、決済手段を考えていくことが重要となるでしょう。

この内容は更新日時点の情報となります。掲載の情報は法改正などにより変更になっている可能性があります。