標準原価計算とは?メリット・デメリットや計算の流れ、よくある質問もご紹介

原価計算の目的は、製品、商品、サービスの製造、仕入、提供にいくらかかっているのかを把握して管理し、企業の財務健全性を保つことです。しかし、「標準原価計算」といわれると、その意味や方法について完全に理解している方は少ないかもしれません。

この記事では、標準原価計算の基本から始めて、その目的、メリットとデメリットを解説し、経理部門でよくある質問もご紹介します。

標準原価の基礎知識

このセクションでは、標準原価の基礎知識について解説します。標準原価計算の意味や種類について学んでいきましょう。なお原価そのものや原価計算の種類などについては、以下のリンクにある各記事を参照してください。

経理プラス:原価管理とは?行う目的と現場の課題、実際に管理を行う際の流れ

経理プラス:知っておくべき原価の種類と原価計算の方法

経理プラス:原価計算の目的・必要性について!究極の原価計算活用法とは?

そもそも標準原価とは?

標準原価の定義

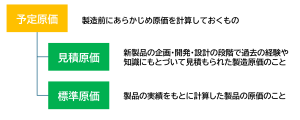

標準原価計算とは、文字通り「標準となる原価」を算出することであり、予定原価の1つに分類されます。標準となる原価とは、過去の実績から統計的に調査して算出するもので「あるべき原価」もしくは「製品製造における理想的な原価」と位置づけられます。標準原価はさらに複数の種類に分けられますが、いずれも後述する実際原価との差異を算出することで、理想的な生産活動に向けて課題となっている製造工程を明らかにして、改善活動を図るための分析に活用することができます。以下で予定原価、見積原価、標準原価の関係性を確認してみましょう。

また、原価計算で求める製造原価については予定原価と実際原価に分けられることも覚えておきましょう。標準原価と実際原価、見積原価の違いについては以下で解説します。

標準原価と実際原価の違い

実際原価は、実際にかかった材料費や加工費、工員の賃金より算出した原価のことです。そのため、製造前に原価を計算しておく予定原価と相対する意味を持ちます。

標準原価と見積原価の違い

見積原価は、主に製造業における新製品の企画・設計・開発の段階で見積もる製造原価を指します。製造工程で必要になる日数や材料などのコストを「過去の経験・知見」をベースに算出します。見積原価の計算方法は大きく以下の3種類があります。

- 経験見積法

専門家や長年、製造に従事している従業員の勘や経験をベースに原価を見積もる方法で、勘見積法ともいいます。

- 比較見積法

類似の既存商品の原価を参考に原価を見積もる方法。材料費の変動や仕様の違いなどを調整しつつ見積もります。類似見積法ともいいます。

- 概算見積法

コストテーブル法ともいい、原価要素を表組にしてコストテーブルを用いて加工費や材料費などを積み上げて算出する方法です。経験見積法や比較見積法と比べると手間がかかり、運用が難しい一方、ロジックに基づいた数値を算出できるのがメリットです。

標準原価と見積原価の大きな違いは、標準原価は過去の「製造実績や現状の製造工程」がベースになることが大きな違いといえるでしょう。参照する情報が異なるため、同じ予定原価であっても上記の計算方法で算出される数値は当然異なります。また、標準原価は改善活動が目的であり、見積原価は新製品の利益確保のために算出することが多いことも覚えておきましょう。

標準原価の種類

標準原価には大きく5つの種類があります。それぞれについてご説明します。

理想標準原価

理想標準原価とは、すべてが最高に効率の良い状態で製造、仕入が行われた場合の原価をいいます。理想標準原価は達成困難なものになるので、あくまで参考値であり財務的な用途としてではなく、業務改善などを目的とする他の標準原価の設定において基準で用いられることが一般的です。

現実的標準原価

現実的標準原価は、通常可能と思われる効率で製造、仕入が行われた時の標準原価を算出したものです。原材料や燃料などの値動きなどの変化があれば、その都度見直しが行われます。達成可能な数字であることから従業員のモチベーション維持にも役立てられます。

正常標準原価

正常標準原価は、通常の運営状態で達成可能と見込んだ標準原価のことを言います。現実的標準原価が短期的な目標であるのに対し、正常標準原価は比較的長期的な動向から算出されます。正常な標準原価として長期的な製品製造原価を管理する上でよく使われる標準原価です。

基準標準原価

基準標準原価とは不変のものとして扱われる標準原価です。年度が変わったことを理由に変更されることがありません。経年変化など長期的推移を見たい場合などに有効な原価です。

当座標準原価

当座標準原価は、実情によってその都度計算される一般的な標準原価です。当座標準原価と相対する概念は基準標準原価です。現実的標準原価と近い概念になります。

標準原価計算の基礎知識

このセクションでは、標準原価計算の基礎知識について説明していきます。標準原価計算の使い方や標準原価計算のメリットとデメリットについても説明していきましょう。なお、原価計算の種類については以下の記事をご参照ください。

経理プラス:知っておくべき原価の種類と原価計算の方法

標準原価計算とは?

前段で説明した通り、標準原価計算とは「あるべき原価」を計算したうえで実際の原価と比較して、その差異について要因を分析するためのものです。

企業は、適正な原価で製造や仕入を行う必要がありますが、「適正な原価」があらかじめ計算された標準原価であるとしたうえで、比較と分析を行っていきます。内訳を分析していけばどこがどのように違っているのかを把握できます。差異の要因を縮めるよう施策を実行していけば、経営の改善に寄与できるのです。

実際原価計算との違い

実際原価計算は、製品1個当たりに使用された材料や労務の量である「実際消費量」や、さらにその材料などの1個当たりのコストである「実際単価」といった実際に発生した原価を集計する原価計算の方法です。そのため、製造前に予測して算出する標準原価計算とは目的も大きく異なります。前述の通り、標準原価計算は原価管理や製造工程の改善のために用いられる一方、実際原価計算は財務諸表を作成するのが主な目的となります。

目的は異なるものの、標準原価計算において実際原価計算は非常に重要な役割を担っています。実際原価計算は正確な数値を算出できますが、数字を常に後追いするため、リアルタイムで製品原価を把握するのが困難です。一方、あらかじめ標準原価計算を用いて製造原価の目標もしくは指標を示しておけば、迅速に原価を把握でき、実際原価との差異分析を通じた改善策の実行により業務効率化につなげやすくなるのです。

標準原価計算のメリット

標準原価計算にはいくつかメリットがあります。ここでは主なメリットについてご説明します。

適切な予算を策定しやすい

経営計画の基礎となる販売・調達・生産・在庫などの各部門の予算に基づいて算出される製品原価のことを予算原価といいます。予算原価は売上高予算や経費予算といった今後の経営方針を決める重要な要素です。一般的に標準原価計算で求められる標準原価を予算原価として見なす企業が多いことから、標準原価計算は適切な事業計画を立てるために欠かせない重要な指標といえるでしょう。

月次決算を効率化できる

製造業などでは原価計算をベースに月次決算を行うケースがほとんどです。原価計算が遅れると、他の決算業務にも影響がでるためなるべくスムーズに遂行する必要があります。標準原価計算を基にあらかじめ月次決算を行っておけば、材料等のすべての請求書の到着を待つことなく業務を進めることができます。ただし、標準原価は適宜見直さなければ、不適切な財務諸表の作成や不健全な経営につながる可能性があるので、正しく管理運用しなければなりません。

無駄なコストを把握できる

標準原価計算によって算出した標準原価と実際原価を比較分析する「原価差異分析」を行うことで、理想的な原価からどれだけ差が生じているか明確化できます。その結果からボトルネックになっている箇所を洗い出し、改善活動を図ることでより良い経営の実現につなげられるでしょう。

たとえば、材料費に差異が生じたのであれば、仕入価格や使用量が変動したことが考えられます。それらの数値を確認し、仕入価格の上昇であれば価格改定や代替材料の検討などが対策候補となるでしょう。ムダやミスによる使用量の増加であれば、ミス防止のための社員教育やマニュアル作成・更新といった活動につなげられます。

また、労務費に差異があるのであれば残業や休日出勤、実際工数の伸長などが原因である可能性があるため、スケジュールの見直しや働き方改革などが改善活動になるでしょう。

標準原価計算のデメリット

便利な標準原価計算にも一定のデメリットが存在します。主なデメリット・注意点についてご説明します。

実際にかかった原価とのずれが生じる

標準原価計算による月次決算を行った場合、あくまでも予測計算による結果なのでその数値と実際にかかった原価(実際原価)が全く同じになるケースはほとんどなく、基本的に原価差異が生じます。原価差異については、材料受入価格差異、直接材料費差異、直接労務費差異、製造間接費差異など細かな差異を確認し、分析しなければなりません。標準原価を求める役割としては、予算の策定や原価管理が挙げられますが、差異について細かく分析しようとすると一定の人的・時間的コストが必要になります。そのため標準原価計算をめぐる業務コストがかさみ、「コスト削減のためのコストが増大する」といった状態に陥らないように注意することも必要です。

精度に課題がある

標準原価計算は基本的に過去の実績を参考に算出するため、燃料費や物流コストの高騰など近年の急激な価格変動に対処しにくいというデメリットもあります。特に標準原価計算を用いて事前に大まかな月次決算の内容を予測できるものの、実際は大きな差異が生じて使い物にならなくなるリスクがあることにも注意しておくべきでしょう。

標準原価計算の流れ

このセクションでは、標準原価計算の流れについて解説していきます。ここでは製造原価の計算方法の例を示します。製品1個の単位からの積み上げを行っていきますが、具体的にどのような方法で行っていくのかを解説します。

Step1.原価標準の設定

標準原価計算の最初のステップは、原価標準の設定です。製品1個分の原価を、標準直接材料費・標準直接労務費・標準製造間接費に分けて設定していきます。

標準原価シートを作成して費目ごとに製品1個当たりの単価を書き込んでいきます。標準原価シートにはこのほか、製品1個当たりの消費量も書くようになっています。

標準原価シートに記載された、製品1個当たりの標準単価と標準消費量を乗算すれば、標準原価が算出されます。

標準直接材料費は、製品を製造するのに必要な原材料の価格で、原材料の仕入価格、使用量などから計算されます。たとえば次のような計算になります。

標準直接材料費=標準消費数量×標準単価

標準直接労務費は、その製品にかかわった工員の賃金です。作業工数や、予定されている賃金から計算できます。たとえば次のような計算になります。

標準直接労務費=標準直接作業時間×標準賃率

標準製造間接費は、製造に必要な設備の減価償却費、水道光熱費、管理部門の人件費等から計算します。標準単価は製造現場の状況を勘案し、面積や時間などをもとにした標準とされる方法で配賦計算します。

標準製造間接費=標準直接作業時間×標準単価

以上のような計算は原価が発生する前に行います。あらかじめ算出した原価が標準原価となり、実際発生した原価と比較、分析され、課題発見と修正に使用されます。

Step2.標準原価の計算

原価標準より標準原価を算出します。Step1の例では計算方法は次のようになります。

①標準直接材料費

②標準直接労務費

③標準製造間接費

①標準直接材料費(2,000円)+ ②標準直接労務費(2,400円)+ ③標準製造間接費(4,000円)=計8,400円

このようにして、製品1個当たりの標準原価が算出されます。

Step3.実際原価の計算

製造が実行されれば、伝票や請求書などから実際にかかった費用を原価として集計できます。これは材料費、労務費、諸経費といった費目別、部門別、製品別にも分けられるようにしておきます。

そしてそれぞれの費目は、直接費と間接費に分けられるようにしておきます。間接費は製品別へ配賦、また部門別に分けられるように整理しておきましょう。

費用が製品別、部門別に分けられるよう整理できたら製品ごとに直接材料費・直接労務費・直接経費・製造部門費を算出していきます。

たとえば、製品Aを100個生産した場合の例を以下に示します。

【製品A:100個】

| 費 目 | 合計金額 | 1個当たりの金額 |

|---|---|---|

| 直接材料費 | 160,000円 | 1,600円 |

| 直接労務費 | 280,000円 | 2,800円 |

| 製造間接費 | 500,000円 | 5,000円 |

| 合 計 | 940,000円 | 9,400円 |

製品Aの実際原価は、9,400円であったと計算できます。

Step4.原価差異の計算

実際原価を算出したら、製品ごと費目ごとの実際原価と標準原価の差異を計算します。

たとえば製造するために消費した物品の原価である「直接材料費」、生産するためにかかった人件費である「直接労務費」、製品を造るために間接的にかかった費用「製造間接費」のそれぞれの差異を計算した値は分析に生かされます。

Step2で標準原価を算出しましたが、製品1個当たりが8,400円という結果でした。Step3で計算された製品1個当たりの実際原価は9,400円で、1,000円の差異が出ています。

それぞれの費目ごとに差異を計算しますと次の通りになります。

この結果をもとに分析を行います。

Step5.原価差異の分析

Step4での計算結果をもとに分析を行っていきます。

直接材料費は1個当たり400円のマイナスですのでコストダウンに成功したといえます。成功した要因は何であったか分析できれば、他の製品の直接材料費低減にも生かすことができるでしょう。

直接労務費は1個当たり400円オーバーしました。要因としては材料のロスを抑えるために賃金の高い熟練工を多く投入したというのであれば、プラスマイナスゼロなのでこの施策は意味がないということになります。

製造間接費が1,000円もオーバーしています。要因としては燃料費の高騰や、機械の修繕など臨時の費用も考えられます。

Step6.原価差異の仕訳

標準原価計算ではあらかじめ計算した標準原価を真実の原価として記帳します。決算時に実際原価との差額が出た場合は標準原価差異として処理します。Step1からStep5までの例では月次決算の際に次のように仕訳をします。

- 標準原価で、仕掛品に振り替えます。

| 借方 | 金額 | 貸方 | 金額 | |

|---|---|---|---|---|

| 仕掛品 | 8,400 | 直接材料費 | 2,000 | |

| 直接労務費 | 2,400 | |||

| 製造間接費 | 4,000 |

- 実際原価との差異を「標準原価差異」という科目へ振り替えます。

| 借方 | 金額 | 貸方 | 金額 | |

|---|---|---|---|---|

| 標準原価差異 | 400 | 直接材料費 | 400 | |

| 直接労務費 | 400 | 標準原価差異 | 400 | |

| 製造間接費 | 1,000 | 標準原価差異 | 1,000 |

このように、仕掛品や製品の価格をすべて標準原価で記帳し、差異を標準原価差異勘定で記帳します。標準原価と差異を別々に記載すると損益計算書上で当初目論見とどの程度ずれがあったのかを表示できます。

まとめ

標準原価計算は、あらかじめ過去の実績を統計的にとらえるなどして予測される原価を計算したものです。実際にかかった原価との比較をして、その差異を分析することで課題が発見でき、改善につなげられます。

この方法をとることで、実際に集計する手間をかけることなく迅速に経理を行いながら、経営改善に必要なデータを得られる優れた方法だといえるでしょう。エクセルなどでも標準原価計算を行うことは可能ですが、定期的な見直しの手間や計算ミスのリスクを考えると会計ソフトなどを導入して原価計算そのものの効率化を図っていくことも重要です。

標準原価計算に関するQ&A

ここでは、標準原価計算に関する一般的な疑問にお答えします。

Q1.標準原価計算で生じた原価差異の税務上の取り扱いは?

原価差異は「原価差額」として処理します。税務上、原価差額は「原価差損」のみを指し、原則として期末棚卸資産に対応する部分の金額は「当期棚卸資産」の評価額に加算する必要があります。ただし、少額の場合は確定申告の調整は不要です。

Q2.原価差異の分析方法は?

実際の原価と予定された標準原価との差異を分析することによって、原材料の価格変動、労働効率、製造過程での無駄など、コストに影響を与える要因を特定できます。

分析を行う際は、差異を「価格差異」と「数量差異」に分けて考えます。価格差異は予定価格と実際の購入価格の違いから生じ、数量差異は実際の使用量と予定使用量の違いによります。仕入価格が高いのか、工程に問題があるのかを知るには、価格と数量の両面からの分析が有効です。

Q3.標準原価計算を効率化する原価管理システムはある?

原価管理システムを目的としたシステムは、多数存在します。これらは標準原価の設定、実際のコストとの比較、差異分析などもできる機能を含んでいる場合がほとんどです。システム全体では生産管理、在庫管理、財務管理と統合されたERP(Enterprise Resource Planning)の形になっていることも多く単体の機能より統合されたシステムの1機能として使われていることが多いでしょう。

Q4.標準原価計算はいつ行う?

標準原価計算は、製品の製造前や更新、改良などの製造に着手する前に行うのが一般的です。

Q5.標準原価と予算原価の違いは?

予算原価は未来予測のための原価であり、標準原価は過去の実績を基に計算する原価です。細かな計算方法は異なるものの、実務上は予算原価と標準原価はほぼ一致するため、標準原価を予算原価として、もしくはその逆で設定する企業が多いです。

この内容は更新日時点の情報となります。掲載の情報は法改正などにより変更になっている可能性があります。