電子帳簿保存法の対象外となるものは?法律に対応する際の注意点

2022年の電子帳簿保存法の改正により、2023年12月まで対応が猶予されていた一部の請求書や書類の電子化がついに2024年1月から義務付けられました。この新たな義務化によって、経理の業務に対する負担は今後どこまで増えるのか、逆にどこまでが今までと変わらないのか、気になる経理担当者の方もいらっしゃるのではないでしょうか。今回の記事では、電子帳簿保存法が対象とする書類の範囲と、電子化対応時のポイントについて解説していきます。

また、請求書の電子化の詳細については以下の記事をご参照ください。

経理プラス:請求書の完全デジタル化へ、政府・民間で近く協議開始

無料ダウンロード:電子帳簿保存法とは?対象書類や遵守すべき保存要件を解説

電子帳簿保存法の対象に関する基礎知識

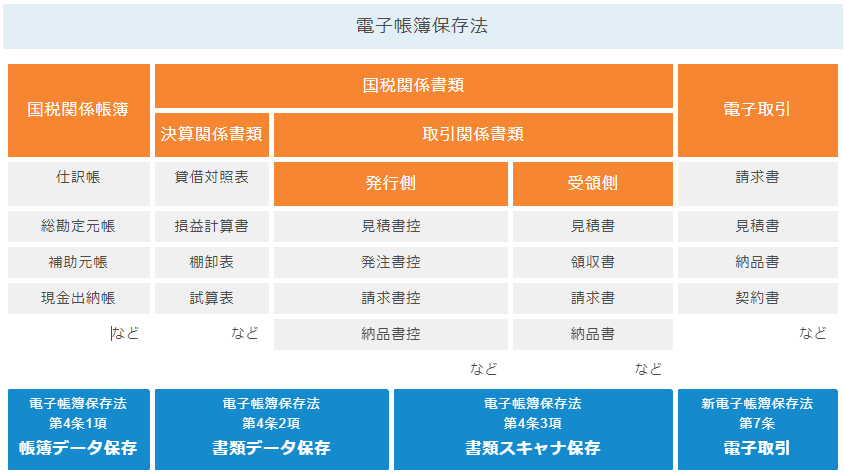

電子帳簿保存法とは、帳簿書類等を電子データで保存することを容認、または義務付ける法律です。「対象書類」と「保存区分」によって、その取り扱いを定めています。

電子帳簿保存法の対象となる書類

電子帳簿保存法の対象書類は次の3つに分類されます。

- 国税に関する法律の規定により備付け及び保存しなければならない帳簿(仕訳帳、元帳等)

- 国税に関する法律の規定により保存しなければならない書類(決算書、紙の見積書、注文書、請求書等)

- 取引を電子的にデータで行った場合の取引情報(メール請求書等)

例えば、取引先から受領した紙の請求書は国税関係書類に該当し、電子帳簿保存法の対象となります。そのため、請求書を電子データ化して保存する場合には、電子帳簿保存法の要件に従わなくてはなりません。なお、国税関係帳簿と国税関係書類をあわせて国税関係帳簿書類といいます。

そして、電子帳簿保存法の保存区分は次の3つに分類されます。

- 電子帳簿等保存

国税関係帳簿書類をパソコン等で作成する場合には、紙にプリントアウトせずデータのまま保存「できる」制度 - スキャナ保存

決算関係書類を除く国税関係書類については、紙の原本ではなくスキャナで読み取ったデータで保存「できる」制度 - 電子取引データ保存

電子取引については、電子データのまま保存「しなければならない」制度

電子帳簿保存法の対象書類は、それぞれの保存区分に応じて取り扱う必要があります。制度の詳細については以下のリンクをご参照ください。

電子帳簿保存法の対象者

電子帳簿保存法の対象者は、すべての法人及び個人事業主です。売上高や従業員数等の企業規模に関係なく、電子取引データ保存については全事業者が対応しなければなりません。

一方、電子帳簿保存法のうち、電子帳簿等保存とスキャナ保存の導入は任意のため、データでの保存を行わないことも可能です。ただし、引き続き紙の書類を保管する必要があります。

電子帳簿保存法の対象外はある?

電子帳簿保存法は、データで保存「できる」制度と「しなければならない」制度の2つから構成されていると先にご紹介しました。では、データでの保存義務の対象外となるのは、どのようなケースでしょうか。

電子帳簿保存法の対象外となる書類は?

電子データでの保存義務の対象外となるのは、電子取引以外の書類です。つまり、国税関係帳簿書類は電子データ保存の義務はなく、手書きで作成した場合には紙ベースでの保存を行います。

なお、ペーパーレス化を推進するために国税関係帳簿や国税関係書類も電子データで保存したい場合、電子帳簿保存法で一定の要件が定められているため、次に記載する注意点に気を付けましょう。

電子帳簿保存法の注意点

電子データ化にあたり、対象書類ごとの注意点をご説明します。

国税関係帳簿および国税関係書類を電子データ化する際の注意点

国税関係帳簿書類を電子帳簿等保存やスキャナ保存によって電子データで保存する場合、まずは事務処理規程を策定しましょう。

2022年1月1日以降の国税関係帳簿書類を電子データ化する上で、事務処理規程は必須ではありませんが、これにより電子データの真実性を確保し、社内での電子化手順を明確にすることができます。事務処理規程は国税庁がサンプルを公開しているので、よろしければご参照ください。

国税関係帳簿は、「自分自身で最初から一貫してパソコン等で作成する場合」にのみ電子データでの保存が認められています。そのため、手書きで作成した国税関係帳簿をスキャナで電子データ化しても認められず、紙のまま保存しなければなりません。

また、青色申告の個人事業主が国税関係帳簿を手書きで作成し、確定申告も電子申告ではなく紙ベースで行っている場合、青色申告特別控除が65万円ではなく55万円になってしまうため注意が必要です。

国税関係書類についても、決算書等の決算関係書類は、自身で一貫してパソコン等で作成する場合にのみ電子データでの保存が可能です。また、決算関係書類以外の国税関係書類(自分で手書きした請求書や、取引先から紙で受領した契約書等)を電子データ化する場合には、スキャナを使用して保存します。スキャナ保存の際には、一定の基準を満たすスペックのスキャナとモニターを用意しましょう。スキャンしたデータ改ざん防止のために、タイムスタンプの付与も必要です。

国税関係帳簿書類の電子データ化にはこの他にも細かな要件がありますので、よろしければ国税庁が作成したパンフレットをご参照ください。

元から電子データである電子取引を取り扱う際の注意点

電子取引は、電子データのまま保存する義務があります。電子メール、クラウドサービス、EDIシステム等で交付・受領した書類は、原則として紙に出力して保存することは認められません。

ただし、令和6年1月以降、電子取引データ保存に対応できなかったことについて税務署長が相当の理由があると認める場合には、出力した紙ベースでの保存を認める猶予措置があります。「相当の理由」は広い範囲で認められ、税務署への事前申請等は必要ありません。猶予措置を受けるには、税務調査等の際、調査官からの電子取引データの「ダウンロードの求め」およびその電子取引データを出力した書面の提示や提出の求めに応じる必要があります。

また、スキャナ保存と同じくタイムスタンプが本来なら必要ですが、改ざん防⽌のための事務処理規程を策定し、運用することでタイムスタンプに代えることができます。

まとめ

今回は、電子帳簿保存法が対象とする書類の範囲と取り扱いについて解説しました。電子取引以外は電子データ保存義務の対象外のため、今までどおりの対応が可能です。一方で、電子取引以外でも電子化を導入する場合には、電子帳簿保存法の求める要件を満たさなければなりません。そのため、自社のペーパーレス化を進める際には注意しましょう。

電子帳簿保存法についてのQ&A

最後に、電子帳簿保存法にまつわる質問として、Q&Aを5件ご紹介します。

Q1.電子帳簿保存法をわかりやすく説明してください

電子帳簿保存法とは、税法上保存等が必要な帳簿や国税関係書類を、紙ではなく電子データで保存することに関する法律です。平成10年(1998年)に制定されてから複数回改正されており、最新の改正は令和4年(2022年)に行われました。

Q2.電子帳簿保存法は個人事業主も対象になりますか?

電子帳簿保存法は「国税に関する法律の規定により国税関係帳簿書類の保存をしなければならないこととされている者」を対象にしているため、個人事業主もこれに該当します。

Q3.電子帳簿保存法は非課税法人も対象になりますか?

NPO法人のような非課税法人であっても、法人税法上の帳簿書類の保存義務がある場合は対象となります。一方で、法人税法上の帳簿書類の保存義務のないNPO法人については対象となりません。

Q4.電子帳簿保存法の要件を満たさない保存を行った場合の罰則は?

保存要件に従って保存されていない場合は、青色申告の承認の取消対象となる可能性があります。

Q5.電子帳簿保存法に対応したシステムを導入しない場合の注意点は?

電子帳簿保存法の要件を満たす保存をする上で、電子帳簿保存法に対応したシステムの導入は必須ではありません。システムを使わずに紙の書類を紙のまま保存する運用も認められますし、システム以外で要件を満たして電子データ保存することもできます。ただし、電子取引データ保存についてはシステムの導入に関係なく、電子データのまま保存しなくてはならないため気を付けましょう。

この内容は更新日時点の情報となります。掲載の情報は法改正などにより変更になっている可能性があります。

紙のやり取りから、解放されませんか?

「楽楽精算」の詳しい機能や事例に関する資料をメールでお送りします!

この内容は更新日時点の情報となります。掲載の情報は法改正などにより変更になっている可能性があります。