【開始迫る!】インボイス制度とは?開始までのスケジュールや正しい対応方法

2023年10月よりインボイス制度が導入されます。制度の開始が迫っており、新聞やインターネットの記事で見かけることも多くなりました。

この記事では、インボイス制度の概要、適格請求書の内容といった基礎知識に加え、企業の経理担当者として意識しておくべき注意点について解説します。

インボイス受領側の対応、本当に完了していますか?

経費精算のインボイス制度に対応するなら「楽楽精算」にお任せ!

インボイス制度とは

インボイス制度の「インボイス」とは、売手が買手に対して正確な適用税率や消費税額を伝えることを目的とした書類であり、「インボイス制度」とは消費税の仕入税額控除を受けるためには原則としてこのインボイスの保存が必要となる制度のことを言います。「インボイス制度」もしくは「インボイス方式」は、正式には「適格請求書等保存方式」と言います。

2019年10月に消費税の標準税率は10%へ引き上げられましたが、低所得者に配慮する観点から飲食料品や週2回以上発行される新聞については8%の軽減税率が導入されました。

そのため現在では2種類の消費税率が混在しています。正しい消費税額を計算するために、売手は税額等の記載ルールに則ったインボイス(適格請求書等)を発行し、買い手はそれを保存することを定めたものがインボイス制度です。

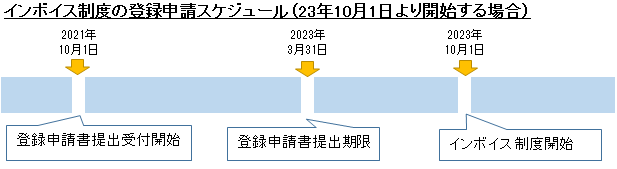

インボイスの発行には事前に登録が必要です。登録申請のスケジュールは下記の通りであり、制度開始に間に合わせるには2023年3月末までに申請書の提出が必要です。

適格請求書とは

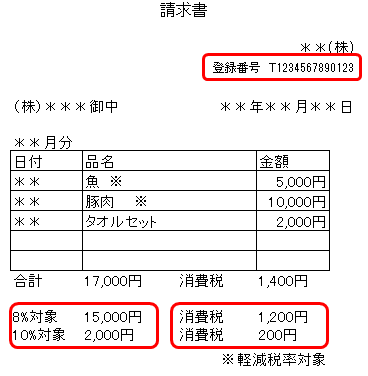

インボイス制度に則った適格請求書等とは、下記の事項を網羅的に記載した書類のことです。

記載事項

- 発行事業者の氏名または名称および登録番号

- 取引年月日

- 品目やサービスの内容(軽減税率対象があれば※などで分かるように表示)

- 税率ごとに区分した税抜価格または税込価格の合計および適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名または名称

従来のルールから新たに追加された項目は下線部になり、具体的には請求書の例の赤枠部分が該当します。

必要事項が記載されていれば、適格請求書等として認められます。請求書はもちろんですが、領収書、納品書、レシートなど名称や形式は問いません。

紙に印字されたものだけではなく、手書きや電子データでもかまいません。

不特定多数に商品等を販売する小売店や飲食店、タクシーなどの事業については一部を簡易なものとした「適格簡易請求書」を交付することが認められています。適格簡易請求書が適格請求書と異なる点は、「書類の交付を受ける事業者の氏名または名称の記載が不要(適格請求書の場合は記載必須)」である点と、「消費税額と適用税率のどちらかを記載すればOK(適格請求書の場合はいずれも記載必須)」である点の2点です。

インボイス制度の元では、原則として、課税事業者である買手から求められた場合は売手にインボイスの交付義務が課せられていますが、公共交通機関であるバスや鉄道、自動販売機や自動サービス機による販売等の場合は例外としてインボイスの交付義務が免除されています(買手は、帳簿に一定の事項を記載することによって、インボイスがなくても仕入税額控除を受けることができます)。

なお、適格請求書を発行する事業者のことを、「適格請求書発行事業者」と言います。

インボイス制度で何が変わるのか

インボイス制度導入によって大きな影響があるのは次の2点です。

- 消費税の仕入税額控除には、適格請求書の保存が必要

- 適格請求書の発行事業者は登録制であり、課税事業者のみ登録できる

一つずつ見ていきましょう。

消費税が課税される商品やサービスを販売すれば、その販売事業者には消費税を納付する義務が生じます。ただし、売上に対する消費税を全て納付すると、流通過程で消費税が累積することになります。

そこで、売上に対する消費税額から仕入等にかかった消費税額を控除した額を納税することになっています。この仕入等の税額を差し引くことを「仕入税額控除」といいます。

2023年10月以降に行われる物品やサービスの提供などにおいて、買手が仕入税額控除を受けるためには、売手から交付を受けた適格請求書を保存しておくことが必要になります(ただし、後述するようにしばらくの間は経過措置があります)。

つまり、税込みで商品を仕入れたとしても適格請求書を発行してもらえなければ、買手は仕入に係る消費税額を仕入税額控除できず(ただし経過措置あり)、その分多くの消費税を納付することになります。

もう一つの大きな影響としては、適格請求書の発行には登録を受けることが必要であり、その登録は課税事業者に限ることがあげられます。

現在、1年間の売上高が1,000万円以下の小規模事業者(正確に言うと、原則として2年前または2事業年度前における課税売上高が1,000万円以下である事業者)は、免税事業者として消費税の納付義務が免除されています。

免税事業者のままでは、適格請求書発行事業者登録を受けることができず適格請求書を発行することができません。登録するには、課税事業者となり消費税を納税する必要があります。

インボイス制度への反対意見としては、現在免税となっている小規模事業者が課税事象者になることによる税負担と事務負荷の増加がよくあげられています。

インボイス受領側の対応、本当に完了していますか?

経費精算のインボイス制度に対応するなら「楽楽精算」にお任せ!

インボイス制度に対応する方法と注意点

企業に勤める経理担当者が注意する点について説明しましょう。

適格請求書を発行するには事前の登録が必要です。

登録は納税地を管轄する「インボイス登録センター」で行います。2023年10月から発行事業者になるには、2023年3月31日までに登録申請書を提出する必要があります。

登録が完了するとTと数字13桁で構成された登録番号が通知されますので、これを請求書等に記載します。

登録期日に遅れないよう注意しましょう。

次に適格請求書が発行できない免税事業者との取引についてです。適格請求書を発行できない免税事業者や、課税事業者であっても適格請求書発行事業者の登録を受けていない事業者との取引では、仕入税額控除ができないので注意しましょう。

ただし経過措置として、

- 2023年10月~2026年9月末までは、仕入税額相当額の80%

- 2026年10月~2029年9月末までは、仕入税額相当額の50%

を仕入税額とみなすことが認められています(区分記載請求書等と同様の事項が記載された請求書の保存と、経過措置の適用を受ける旨を記載した帳簿の保存をすることが要件となっています)。

経理プラス:2023年度適用のインボイス制度で何が変わる?フリーランスなどの免税事業者との取引の変更点とは

インボイス制度に対応しないとどうなる?

インボイス制度に対応しなかった場合について説明します。

取引先がインボイス制度に対応しなかった場合、適格請求書は発行されませんのでインボイス制度開始前と同様の額の仕入税額控除をすることができず、その分の消費税を負担することになります。

また実務面においても通常の伝票処理とは分けて起票、管理する手間が増えるでしょう。

次に自らがインボイス制度に対応しなかった場合についてです。適格請求書が発行できませんので企業間取引では相手先での仕入税額控除ができません。

そのため適格請求書が発行できる同業他社への転注や契約打ち切り、消費税相当分の値下げなどを要求される懸念があります。

通常、このような行為は独占禁止法の優越的地位の濫用に抵触する懸念がありますが、公正取引委員会のQ&Aでは、「仕入税額控除が制限される分について、双方納得すれば結果的に取引価格が引き下げられたとしても独占禁止法上問題となるものではない」との記載があります。

(参考)公正取引委員会:免税事業者及びその取引先のインボイス制度への対応に関するQ&A

また、仕入側としてインボイスを受領する際は、インボイスとして必要な項目が全て記載されているか、つまりインボイスとして有効かの確認が必要です。万が一、記載事項に漏れや誤りがあった場合は、受領したインボイスを仕入側で修正することはできません。売手側に修正したインボイスの交付を求めるか、もしくは仕入側が誤りを修正した仕入明細書等を作成して売手側の確認を受けるかのいずれかで対応する必要があります。社内でのチェック体制や関係者への周知、教育を行う必要があるでしょう。

正しく対応するならインボイス対応システムの導入がおすすめ

全ての事業者にとって対応が必要な制度改正ですが、法律が求める要件に正しく対応するには専門のシステムを導入することが有効です。

例えば、経費精算システム「楽楽精算」にはインボイス制度に対応し、請求書の受領を効率化する機能が備わっています。AI-OCR機能によって請求書から適格請求書発行事業者番号を読み取り、国税庁のデータベースと自動で突合し、登録番号が有効であるかを自動でチェックできます。※

さらに、金額や取引先など支払に関する情報も自動で読み取り、支払依頼に反映されるので、転記ミスを防ぎ、正確に支払依頼を実施できるようになります。

※自動読取機能の読取精度は100%ではございません。

>>導入社数No.1の「楽楽精算」でインボイス対応&請求書の受領を効率化しませんか?

まとめ

インボイス制度の基本的な内容と法対応の注意点、対応しないことによるデメリットなどについて解説しました。

一番影響があるのは免税事業者の方と考えられますが、登録や請求書の記載方法など全ての事業者にとって関係する制度となります。

制度開始に遅れることがないよう準備を進めていきましょう。

この内容は更新日時点の情報となります。掲載の情報は法改正などにより変更になっている可能性があります。

紙のやり取りから、解放されませんか?

「楽楽精算」の詳しい機能や事例に関する資料をメールでお送りします!

※:デロイト トーマツ ミック経済研究所「クラウド型経費精算システム市場の実態と展望」(ミックITリポート2022年9月号:https://mic-r.co.jp/micit/)より

この内容は更新日時点の情報となります。掲載の情報は法改正などにより変更になっている可能性があります。