法人税の種類は?法人税以外にも法人に課される主な税金一覧

株式会社や合同会社などの法人は、事業年度内に稼いだ利益について、法人税を納めなくてはなりません。その他、法人住民税、消費税など、法人には課せられる税金が様々あります。

この記事では、会社で働く経理に携わる方に知っておいていただきたい、法人等に課される税金について説明します。基礎知識や押さえておきたいポイントを詳しく説明します。チェックして、税務上の手続きにおける不安を解消しましょう。

法人税については以下の記事もご参照ください。

経理プラス:法人税の計算方法とは?計算から申告までの流れを分かりやすく解説

経理プラス:法人税の計算はどう行う?算出する流れと計算式、納税の注意点

経理プラス:法人税が免除されるケース|法人が赤字の場合に免除される税金は?

経理プラス:法人税は累進課税を導入している?税率と具体的な計算方法

法人税の種類

法人税は法人の所得に対してかかる税金で、その種類は「各事業年度の所得に対する法人税」と「退職年金等積立金に対する法人税」の2つに分けられます。詳しく説明します。

各事業年度の所得に対する法人税

法人税とは、事業年度ごとに、法人の所得に対してかかる税のことです。「法人税」と呼ぶ場合、一般的にこの税を指します。

事業年度は原則的に1年以内とされ、税法では1年ごとに区切られます。例えば3月決算の会社であれば、「4月1日から翌年3月31日まで」が一事業年度となり、その間に発生した所得に対して、法人税率をかけて算出します。法人税や消費税の納付期限は、原則事業年度終了日の翌日から2か月以内とされています。

退職年金等積立金に対する法人税(特別法人税)

特別法人税は、企業が積み立てる年金積立金に対して課される税金です。年金制度においては、掛金拠出時には従業員が受け取る年金受給額が確定しておらず、実際に給付が行われるまで課税が繰り延べされています。この遅延している分に対する利息の考えで、年金積立金を対象に特別法人税が課税されます。

税率は1.173%ですが、厚生年金基金は国の厚生年金を代行しているという考えから、代行部分の3.23倍に相当する額までは非課税です。

法人に課される主な税の種類

その他、法人にはどのような税金が課されるのでしょうか。それぞれポイントを絞って紹介します。

法人税

前述した、法人の事業活動により得られる所得に対して課される税です。課税所得金額に税率をかけ、税額控除額を差し引くことで算出します。

計算式は以下の通りです。

課税所得は益金から損金を引いて算出します。

また、法人税の税率は、資本金額や、その年度の所得に応じて変わります。

<法人税の税率表(普通法人の場合)>

| 区分 | 適用関係(開始事業年度) | ||||||

|---|---|---|---|---|---|---|---|

| - | 平28.4.1以後 | 平30.4.1以後 | 平31.4.1以後 | ||||

| 普通法人 | 資本金1億円以下の法人など | 年800万円以下の部分 | 下記以外の法人 | 15% | 15% | 15% | |

| 適用除外事業者 | 19% | ||||||

| 年800万円超の部分 | 23.4% | 23.2% | 23.2% | ||||

| 上記以外の普通法人 | 23.4% | 23.2% | 23.2% | ||||

法人税法では、資本金1億円以下の法人を中小企業者と定義しており、法人税の優遇措置が設けられています。例えば、資本金1億円以下の中小企業で、1,000万円の所得があった場合、800万円以下については15%、残りの200万円については23.2%の法人税が発生します。

なお、「適用除外事業者」とは、直近3年経過した間の各事業年度の所得金額の平均が15億円を超える法人を指します。資本金1億円以下であっても、租税特別措置法等に規定されている優遇規定が受けることができず、年800万円以下の部分について19%の法人税が課されます。

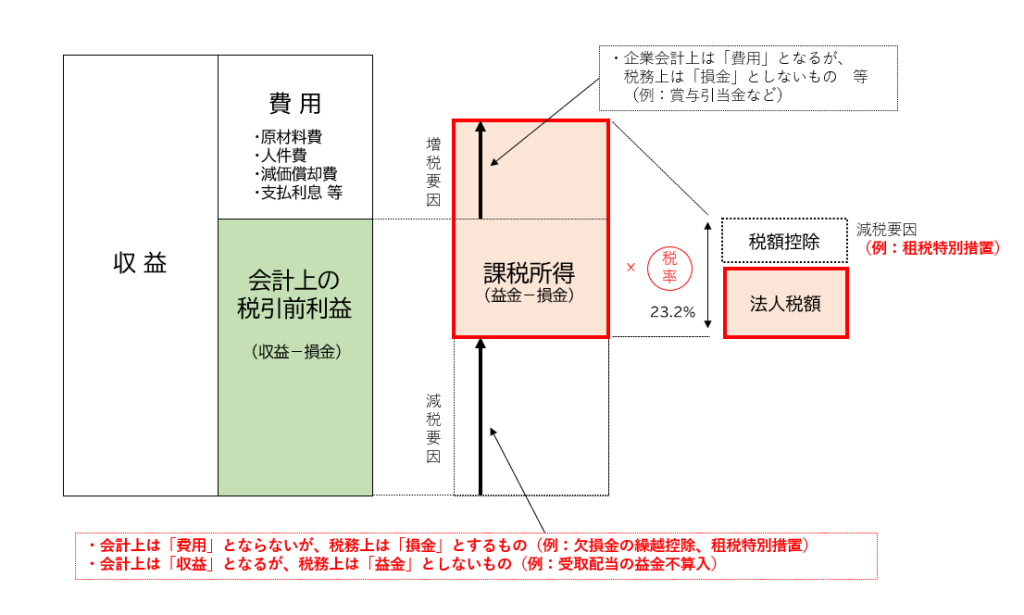

<法人税額の仕組み>

上記の図は、資本金1億円超の企業における法人税額の仕組みを示したものです。

まずは、課税所得を算出します。企業会計における収益・費用と、税法における益金・損金は計算方法が異なります。よって、会計上の税引前利益から、以下の要素を調整する必要があります。これを、税務調整と呼びます。

所得金額が増える要素は、以下の2つです。

- 益金算入:会計上「収益」にはならないが、税務上「益金」となるもの

例えば、法人税額から控除する外国子会社の外国税額、国庫補助金等にかかる特別勘定の取崩額等 - 損金不算入:会計上「費用」だが、税務上「損金」とならないもの

例えば、年間800万円を超える交際費は、超える部分について損金に算入できないこととなっています。

所得金額が減る要素は、以下の2つです。

- 益金不算入:会計上「収益」だが、税務上「益金」とならないもの

例えば、他の法人から配当金を受け取る場合、その株式の保有割合に応じて、益金に算入しないこととなっています。 - 損金算入:会計上「費用」にはならないが、税務上「損金」となるもの

例えば、欠損金の繰越控除が挙げられます。事業年度開始の日前10年以内に生じた欠損金額(≒赤字)について、大法人は当期の所得金額の50%、中小法人等については所得の全額までを限度に損金算入できることとなっています。

法人住民税

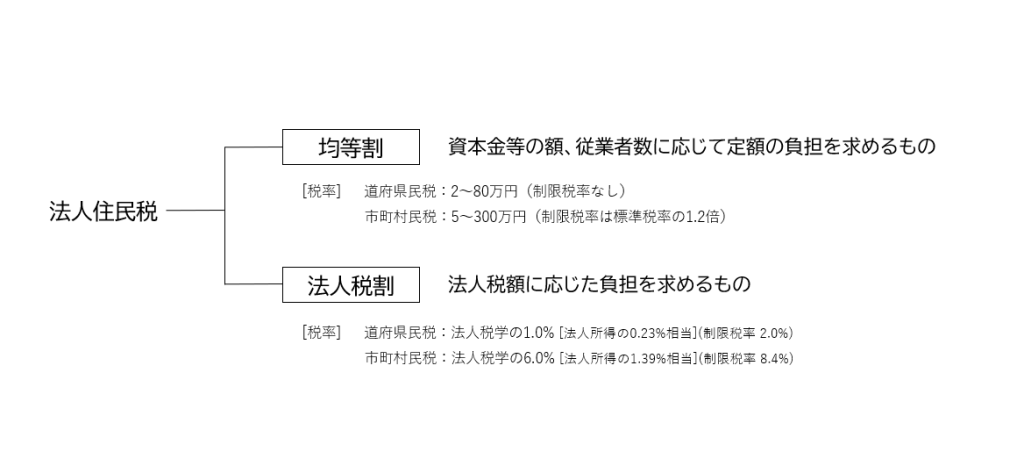

法人住民税とは、地域社会の経費について個人と同様負担する目的で、法人の事務所等が所在する都道府県や市区町村に支払う地方税です。道府県民税と市町村民税があり、資本金等の額、従業者の合計数に応じて定額が課される均等割、法人税額に応じて課される法人税割があります。

<法人住民税の概要>

法人事業税・特別法人事業税

法人事業税とは、法人が事業を行うにあたり行政サービスの提供を受けることについて費用分担すべきという考えに基づき課税される地方税です。

- 資本金1億円超の普通法人:付加価値額に応じた付加価値割、資本金等の額に応じた資本割、所得に応じた所得割が課されます。

- 資本金1億円以下の普通法人等:所得割のみが課されます。

- その他電気供給業・ガス供給業・保険業を営む法人:収入金額に応じた収入割が課されます。

地方法人税

地方自治体の財源確保を目的とした国税で、課税対象となる法人税額に税率10.3%をかけ算出します。

例えば、資本金1億円以下の中小企業で、100万円の所得があった場合、法人税額は15%の15万円となります。地方法人税は15万円×10.3%の約1.5万円です。

消費税・地方消費税

商品の販売や仕入れ、サービスの提供など、国内の消費行動に関わる取引に対して消費税が発生します。負担している消費者ではなく事業者に納税義務があり、企業が納税する間接税で、標準税率10%・軽減税率8%です。

決算において、売上にかかった消費税額から仕入にかかった消費税額を差し引いて確定させます(仕入税額控除)。

なお、以下の一定の条件を満たせば、消費税の納税を免除されます(免税事業者)。

- 開業1年目・2年目の事業者

- 前々年度の課税売上高が1,000万円以下の事業者

事業所税

事業所税とは、地方自治体の道路や上下水道などの整備改善に充てるために用いられる地方税で、一定規模以上の事業を行っている事業主に対して課税されます。事業所の床面積に応じて課税される資産割と、従業者の給与総額に応じて課税される従業者割があります。どちらも、一定以下の小規模事業者の場合は免税されます。

固定資産税

企業が保有する土地や家屋などの固定資産については、市街化区域内であれば1.7%(固定資産税1.4%+都市計画税0.3%)、区域外であれば1.4%(固定資産税のみ)が発生します。なお、事業に用いる機械や器具、備品などの償却試算は、区域内外に関わらず1.4%(固定資産税のみ)が発生します。

印紙税

契約書や領収書など、経済取引などに伴い決められた文書を作成する場合は、印紙税が課されます。その金額は文書の内容や記載されている金額により異なります。印紙税相当額の収入印紙を課税文書に貼り付け、割印(消印)を押すことで納税します。

自動車重量税

法人が所有する自動車に関しては、自動車重量税が発生します。購入時や車検時に、その他の費用とまとめて支払うのが一般的です。

その金額は重量や車検新規登録時からの年数により異なり、重量が大きいほど・年数が多いほど税額が高くなる傾向にあります。

法人が従業員の代わりに支払う税の種類

社員の給料や役員報酬にかかる所得税と住民税は個人が負担する税ですが、会社側が給与から天引きし、代わって納税します。例外を除き、基本的には給料を支払った月の翌月10日までに支払いを行わなければなりません。

その他、個人へ原稿料や講演料を支払う場合など、報酬の内容に応じて発注した会社側が源泉所得税の支払いをする必要があります。

出典:「No.2792 源泉徴収が必要な報酬・料金等とは」(国税庁)

まとめ

今回は、法人にかかる税金について説明しました。

今回ご説明した通り、法人が支払う税金は多岐にわたります。そのため、納付時の具体的な手続きについては、税理士事務所などの専門家に相談し、サポートを受けることをおすすめします。

法人税の種類についてのQ&A

最後に法人税でよくある質問について答えます。

Q1.法人税等(法人3税)に含まれる税の種類は?

法人税、法人住民税、法人事業税の3つです。

当期の決算で法人が負担すべき税金を処理する勘定科目で、「法人税、住民税及び事業税」とも表示されます。

Q2. 法人の設立にかかる税金の種類は?

起業や法人化など、会社設立時に設立したこと自体に対して発生する税金はありません。ただし、定款作成において収入印紙代が発生します。また、法人設立登記において、登録免許税が発生します。

Q3. 法人税の税率の種類は?

法人税の税率は、資本金の額や、その年度の所得に応じて変わります。

<法人税の税率(普通法人の場合)>

| 区分 | 適用関係(開始事業年度) | ||||||

|---|---|---|---|---|---|---|---|

| - | 平28.4.1以後 | 平30.4.1以後 | 平31.4.1以後 | ||||

| 普通法人 | 資本金1億円以下の法人など | 年800万円以下の部分 | 下記以外の法人 | 15% | 15% | 15% | |

| 適用除外事業者 | 19% | ||||||

| 年800万円超の部分 | 23.4% | 23.2% | 23.2% | ||||

| 上記以外の普通法人 | 23.4% | 23.2% | 23.2% | ||||

Q4. 法人税が課されない法人の種類は?

公共法人、公益法人、人格のない社団等は、法人税が課されません。

公共法人とは、地方公共団体や日本年金機構など、社会のために公益事業を営む組織です。

公益法人とは、社団法人・財団法人・学校法人・宗教法人・社会福祉法人など、営利目的ではない組織です。

人格のない社団等とは、研究会やマンションの管理組合など、税法上法人として見なされる組織です。

ただし、公益法人や人格のない社団等であっても、収益事業から発生する所得は課税されます。

この内容は更新日時点の情報となります。掲載の情報は法改正などにより変更になっている可能性があります。