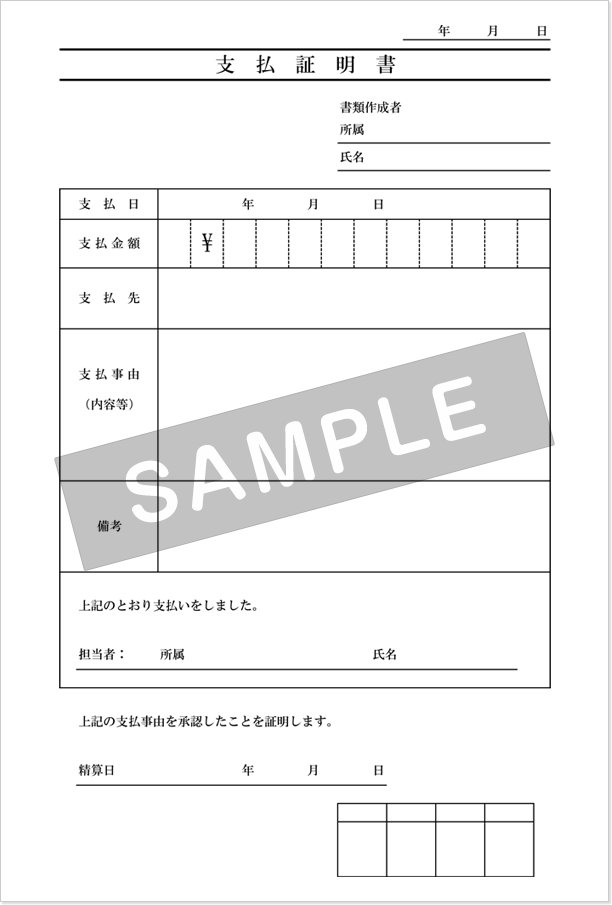

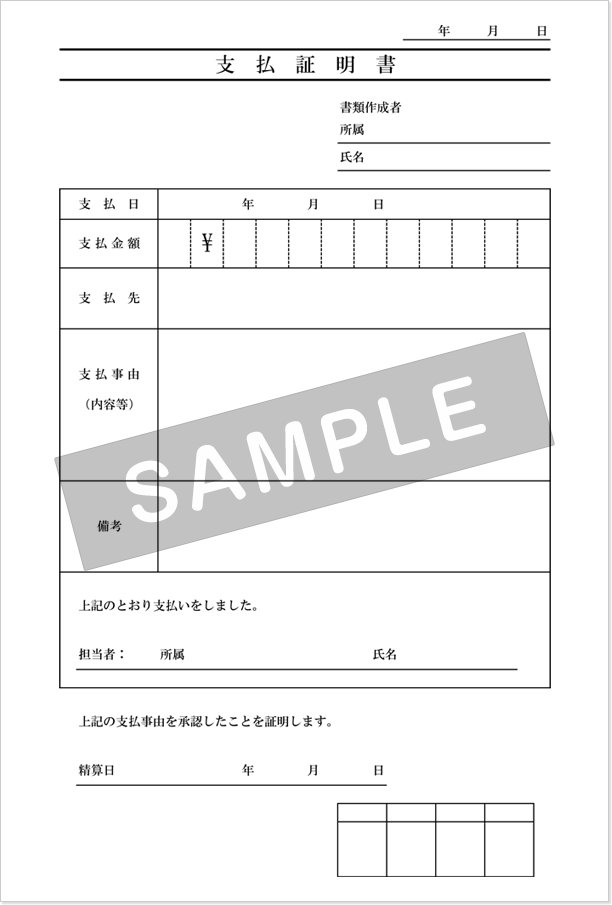

支払証明書のテンプレート|混同しやすい書類との違い、記載項目は?

支払証明書とは、支払いがあったことを証明するための書類です。主に領収書が発行されない取引があった場合に作成され、経費計上や確定申告の際、領収書の代わりとして活用できます。

また、支払証明書は領収書など他の書類と混同されがちですが、明確な違いがあるので、それぞれの特徴をよく理解しておきましょう。

そこで本記事では、支払証明書の基礎知識、混同しやすい書類との違いや、支払証明書に記載される項目について解説します。後半では支払証明書のテンプレートも紹介するので、ぜひ参考にしてください。

今すぐ使える!無料ダウンロード

支払証明書の基礎知識

支払証明書とはどんな書類で、どんな場合に発行されるのでしょうか。以下に支払証明書の基礎知識を解説します。

支払証明書とは?

支払証明書とは主に領収書が発行されない取引の支払いを証明する書類のことです。お金を受け取った側ではなく、支払った側が発行します。支払いを行ったことの証拠となるため、経理処理をする際に必要になります。税務調査の対象となる場合もあるので、保存期間をしっかりと守り、適切に保管しなければなりません。

支払証明書を発行する主なケース

支払証明書を発行する主なケースを以下にまとめます。

- ・電車・バスの交通費

- ・取引先へのご祝儀・香典など冠婚葬祭に関する費用

- ・自動販売機で購入した商品の代金

- ・割り勘を行った接待交際費

大企業、中小企業問わず、企業に勤めている方であれば、電車やバスの利用料金などを立て替え払いした経験のある方は多いでしょう。こうした際は領収書が発行されないため、経費精算をするために支払証明書が必要になる可能性があります。その他、冠婚葬祭や自動販売機での購入も、領収書が発行されない代表的なケースといえます。一般的に領収証が発行されないケースにおいて、使用するものと理解しておくと良いでしょう。

支払証明書と混同しやすい書類との違い

続いて支払証明書と混同しやすい領収書、支払明細書、出金伝票との違いを解説します。

領収書との違い

支払証明書と領収書は、支払いを証明する書類という点では共通していますが、発行主体が異なります。支払証明書は代金を支払った側、領収書は代金を受け取った側が発行する書類です。

また、領収書は事業者が消費者へ商品・サービスを提供して金銭を受領し、領収書を請求された場合、発行が義務づけられていますが、支払証明書には発行義務がありません。そのため、領収書が発行されない取引や、領収書を紛失した場合などを除けば、支払証明書を発行するケースは少ないでしょう。

ただし、支払証明書は経費計上や確定申告の際、領収書の代わりとして使用できるため、領収書がない場合においては重要な書類として扱われます。

支払明細書との違い

支払明細書とは取引の内容や金額確認を目的にした書類です。たとえばクレジットカードの利用明細、電気・ガス・水道利用料金の支払い明細などが該当し、仕事上だけでなく、日常的に目にする機会も多いでしょう。

また、支払証明書と支払明細書では、発行時点での支払いの有無が異なります。支払証明書は発行の時点で支払いが完了していますが、支払明細書は発行の時点では支払いが完了していません。そのため、支払証明書には実際に支払いが行われた日を「支払日」として記載するのが一般的です。

出金伝票との違い

出金伝票とは領収書やレシートが交付されない支払いを証明するための書類です。支払証明書と出金伝票の目的や内容はほとんど同様です。

どちらも領収書が発行されない取引で支払いを行った場合に発行するものです。実際、支払証明書のテンプレートを使用せず、簡便に出金伝票を利用するケースも少なくありません。ただし、出金伝票はあくまで「伝票」です。支払いを証明するための書類ではないことを理解しておきましょう。

支払証明書の記載項目と注意点

支払証明書には法律的に決まった書式がないので、自分で作成するか、インターネット上でダウンロードする必要があります。

以下に記載項目と注意点を解説します。

支払証明書の主な記載項目

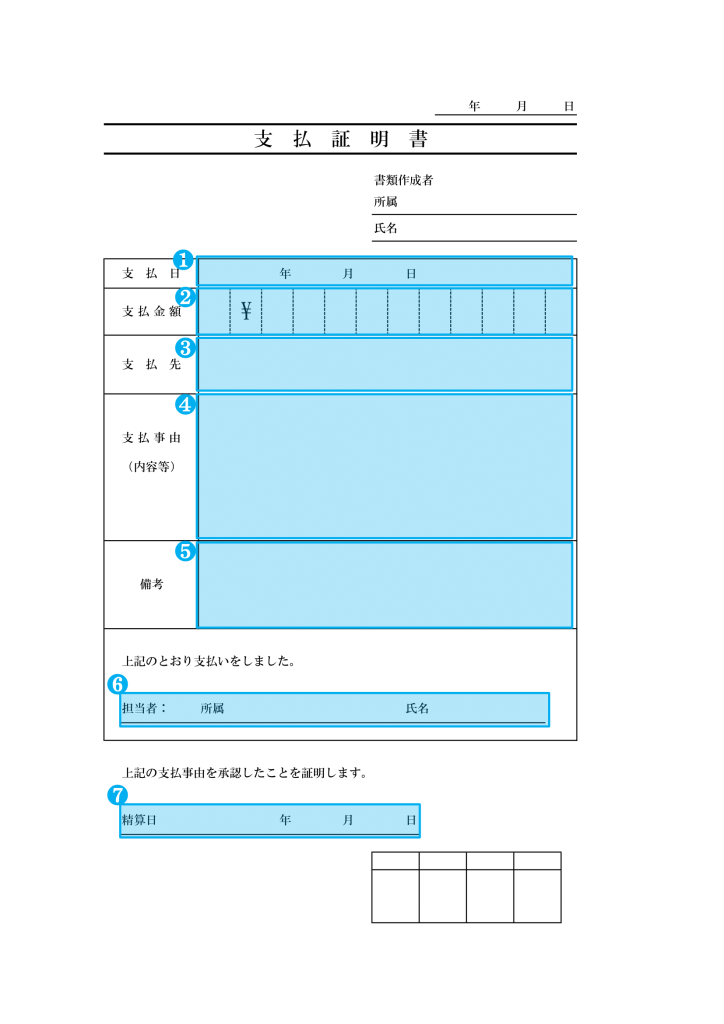

支払証明書には以下、7つの記載項目があります。

- 1.支払日

- 2.支払金額

- 3.支払先

- 4.支払事由

- 5.備考

- 6.作成者

- 7.精算日

支払日、支払金額、支払先、支払事由は第三者が見てもわかるように記載することが大切です。

もし詳細内容を記載する必要がある場合は、備考欄を活用するようにしましょう。作成者は支払証明書を作成した人の名前を記載、精算日には実際に経費精算した日、つまり支払いが完了した日を記載します。

支払証明書の作成における注意点

支払証明書を作成するときは、支払いの証明になる参考書類を合わせて保管するようにしてください。たとえば冠婚葬祭の場合は招待状や会葬御礼などが参考書類に該当します。

また、支払証明書だけでは原則として消費税の仕入税額控除を受けられない点も覚えておきましょう。消費税の課税事業者が仕入税額控除を適用するためには、相手方が発行した請求書などの保管が要件となるためです。

さらに2023年10月以降、インボイス制度導入により、仕入税額控除を受けるためには適格請求書(インボイス)の保管が義務づけられました。正確な適用税率や消費税額が記載されていない請求書の場合、仕入税額控除が受けられない可能性もあるので、注意するようにしましょう。

ただし、自販機で飲み物を購入した場合、自動改札用の切符を購入した場合など、請求書が発行されないケースでは、受け取れなかった理由を帳簿に記載すれば、特例として仕入税額控除が認められることもあります。

なお、支払証明書の保存期間は原則7年間、欠損金の生じた事業年度分については10年間と決まっているので、すぐに破棄しないように注意しましょう。

まとめ

支払証明書は領収書が発行されない場合において、支払いの証明となる大切な書類です。他の書類との違いを理解して、適切に利用するようにしましょう。

また、支払証明書には決まった書式がありませんが、記載項目、書き方などには一般的なルールがあるので、ポイントを把握することが大切です。本ページから支払証明書のテンプレートをダウンロードできます。ダウンロード後は使いやすいように加工できるので、ぜひご利用ください。